Vương quốc Anh có thể cắt giảm lãi suất sớm hơn Mỹ

Nguyễn Tuấn Đạt

Junior Analyst

Anh đang bắt đầu kiềm chế lạm phát tốt hơn Mỹ, điều này có thể cho phép BoE tiến hành cắt giảm lãi suất sớm hơn Fed.

Theo khảo sát, CPI của Anh có thể tiếp tục giảm trong tháng 3 cùng với tỷ lệ thất nghiệp tăng lên khi quốc gia này bắt đầu thoát khỏi suy thoái kinh tế. Ngược lại, Mỹ vừa báo cáo lạm phát tăng cao hơn dự báo và tỷ lệ thất nghiệp giảm, cùng với nền kinh tế tăng trưởng mạnh.

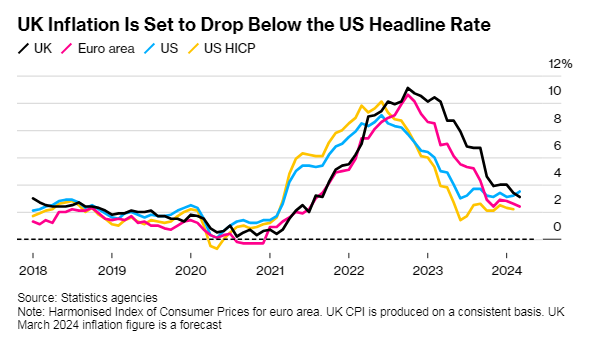

Lạm phát toàn phần ở Anh sẽ giảm xuống thấp hơn lạm phát toàn phần ở Mỹ

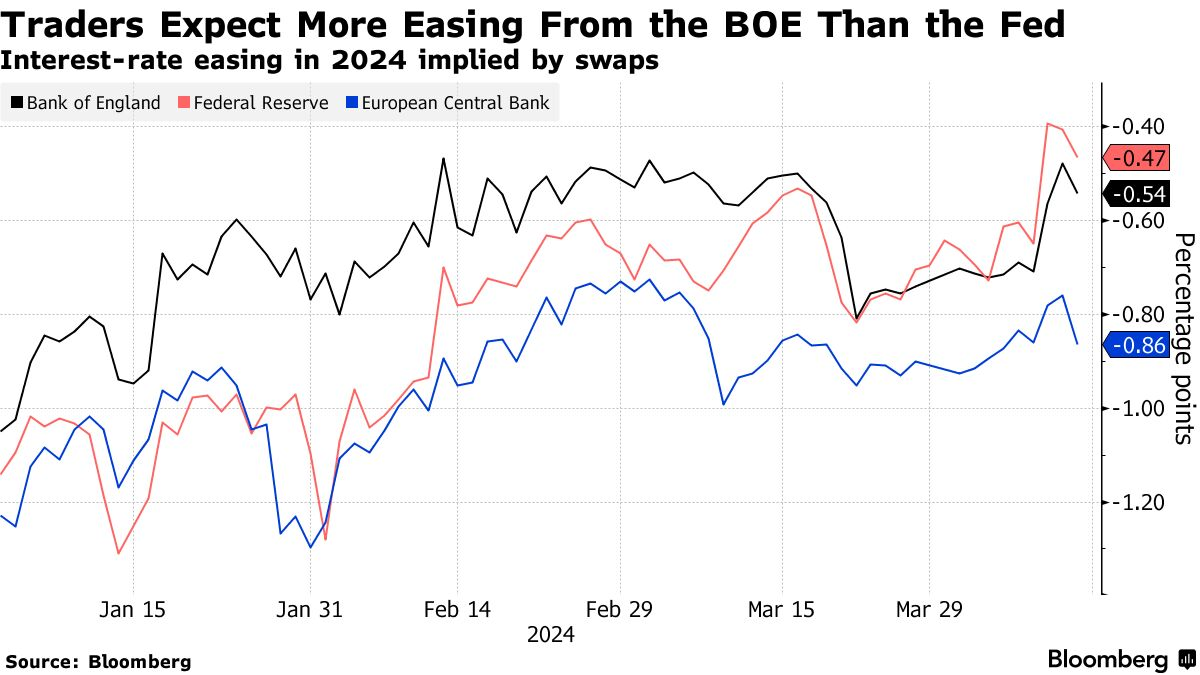

Kết quả này cho thấy một sự thay đổi lớn so với đầu năm, các nhà đầu tư hiện đang kỳ vọng rằng BoE có thể dẫn đầu xu hướng cắt giảm lãi suất vào cuối năm nay. Thị trường đang định giá 100% khả năng BoE cắt giảm lãi suất vào tháng 8, đồng thời lùi ngày dự kiến cắt giảm lãi suất lần đầu tiên của Mỹ sang tháng 9.

Megum Muhic, chiến lược gia tại RBC Capital Markets, cho biết: “Lạm phát ở Anh đã giảm đáng kể trong hai bản báo cáo gần nhất và chúng tôi nghĩ rằng xu hướng này có thể sẽ tiếp tục”.

Mặc dù vậy, các trader vẫn không muốn BoE cắt giảm lãi suất ngay bây giờ. Các quan chức bao gồm Catherine Mann, Jonathan Haskel và Megan Greene đã đề cập đến những rủi ro về lạm phát nếu BoE cắt giảm lãi suất quá sớm. Sự thống trị thị trường của Fed cũng có thể ảnh hưởng đến quyết định này. Money market đã giảm kỳ vọng về mức độ cắt giảm lãi suất ở Anh vì nhận xét của các nhà hoạch định chính sách và tình hình lạm phát nóng hơn dự kiến ở Mỹ.

Các trader kỳ vọng BoE sẽ cắt giảm lãi suất trước Fed

Mặc dù vậy, một số nhà phân tích cho rằng quan điểm của BoE có thể đã thay đổi, lạm phát có khả năng giảm trở lại mục tiêu 2% một cách bền vững, giúp BoE tự tin cắt giảm lãi suất trong những tháng tới. Dan Hanson và Ana Andrade tại Bloomberg Economics cho biết: “BoE có thể hành động độc lập với Fed. Dựa vào các yếu tố khác nhau, Fed khó có thể cản trở việc cắt giảm lãi suất của BoE ngay sau tháng 6.”

Lộ trình cắt giảm lãi suất của Anh có thể sẽ là chủ đề chính tại cuộc họp mùa xuân của Quỹ Tiền tệ Quốc tế tại Washington trong tuần này.

Cả Bộ trưởng Tài chính Vương quốc Anh Jeremy Hunt và Thống đốc BoE Andrew Bailey sẽ có mặt tại Washington khi Văn phòng Thống kê Quốc gia công bố dữ liệu về lạm phát và tiền lương của nước này. Các dữ liệu dự kiến sẽ được công bố:

- Lạm phát ở Anh giảm xuống 3.1% trong tháng 3 từ mức 3.4% của tháng 2.

- Tỷ lệ thất nghiệp tăng lên 4% trong quý tính đến tháng 2 từ mức 3.9% trong giai đoạn trước, tháng thứ hai liên tiếp tỷ lệ thất nghiệp gia tăng.

- Tăng trưởng tiền lương giảm xuống 5.8% từ 6.1% trong cùng kỳ.

- Ngược lại ở Mỹ, lạm phát đã tăng trong hai tháng qua lên 3.5%. Lạm phát toàn phần của Vương quốc Anh hiện thấp hơn Hoa Kỳ lần đầu tiên kể từ tháng 3/2022 và BoE dự kiến tỷ lệ này sẽ giảm xuống dưới mục tiêu 2% vào tháng 4.

Hanson và Andrade cho biết tình hình ở Mỹ sẽ ít ảnh hưởng đến hướng đi của Vương Quốc Anh, vì:

- Vương quốc Anh chỉ đang phục hồi sau một cuộc suy thoái kỹ thuật nhẹ và nhu cầu vẫn tương đối yếu, không giống như Mỹ.

- Giá năng lượng giảm sẽ làm giảm lạm phát. Khi giá nhiên liệu thấp hơn ảnh hưởng đến chi tiêu hộ gia đình, lạm phát sẽ giảm xuống mức 2% hoặc dưới 2% trong năm nay. Mỹ không phải chịu cú sốc giá năng lượng tương tự và do đó sẽ không hưởng lợi tương tự khi giá giảm.

- Lạm phát toàn phần thấp hơn sẽ làm giảm lạm phát lõi. Lạm phát lõi ở Anh cao hơn Mỹ vẫn là mối lo ngại đối với BoE nhưng lạm phát toàn phần giảm sẽ kịp thời ổn định những lo ngại về tiền lương và lạm phát lõi.

- BoE đã không đi theo việc cắt giảm lãi suất của Fed vào đầu những năm 2000 cũng như không tăng lãi suất sau năm 2016. Họ cũng tăng lãi suất trước Fed vào năm 2021 khi lạm phát tăng cao.

BoE cũng cho biết rằng chính sách tiền tệ vẫn sẽ hạn chế ngay cả khi họ cắt giảm lãi suất. Ruth Gregory tại Capital Economics cho biết: “Sự khác biệt lớn nhất là nền kinh tế Anh không mạnh bằng Mỹ và hoạt động đang khởi sắc từ xuất phát điểm yếu hơn. Các thước đo CPI lõi và dịch vụ của Anh chỉ ra rằng xu hướng giảm lạm phát vẫn đang diễn ra”.

Bloomberg