Sức mạnh kinh tế Mỹ và khả năng Trump tái đắc cử làm "lung lay" kỳ vọng Fed cắt giảm lãi suất

Huyền Trần

Junior Analyst

Triển vọng kinh tế mạnh mẽ của Mỹ và khả năng tái đắc cử của Donald Trump đã khiến nhà đầu tư nghi ngờ về việc Fed sẽ tiếp tục cắt giảm lãi suất. Lợi suất trái phiếu chính phủ kỳ hạn 2 năm đang tăng, điều này có thể làm tăng giá trị đồng USD. Chỉ số DXY cũng vừa đóng cửa trên đường trung bình động 200 ngày, báo hiệu khả năng tiếp tục tăng giá, với mức kháng cự ở 104.

- Triển vọng kinh tế mạnh mẽ của Mỹ và khả năng Trump tái đắc cử đã khiến các nhà đầu tư nghi ngờ về việc Fed sẽ tiếp tục cắt giảm lãi suất.

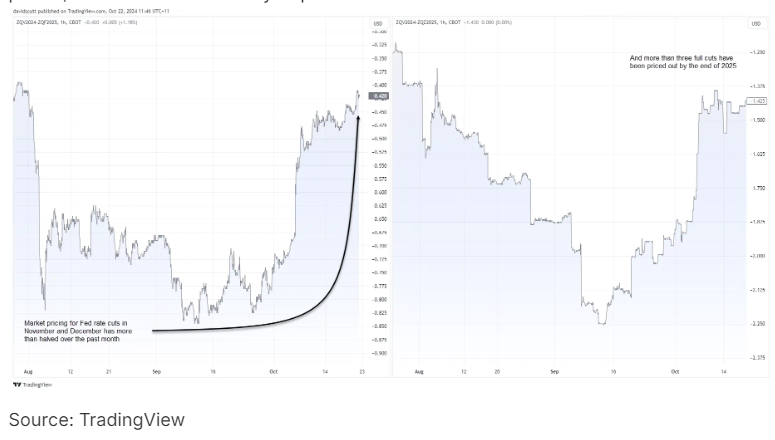

- Thị trường đã giảm dự báo về việc Fed cắt giảm lãi suất trong năm nay hơn một nửa kể từ đầu tháng 9.

- Các hợp đồng tương lai trái phiếu chính phủ kỳ hạn 2 năm của Mỹ đang giữ trên một ngưỡng kỹ thuật quan trọng, trong khi kỳ vọng cắt giảm lãi suất đang giảm.

- Sự sụt giảm trên thị trường hợp đồng tương lai có thể làm đồng USD tăng mạnh.

- Chỉ số DXY đang đối mặt với các khó khăn kỹ thuật trong ngắn hạn.

Tổng quan

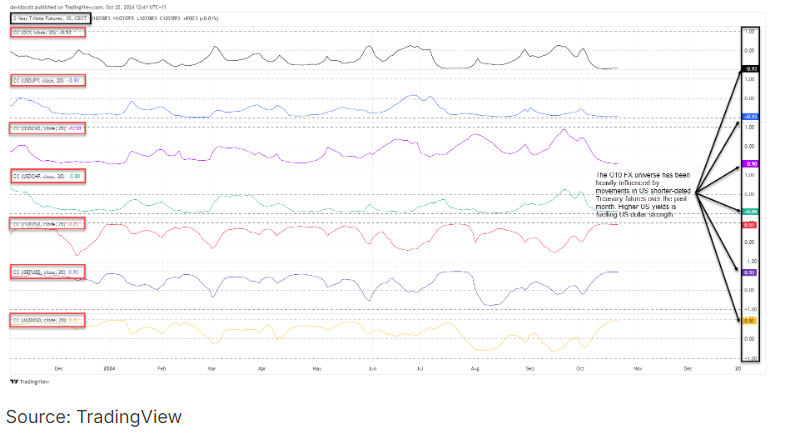

Do sự vượt trội về kinh tế của Mỹ làm giảm nhu cầu cắt giảm lãi suất từ Fed hay triển vọng về việc Trump tái đắc cử, hoặc cả hai, thì rõ ràng lãi suất Mỹ đang điều khiển xu hướng của thị trường ngoại hối.

Lợi suất cao hơn của Mỹ đang hút vốn từ các thị trường khác, khiến đồng USD mạnh lên. Với các hợp đồng tương lai trái phiếu chính phủ kỳ hạn ngắn đã vượt qua mức kỹ thuật quan trọng, các diễn biến tiếp theo sẽ đóng vai trò quyết định trong việc định hình xu hướng tiền tệ và chi phí vay toàn cầu từ nay cho đến cuối năm 2024.

Kinh tế Mỹ tăng trưởng nhanh chóng

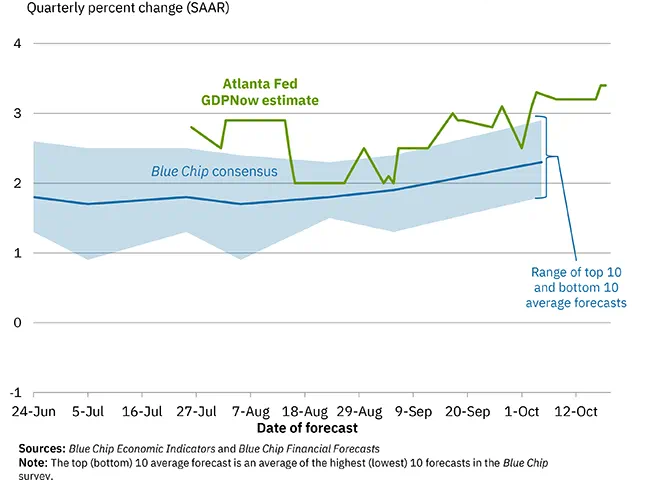

Nền kinh tế Mỹ tiếp tục đà tăng trưởng với mô hình GDPNow của Fed Atlanta dự báo mức tăng trưởng 3.4% hàng năm trong quý 3, vượt qua mức 3% của quý 2.

Mô hình GDPNow của Fed Atlanta dự báo mức tăng trong quý 3

Với ngày càng nhiều dữ liệu kinh tế Mỹ vượt kỳ vọng, các nhà giao dịch đang tiếp tục điều chỉnh giảm kỳ vọng về quy mô cắt giảm lãi suất từ Fed, hồi đầu năm nay thị trường đã dự đoán sẽ có hơn sáu lần cắt giảm lãi suất trong năm 2024, nhưng tới thời điểm hiện tại đã giảm xuống còn một lần.

Và điều này đang khiến kỳ vọng về việc Fed cắt giảm lãi suất giảm sút.

Hiện tại, các nhà giao dịch kỳ vọng trong hai cuộc họp còn lại của năm 2024, Fed sẽ cắt giảm 42 bps lãi suất so với 85 bps được dự báo hơn một tháng trước. Từ nay đến hết năm và sang năm sau, dự báo về số lần cắt giảm lãi suất đã giảm xuống dưới sáu lần, so với mức chín lần vào hồi đầu tháng 9.

Biểu đồ dự đoán các đợt cắt giảm lãi suất của Fed

Mặc dù áp lực lạm phát chưa quay trở lại, nhưng với tốc độ tăng trưởng kinh tế mạnh mẽ như hiện tại, lo ngại về nguy cơ lạm phát đang gia tăng. Theo các đánh giá hiện đại, nền kinh tế đang phát triển vượt xa tiềm năng dự báo, dẫn đến rủi ro thất nghiệp giảm và nguy cơ lạm phát tăng cao khi năng lực dư thừa bị thu hẹp.

Chính sách của Trump có thể làm gia tăng rủi ro lạm phát

Đó là trước khi tính đến khả năng Donald Trump quay trở lại Nhà Trắng.

Chính sách của Trump tập trung vào kích thích tăng trưởng bằng cách cắt giảm thuế để thúc đẩy nhu cầu. Các biện pháp thương mại như thuế quan có thể đẩy chi phí nhập khẩu lên cao, tạo thêm áp lực lạm phát. Ngay cả khi các biện pháp này không gây lo ngại, thì nhu cầu mạnh kết hợp với nguồn cung hạn chế vẫn tạo ra nguy cơ lạm phát, từ đó, hạn chế khả năng Fed cắt giảm lãi suất.

Thị trường lãi suất Mỹ dao động quanh mức trọng yếu

Sự điều chỉnh trong kỳ vọng cắt giảm lãi suất của Fed đang tác động đến lợi suất trái phiếu chính phủ Mỹ, đặc biệt là hợp đồng tương lai trái phiếu chính phủ kỳ hạn 2 năm. Các hợp đồng này được các nhà giao dịch sử dụng để dự báo và phòng ngừa rủi ro lãi suất ngắn hạn, nhất là trong giai đoạn Fed thay đổi chính sách.

Vì giá trái phiếu và lợi suất luôn ngược chiều nhau, việc giá giảm gần đây cho thấy lợi suất trái phiếu chính phủ kỳ hạn 2 năm đang tăng. Biểu đồ phía dưới màu xanh dương cho thấy ảnh hưởng của kỳ vọng cắt giảm lãi suất Fed đối với hợp đồng tương lai, với hệ số tương quan lặn 20 ngày ở mức -1. Điều này có nghĩa là lợi suất trái phiếu chính phủ kỳ hạn 2 năm luôn di chuyển ngược với khả năng cắt giảm lãi suất của Fed trong tháng qua.

Hợp đồng tương lai trái phiếu chính phủ kỳ hạn 2 năm ở mức thấp nhất trong nhiều tháng

Hiện tại, hợp đồng tương lai trái phiếu chính phủ kỳ hạn 2 năm đang nằm trên đường trung bình động 200 ngày và gần mức hỗ trợ quan trọng. Nếu mức này bị phá vỡ một cách rõ ràng, có thể dẫn đến làn sóng bán tháo mạnh hơn và làm tăng lợi suất trái phiếu. Nguy cơ này càng cao khi chỉ báo RSI (14) đã phá vỡ xu hướng tăng trong những tuần gần đây, và MACD xác nhận động lực giảm giá. Rủi ro suy giảm giá trị của hợp đồng tương lai đang tăng lên.

Đối với nhà giao dịch ngoại hối, thay vì chỉ chú ý đến các mức cụ thể, điều quan trọng hơn trong ngắn hạn là theo dõi hướng di chuyển của hợp đồng tương lai. Khi hợp đồng tương lai giảm, chiến lược mua USD khi giá điều chỉnh có thể mang lại thành công, trừ khi có sự kiện rủi ro lớn xảy ra trên thị trường.

Lợi suất trái phiếu chính phủ cao hơn, thúc đẩy sức mạnh đồng USD

Giá trị đồng USD thường ngược chiều với lãi suất của hợp đồng tương lai. Nếu hợp đồng tương lai trái phiếu chính phủ kỳ hạn 2 năm tiếp tục giảm, đồng USD có khả năng tăng giá mạnh hơn, do mối quan hệ ngược chiều với các cặp tiền tệ chính trong tháng qua. Hệ số tương quan lăn 20 ngày với DXY, USD/JPY, USD/CAD và USD/CHF lần lượt là -0.93, -0.93, -0.90 và -0.88, cho thấy chúng gần như luôn ngược chiều với hợp đồng tương lai. Ngược lại, các cặp như EUR/USD, GBP/USD và AUD/USD có hệ số tương quan từ 0.91 đến 0.93, tức là chúng thường cùng chiều với hợp đồng tương lai.

Tóm lại, khi hợp đồng tương lai trái phiếu chính phủ kỳ hạn 2 năm giảm, đồng USD thường mạnh lên.

Chỉ số DXY phá vỡ đường trung bình động 200 ngày

Điều này càng quan trọng khi hợp đồng tương lai trái phiếu kỳ hạn 2 năm đang gần đường trung bình động 200 ngày, trong khi chỉ số DXY vừa đóng cửa trên đường này lần đầu tiên kể từ tháng 8, báo hiệu khả năng tăng tiếp theo.

Mức 104 là một ngưỡng trọng yếu đã được thử nghiệm nhiều lần trong năm nay nhưng hiếm khi bị phá vỡ. Ngoại trừ cú phá vỡ giả vào tháng 7, mức này thường đóng vai trò hỗ trợ mạnh, cho thấy khả năng trở thành mức kháng cự quan trọng.

Mặc dù nến tăng cho thấy khả năng phá vỡ ngưỡng này trong ngắn hạn, nhưng không cần vội vàng, nhất là khi RSI (14) đang phân kỳ so với giá. Chỉ số DXY cũng đang ở trạng thái mua quá mức, có thể dẫn đến điều chỉnh ngắn hạn.

Nếu vượt qua mức 104, các mức tiếp theo cần chú ý là 104.80 và kháng cự quanh 105.90. Phía dưới, các mức hỗ trợ quan trọng là 103.357, 102.69 và 102.36.

Investing