Những dự đoán về lãi suất của Fed và tác động từ thị trường trái phiếu

Huyền Trần

Junior Analyst

Cục Dự trữ Liên bang dự kiến giảm lãi suất cơ bản thêm 25 bps, nhưng thị trường trái phiếu cho thấy mức giảm có thể không sâu như kỳ vọng. Các yếu tố kinh tế hiện tại, bao gồm sự ổn định của thị trường lao động và lạm phát có thể sẽ tiếp tục gây khó khăn cho Fed trong việc đạt được mục tiêu lãi suất dài hạn.

Cục Dự trữ Liên bang (Fed) dự kiến sẽ giảm lãi suất cơ bản thêm 25 bps vào thứ Năm, đưa lãi suất xuống mức từ 4.75% xuống 4.5%. Câu hỏi lớn là Fed sẽ giảm thêm bao nhiêu trong chu kỳ cắt giảm này. Thị trường trái phiếu cho thấy mức giảm có thể không sâu như nhiều người kỳ vọng hoặc như những gì Fed từng báo hiệu chưa đầy hai tháng trước.

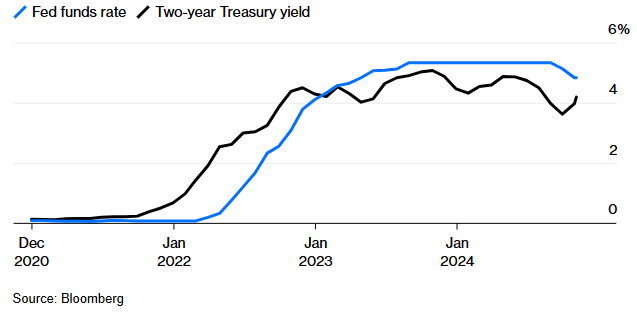

Điều này thể hiện qua lợi suất trái phiếu chính phủ kỳ hạn hai năm, thường theo sát lãi suất của Fed và phản ánh kỳ vọng về các động thái của ngân hàng trung ương. Lịch sử cho thấy đây là chỉ báo đáng tin cậy, như vào năm 2021 khi lợi suất này đã dự báo Fed sẽ tăng lãi suất trước khi Fed thực hiện. Ngoài ra, lợi suất trái phiếu này cũng giảm trước khi Fed bắt đầu nới lỏng chính sách vào tháng 9.

Tuy nhiên, trong vài tuần qua, lợi suất trái phiếu chính phủ kỳ hạn hai năm đã tăng mạnh, lên mức 4.2%, điều này cho thấy thị trường trái phiếu chỉ kỳ vọng Fed sẽ thực hiện thêm hai lần cắt giảm 25 bps sau đợt giảm vào thứ Năm. Lãi suất quỹ liên bang có thể sẽ dừng lại trong khoảng từ 4% đến 4.25%, vẫn cao hơn so với mức lãi suất đỉnh mà nhiều người dự đoán.

Lợi suất trái phiếu chính phủ kỳ hạn 2 năm và lãi suất của Fed

Tại sao có sự thay đổi này? Dù khó có thể dự đoán được tâm lý thị trường, nhưng một số yếu tố gần đây liên quan đến nhiệm vụ của Fed trong việc duy trì việc làm và ổn định giá cả đang thu hút sự chú ý. Đầu tiên, nền kinh tế dường như không còn đối mặt với suy thoái và thị trường lao động không bị ảnh hưởng nặng nề như trước. Lo ngại về suy thoái vào năm 2022 trở thành hiện thực khi tỷ lệ thất nghiệp tăng lên vào năm sau đó, đạt 4.3% vào tháng 7, từ mức thấp 3.4% vào tháng 4 năm 2023. Điều này khiến Fed phải quan tâm đến thị trường lao động, bên cạnh việc kiểm soát lạm phát, và quyết định bắt đầu giảm lãi suất.

Tuy nhiên, nền kinh tế không rơi vào suy thoái như dự đoán. Tăng trưởng kinh tế đạt 3% sau khi điều chỉnh lạm phát trong quý II và III, và dự báo tăng trưởng 2.4% trong quý này. Tỷ lệ thất nghiệp giảm xuống 4.1% từ tháng 7, mặc dù vẫn có những số liệu công việc không ổn định. Điều này giải thích lý do tại sao lợi suất trái phiếu chính phủ kỳ hạn 10 năm đã vượt qua lợi suất trái phiếu chính phủ kỳ hạn hai năm, làm thay đổi đường cong lợi suất đảo ngược trước đó, một chỉ báo có thể báo hiệu suy thoái. Hóa ra, thị trường lao động có thể không cần nhiều sự hỗ trợ như mọi người nghĩ.

Tỷ lệ lạm phát đang tiến gần mục tiêu 2% của Fed, nhưng việc đạt được mục tiêu này có thể sẽ khó khăn hơn sau bầu cử tổng thống. Các kế hoạch chi tiêu của Donald Trump có thể dẫn đến thâm hụt ngân sách lên đến 15 nghìn tỷ USD trong 10 năm tới, theo Ủy ban Ngân sách Liên bang có trách nhiệm.

Điều này tạo ra thêm một lượng lớn kích thích tài chính, cộng thêm 11 nghìn tỷ USD thâm hụt từ 2020, góp phần vào đợt tăng giá tiêu dùng gần đây. Các chính sách thuế quan của Trump hay việc trục xuất lao động không có giấy tờ cũng có thể đẩy giá cả lên. Ngoài ra, bảng cân đối kế toán của Fed đã tăng lên 7 nghìn tỷ USD, một mức chưa từng có trước đại dịch Covid. Tất cả những yếu tố này có thể làm gia tăng lạm phát.

Thị trường trái phiếu dường như cũng nghĩ vậy. Lạm phát kỳ vọng trong 5 năm tới đã tăng từ 1.8% lên 2.5% kể từ tháng 9. Lợi suất trái phiếu chính Mỹ phủ kỳ hạn 10 năm cũng tăng từ 2% lên 2.4%. Mặc dù mức tăng này không quá lớn, nhưng có ý nghĩa về hướng đi của lạm phát.

Một nền kinh tế vững mạnh với sự hỗ trợ tài chính và tiền tệ khổng lồ có thể không tạo ra một thị trường lao động yếu, nhưng lại có thể khiến lạm phát khó kiểm soát hơn. Hãy chú ý đến lợi suất trái phiếu chính phủ kỳ hạn hai năm vì có thể sẽ cung cấp nhiều thông tin hơn về hướng đi của Fed so với những gì ngân hàng trung ương hay Chủ tịch Jerome Powell tuyên bố vào thứ Năm.

Bloomberg