Goldman Sachs điều chỉnh giảm nguy cơ suy thoái Mỹ xuống còn 15%

Nguyễn Mai Vinh

Junior Analyst

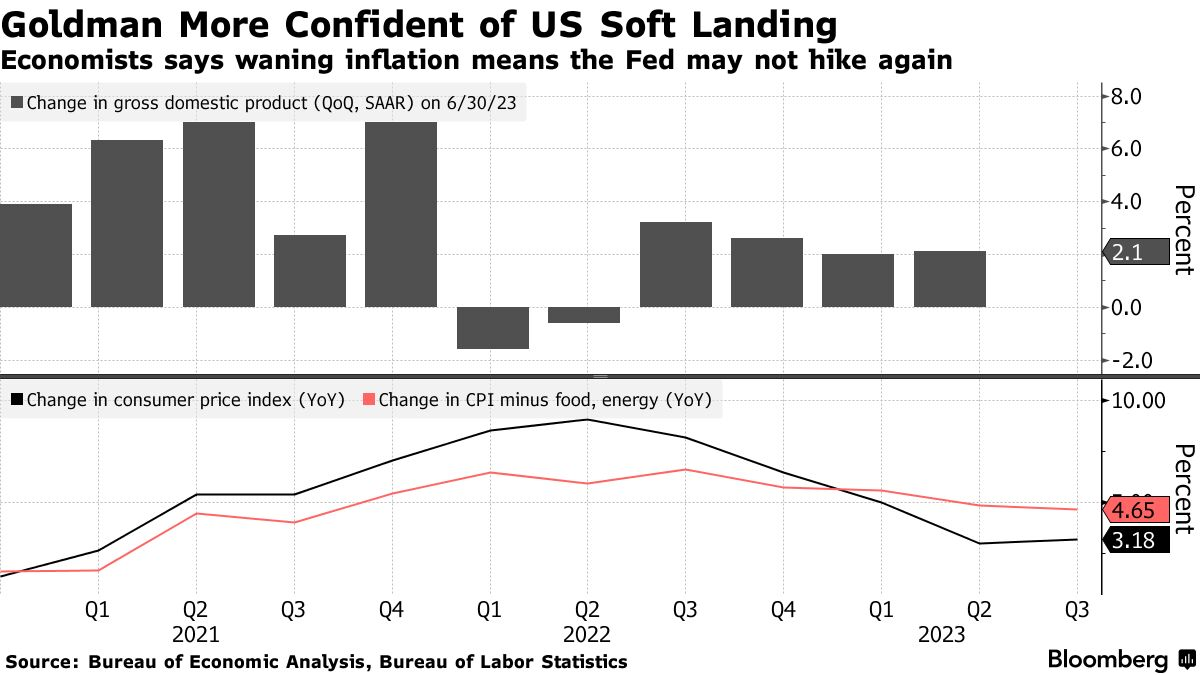

Goldman Sachs hiện đánh giá 15% khả năng Mỹ rơi vào suy thoái, giảm so với mức 20% trước đó nhờ lạm phát hạ nhiệt và thị trường lao động phục hồi. Điều này cho thấy Cục Dự trữ Liên bang Fed có thể sẽ không cần tăng lãi suất thêm nữa.

Jan Hatzius, nhà kinh tế trưởng tại Goldman, cho biết trong một lưu ý báo cáo: “Đầu tiên, thu nhập khả dụng thực tế có vẻ sẽ tăng trở lại vào năm 2024 nhờ tăng trưởng việc làm ổn định và lương tiếp tục tăng”. “Thứ hai, chúng tôi không đồng ý với quan điểm cho rằng “sự kéo dài và thay đổi” của chính sách tiền tệ sẽ đẩy nền kinh tế đến bờ vực suy thoái”.

Ông nhận thấy tác động đến từ việc thắt chặt chính sách sẽ tiếp tục giảm dần “trước khi biến mất hoàn toàn vào đầu năm 2024”.

Ước tính suy thoái 15% của Hatzius thấp hơn nhiều so với mức đồng thuận 60% của Bloomberg. Goldman cũng lạc quan hơn so với các công ty cùng ngành về tăng trưởng kinh tế Mỹ, dự đoán tốc độ trung bình là 2% cho đến cuối năm 2024. Hatzius cho biết rào cản cho việc tăng lãi suất tháng 11 là “đáng kể”.

“Nhìn chung, niềm tin của chúng tôi về việc Fed hoàn tất tăng lãi suất đã tăng lên trong tháng qua,” ông nói, đồng thời cho biết tỷ lệ thất nghiệp cao hơn, tốc độ tăng trưởng tiền lương chậm lại và giá cơ bản thấp hơn sẽ khiến Fed tiếp tục giữ vững quan điểm.

Hatzius nói thêm: “Điều đó cho thấy, các quan chức Fed khó có thể nhanh chóng thi hành chính sách nới lỏng trừ khi tăng trưởng chậm lại nhiều hơn so với dự báo trong những quý tới”. “Do đó, chúng tôi dự đoán Fed chỉ cắt giảm dần 25 bps mỗi quý bắt đầu từ quý II năm 2024”.

Bloomberg