Gói kích thích khổng lồ Trung Quốc làm "rung lắc" thị trường ra sao và Bắc Kinh cần điều chỉnh điều gì?

Trần Quốc Khải

Junior Editor

Trung Quốc “nạp lại vũ khí” tiền tệ với mức cắt giảm kỷ lục đối với lãi suất chính sách một năm, nhưng thị trường đều đang chờ “vòi rồng tài chính”.

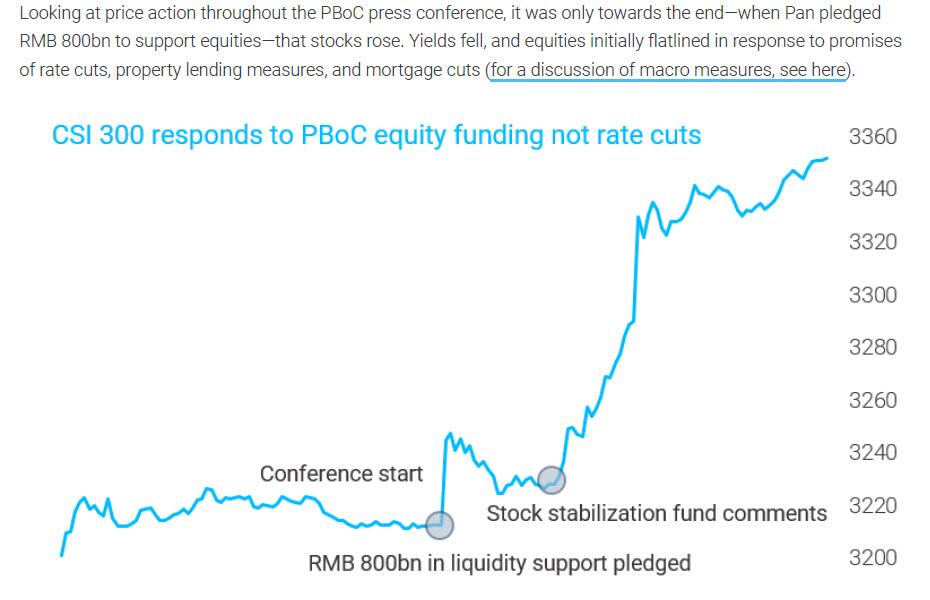

Một ngày sau khi PBoC gây sốc cho thị trường bằng “vũ khí” tiền tệ bao gồm nhiều lần cắt giảm lãi suất, hỗ trợ thị trường nhà ở và đáng chú ý nhất là gói kích thích quy mô 800 tỷ CNY để hỗ trợ thị trường chứng khoán đang chao đảo.

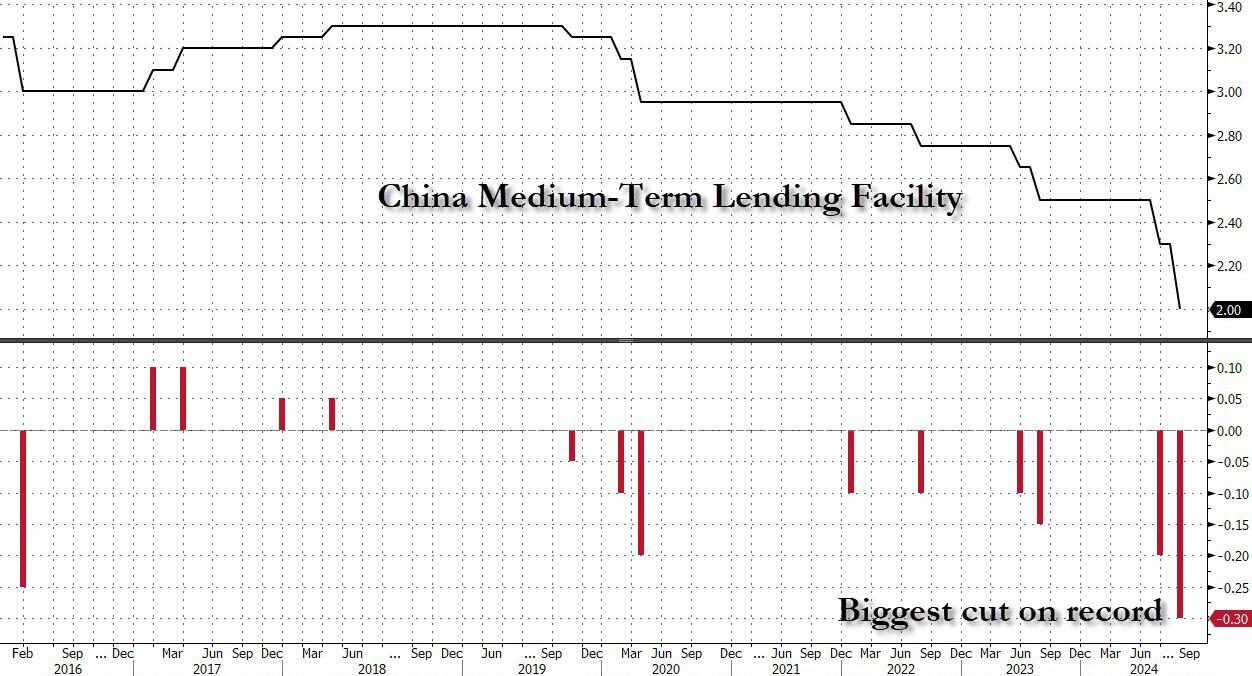

Trung Quốc lại tiếp tục làm như vậy và vào thứ Ba, hạ lãi suất chính sách một năm xuống mức thấp nhất từng được ghi nhận, mở rộng chương trình toàn diện để khôi phục niềm tin vào nền kinh tế lớn thứ hai thế giới.

PBoC đã cắt giảm lãi suất cho vay trung hạn (MLF) từ 2.3% xuống 2%; mức cắt giảm 30 bps là mức cắt giảm lớn nhất kể từ khi ngân hàng bắt đầu sử dụng công cụ tiền tệ để định hướng lãi suất thị trường vào năm 2016.

Động thái dự kiến diễn ra sau thông báo của thống đốc Pan Gongsheng vào ngày hôm trước về một gói kích thích rộng rãi, tương đương với một “liều thuốc” cho nền kinh tế đang trên bờ vực giảm phát.

Bruce Pang, nhà kinh tế trưởng của Greater China tại Jones Lang LaSalle, được Bloomberg trích dẫn, cho biết: "Việc cắt giảm là một phần của gói kích thích. Thị trường đang theo dõi chặt chẽ sức mạnh, tần suất và sự phối hợp của các biện pháp khi Trung Quốc nỗ lực đạt được mục tiêu tăng trưởng khoảng 5% trong năm nay".

Cơn sốt kích thích mới nhất đã giúp USD/CNY giảm xuống mức 7 đầu tiên sau 16 tháng. Cổ phiếu Trung Quốc mở rộng đà tăng, với chỉ số chuẩn CSI 300 trên bờ đang trên đà bù đắp tất cả khoản sụt giảm trong năm 2024. Lợi suất 10y của Trung Quốc giảm 1 bps xuống 2.05%, sau khi đạt mức đáy 2.00% vào ngày hôm trước.

Việc cắt giảm lãi suất MLF là bước mở đầu cho các biện pháp quan trọng hơn như cam kết giảm lãi suất reverse repo 7 ngày, mà PBoC ngày càng ủng hộ như đòn bẩy chính sách chính. Lãi suất đối với các công cụ đó sẽ sớm được hạ 20 bps xuống 1.5%, ông Pan cho biết hôm thứ Ba.

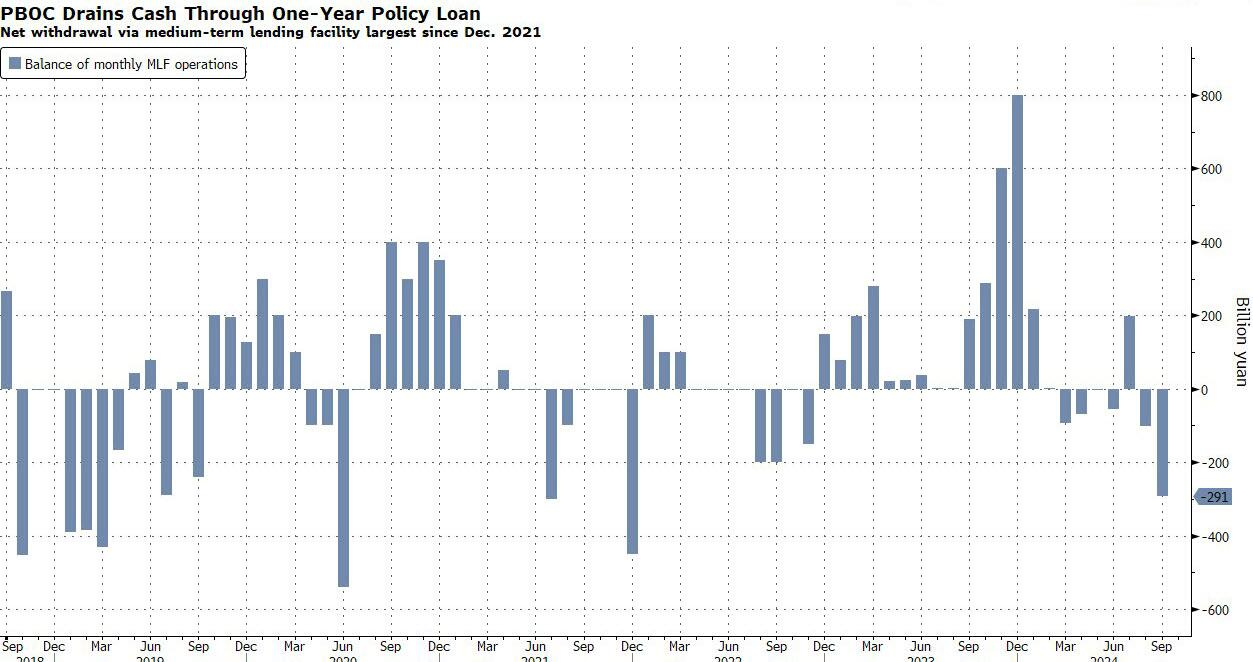

Để phản ánh khuôn khổ mới, PBoC đã rút ròng 291 tỷ CNY (41.4 tỷ USD) thông qua MLF, đây là khoản rút ròng lớn nhất kể từ tháng 12 năm 2021. Các khoản vay MLF chưa thanh toán được kỳ vọng sẽ dần được thay thế bằng các công cụ khác, bao gồm cả việc bơm tiền mặt thông qua việc cắt giảm tỷ lệ dự trữ bắt buộc (RRR) vì PBoC đang tìm cách tác động đến chi phí vay của thị trường hiệu quả hơn.

Zhaopeng Xing, chiến lược gia cấp cao tại Australia & New Zealand Banking Group cho biết: “MLF có thể bị hạ cấp để trở thành công cụ điều chỉnh chi phí vay biên của các ngân hàng. Lãi suất MLF trong tương lai có thể thay đổi theo biến động của lãi suất thị trường”.

Một ngày trước đó, thống đốc PBoC đã tiết lộ kế hoạch giải phóng 1 nghìn tỷ CNY thanh khoản dài hạn với việc giảm 50 bps RRR, quyết định số tiền mặt mà các ngân hàng phải giữ trong dự trữ. Cùng với các công cụ cấp vốn mới, các biện pháp này đã bù đắp hơn nữa cho tác động của việc rút tiền ròng lên thanh khoản thị trường.

Chiến lược gia Frances Cheung của OCBC cho biết: “Nhìn về phía trước, vẫn còn dư địa để thay thế thanh khoản MLF bằng thanh khoản nhờ cắt giảm RRR, do MLF đáo hạn mạnh trong những tháng tới. Việc cắt giảm lãi suất một năm vào thứ Tư khiến cơ sở này phù hợp hơn với chi phí cấp vốn trên thị trường liên ngân hàng”.

Vậy sau loạt nới lỏng tiền tệ này của Trung Quốc, thị trường nghĩ gì?

Trong khi Trung Quốc đã nhiều lần thực hiện các biện pháp kích thích tiền tệ trong quá khứ, thì những gì các nhà phân tích cho rằng cần phải xảy ra để đợt tăng giá này có thể bền vững và không chỉ là một sự phục hồi mang tính chiến thuật, đó là sự thúc đẩy nhu cầu của người tiêu dùng, tức là kích thích tài khóa, tương đương một đợt nợ mới để cung cấp cho tầng lớp trung lưu của Trung Quốc.

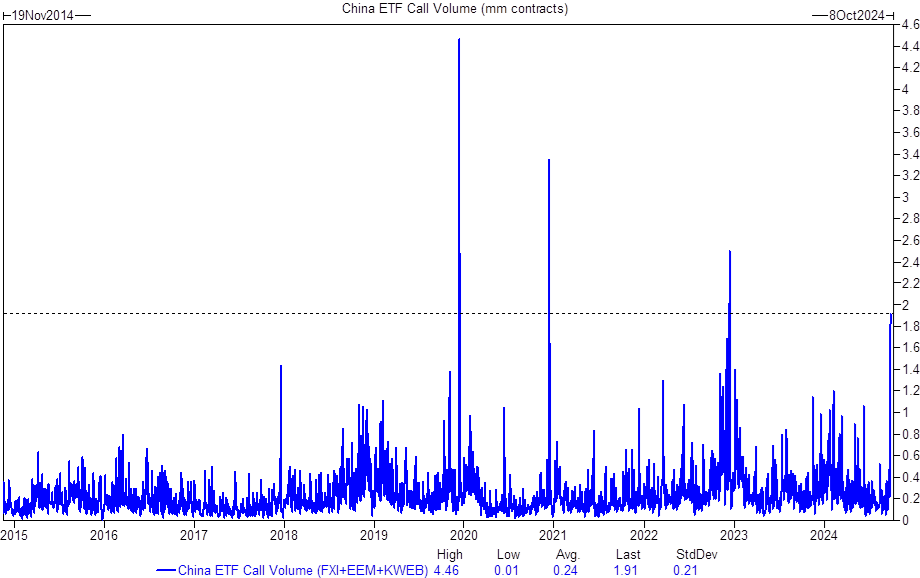

Như Lauren Rose của Goldman đã viết: "Sau một làn sóng các biện pháp chính sách phối hợp được công bố tại Trung Quốc ngày hôm qua, sự phấn khích của biến động giá không hoàn toàn khớp với dòng tiền. Theo khu vực, cả LO và HF đều theo đuổi động thái này mặc dù lưu ý rằng, trong khi doanh thu thị trường vẫn mạnh ngày hôm nay, nhịp độ của gói kích thích đã giảm và hiện thụ động hơn về mặt phong cách. Tuy nhiên, ở Châu u và Mỹ, việc theo dõi bị hạn chế hơn nhiều. Tại Châu u, có một làn sóng ban đầu về cả nhu cầu LO và HF đối với các đại diện của Trung Quốc (Hàng xa xỉ và Khai thác), điều này đã giảm vào phiên giao dịch buổi chiều mặc dù rổ hàng khai thác EU đóng cửa tăng ~ 3 s.d, rổ hàng xa xỉ và tiếp xúc với Trung Quốc đóng cửa tăng 2 s.d. Ngoài các cổ phiếu đơn lẻ, phần lớn dòng tiền mang tính xây dựng hơn là trong không gian quyền chọn với hoạt động mua rõ ràng. Tại Mỹ, dòng tiền tập trung vào các ETF, nơi sàn giao dịch thấy hoạt động mua vào các sản phẩm đòn bẩy của Trung Quốc nhưng trong khi giá thầu bảo hiểm rõ ràng, LO đã sử dụng đợt tăng giá để cắt giảm".

Cuối cùng, điều này cho thấy sự thiếu niềm tin rằng động thái tăng giá này có thể được duy trì, theo nhà giao dịch của Goldman, người lưu ý rằng "để điều này được coi là điểm uốn thì cần có sự đảm bảo có thể có từ các biện pháp kích thích nhu cầu và một số sự ổn định trong dữ liệu của tháng 9 (sau các điểm dữ liệu rất yếu của tháng 8)".

Mặc dù câu chuyện ở Trung Quốc rất đặc thù, sự thiếu hứng thú tham gia có vẻ tượng trưng cho tâm lý trên toàn cầu đối với cổ phiếu hiện tại. Trọng tâm vĩ mô đã chuyển từ lạm phát sang tăng trưởng, và dữ liệu của Mỹ hôm qua không giúp ích gì trong vấn đề này với sự sụt giảm của Chỉ số Niềm tin Người tiêu dùng và chỉ số nhà máy Richmond Fed, đặc biệt là thành phần liên quan đến việc làm và vận chuyển. Như một nhà giao dịch của Goldman cho biết, khi nhìn vào yếu tố vi mô, mức tăng 4% của Nvidia dựa trên tin tức khá bình thường (CEO Jensen không còn bán cổ phiếu) là một ví dụ về sự nhạy cảm khi chạy theo các động thái trong các cổ phiếu lớn hoặc ít nhất là lo ngại bỏ lỡ cơ hội. Tuy nhiên, nhìn chung, sự hứng thú để theo đuổi thị trường là rất thấp và vị trí cùng tâm lý không tương ứng với thị trường đang ở gần mức cao nhất mọi thời đại. Rowe kết luận rằng: "Rất khó để thấy điều này thay đổi trong tháng tới khi có thêm hai báo cáo thị trường lao động, cuộc họp Fed tiếp theo và cuộc bầu cử Mỹ, cùng với một giai đoạn yếu kém về mặt điều chỉnh thu nhập".

Trong khi đó, Trung Quốc sẽ hy vọng rằng loạt biện pháp kích thích tiền tệ sẽ đủ. Nhưng không phải vậy, và như đã thấy vào hôm qua, sau giai đoạn hưng phấn ban đầu từ 1-2 tháng, việc bán tháo sẽ lại diễn ra.

Và khi đó, Bắc Kinh - dù không muốn - sẽ buộc phải tung ra "vũ khí" kích thích lớn, điều mà Bloomberg báo cáo có thể diễn ra trong vài ngày tới, mặc dù chính quyền còn e ngại về bất kỳ hình thức kích thích nào liên quan đến việc phát tiền trực tiếp cho người dân (điều này cũng sẽ thay đổi), và khi đó giá vàng và tiền điện tử sẽ tăng lên mức cao mới.

ZeroHedge