Các nhà kinh tế Anh cho rằng thị trường đang đặt cược sai về việc cắt giảm lãi suất

Ngọc Lan

Junior Editor

BoE đang bị kẹt giữa sự chia rẽ của hai bờ Đại Tây Dương về việc ai sẽ giảm lãi suất trước tiên, điều này sẽ ảnh hưởng đáng kể đến các nhà giao dịch trái phiếu chính phủ và các nhà lãnh đạo chính trị Anh đang mong đợi việc nới lỏng lãi suất trong năm bầu cử.

Một bên là các nhà kinh tế của thành phố London và thống đốc BoE Andrew Bailey, những người cho rằng triển vọng của Anh có vẻ giống với ECB hơn. Bên kia là các nhà đầu tư, những người đang đặt cược rằng lộ trình giảm lãi suất của BoE sẽ giống với Fed hơn khi họ nhanh chóng hủy bỏ kỳ vọng nới lỏng chính sách tiền tệ ở Mỹ trong năm nay. Và chỉ có một bên có thể đúng.

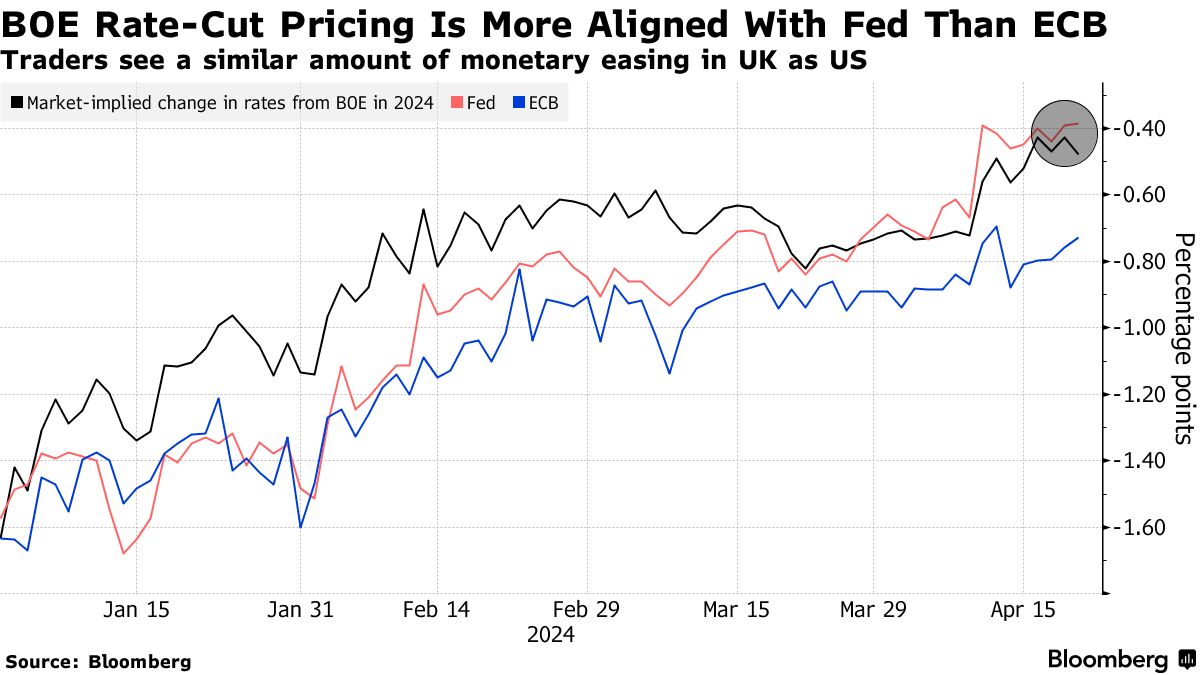

Dự đoán cắt giảm lãi suất của BoE giờ giống với Fed hơn ECB

Sự chia rẽ về triển vọng lãi suất giữa Anh và Mỹ khiến các nhà kinh tế không thể xác định được những bước đi tiếp theo. Dữ liệu gần đây của Anh không cho thấy nhiều thay đổi về những điểm khác biệt cơ bản giữa Anh và Mỹ. Anh đang đối mặt với tăng trưởng chậm sau giai đoạn suy thoái nhẹ vào nửa cuối năm ngoái. Trong khi đó, nền kinh tế Mỹ vẫn tiếp tục cho thấy sức mạnh.

Một cuộc khảo sát các nhà kinh tế của Bloomberg được công bố tuần trước cho thấy hầu hết dự đoán BoE sẽ thực hiện lần cắt giảm lãi suất đầu tiên là 25 bps vào tháng 6, với tổng cộng 1 điểm phần trăm nới lỏng vào cuối năm. Trong khi đó, thị trường đã giảm từ dự báo 6 lần cắt giảm trong năm 2024 hồi đầu năm xuống chỉ còn 2 lần. Thậm chí có thời điểm trong tuần trước, các nhà giao dịch chỉ hoàn toàn dự báo một lần cắt giảm 25 bps trong năm nay - và muộn nhất là đến tháng 11.

Thời điểm BoE bắt đầu giảm lãi suất vẫn còn chưa xác định cùng với đó là mức lãi suất mà ngân hàng trung ương này duy trì ở mức cao nhất trong 16 năm kể từ tháng 8 đang làm suy yếu khả năng mua trái phiếu chính phủ trong thời gian sắp tới. Rộng hơn, nó đang làm gia tăng lo lắng trong Đảng Bảo thủ cầm quyền rằng Thủ tướng Rishi Sunak sẽ không nhận được nhiều lợi ích chính trị từ việc giảm lãi suất vay thế chấp, trước khi ông đối mặt với Đảng Lao động của Keir Starmer trong cuộc bầu cử vào cuối năm nay.

Sự điều chỉnh của thị trường tăng tốc một phần do dữ liệu về CPI ở Mỹ cao hơn dự kiến, điều này làm dấy lên lo ngại rằng Fed đang phải đối mặt với khó khăn trên con đường quay trở lại mục tiêu lạm phát 2%. Việc chủ tịch Fed Jerome Powell chậm trễ điều chỉnh chính sách tiền tệ cũng có thể khiến các ngân hàng trung ương khác chậm lại, vì việc cắt giảm lãi suất sớm có nguy cơ làm suy yếu đồng nội tệ so với đồng USD.

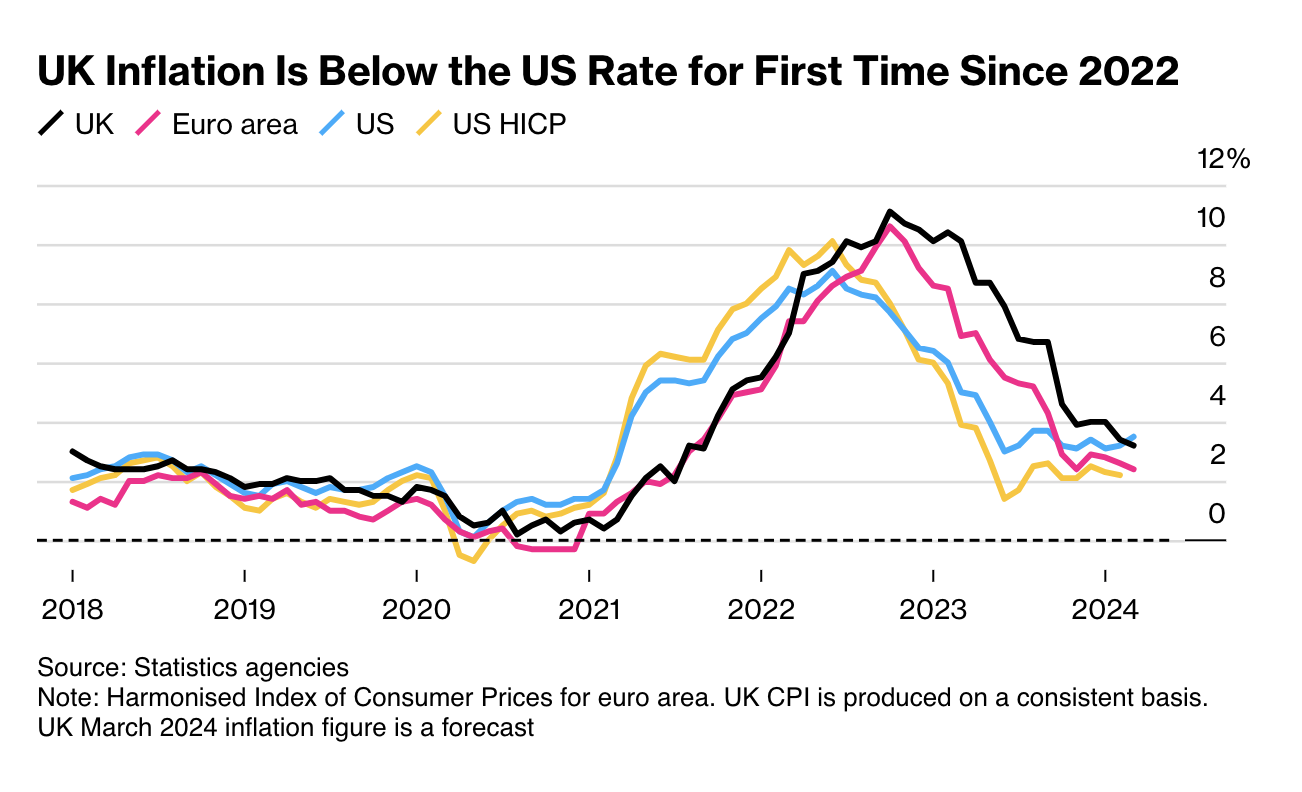

Tuần trước, Anh cũng chịu ảnh hưởng từ những lo ngại đó sau khi dữ liệu về tiền lương và lạm phát tăng cao hơn dự kiến một chút. Lạm phát đã giảm xuống mức thấp nhất trong 2 năm rưỡi qua là 3.2% vào tháng 3, nhưng lạm phát toàn phần và lạm phát cơ bản đều cao hơn so với dự báo của các nhà kinh tế. Tăng trưởng tiền lương cũng cao hơn dự kiến trong ba tháng tính đến tháng 2, vẫn giữ ở mức 6%. Những con số này cho thấy áp lực lạm phát dai dẳng, có khả năng thúc đẩy BoE tăng lãi suất sớm hơn dự kiến.

Lạm phát ở Anh lần đầu tiên thấp hơn ở Mỹ kể từ năm 2022

Kết quả là kỳ vọng của thị trường về việc nới lỏng chính sách của BoE giờ đây trông giống với Fed hơn là ECB.

"Trong khi kỳ vọng của thị trường đối với ECB dường như đã phần nào tách biệt khỏi kỳ vọng của Mỹ, thì kỳ vọng đối với BoE vẫn theo sát kỳ vọng của Mỹ khá chặt chẽ," Michael Pfister, nhà phân tích tại Commerzbank cho biết. "Có khả năng BoE đang hướng tới một sự điều chỉnh nhỏ về lãi suất thay vì một chu kỳ cắt giảm lãi suất mạnh mẽ."

Tuy nhiên, mặc dù một số nhà kinh tế đã giảm bớt dự đoán về việc BoE cắt giảm lãi suất, nhưng hầu hết vẫn không thay đổi kỳ vọng về động thái nới lỏng vào mùa hè. Các nhà phân tích tại Morgan Stanley, Goldman Sachs Group, Capital Economics và Bloomberg Economics đều nằm trong số những người vẫn dự đoán sự chuyển hướng sang nới lỏng chính sách vào tháng 6.

Trong bối cảnh đó, Thống đốc Bailey đã ra tín hiệu trong các lần xuất hiện với các đồng nghiệp quốc tế tại các cuộc họp của IMF tuần trước ở Washington rằng ông cho rằng Anh có nhiều điểm chung với châu Âu hơn là Mỹ.

"Các yếu tố tác động lạm phát ở châu Âu và ở Mỹ khá khác nhau," Bailey nói vào thứ Ba. Ông cho biết Mỹ đang trải qua nhiều áp lực lạm phát do cầu nhiều hơn so với nền kinh tế trì trệ của Anh, đồng thời chỉ ra bằng chứng rõ ràng về việc giảm áp lực lạm phát ở Anh.

Thống đốc Bailey đã hạ thấp tầm quan trọng của dữ liệu vào thứ Tư, cho biết BoE đi khá đúng hướng so với dự đoán, tính đến dự báo tháng 2. Ngân hàng trung ương dự kiến lạm phát sẽ đạt mục tiêu 2% khi dữ liệu tháng 4 được công bố vào tháng 5, do giá năng lượng giảm thêm.

Thống đốc phó Dave Ramsden đã nhấn mạnh rủi ro lạm phát hiện đang trên đà xuống dốc và Anh không giống như một trường hợp ngoại lệ về áp lực lạm phát mà giống với khu vực Eurozone hơn.

"Chúng tôi đồng ý với Bailey rằng các yếu tố thúc đấy thị trường Anh có sự khác biệt, đây là lý do khẳng định rằng BoE có những động thái khác Fed," Dan Hanson, nhà kinh tế trưởng về Anh tại Bloomberg Economics cho biết. Ông Hanson cũng cho rằng thị trường đã định giá cho lần cắt giảm lãi suất đầu tiên của BoE quá thấp.

Bloomberg