Thị trường hỗn loạn: Đồng Yên chạm đáy, lợi suất TPCP Mỹ tăng, vàng bị bán tháo, cổ phiếu công nghệ (trừ NVIDIA) tăng vọt

Đặng Thùy Linh

Junior Analyst

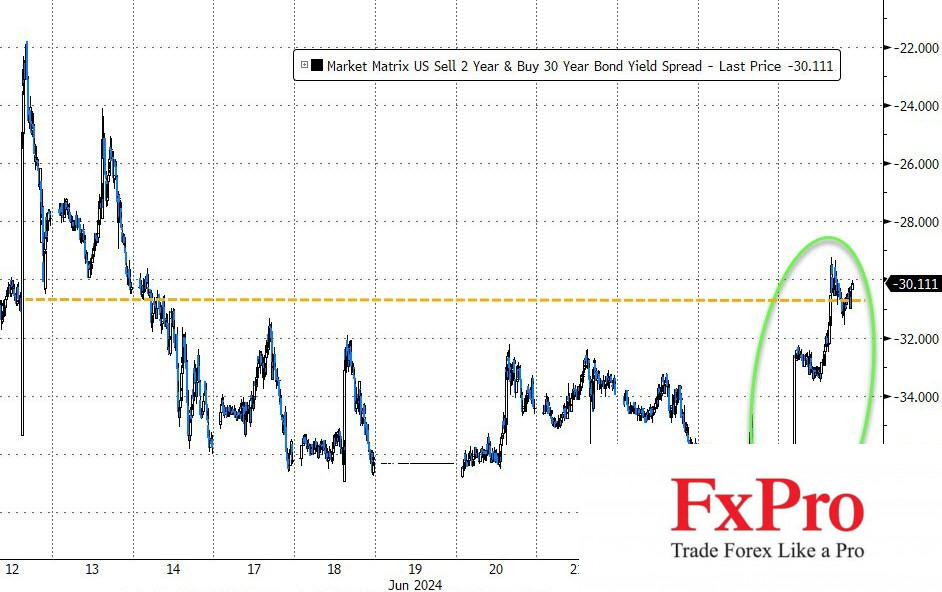

Thị trường hôm qua chứng kiến USD/JPY chạm mốc 160 khi quan chức Kanda của Nhật Bản can thiệp bằng ngôn từ nhưng "vô phương cứu chữa" và CEO Huang của NVDA đã không thể khơi dậy sự bùng nổ đối với cổ phiếu AI trong cuộc họp cổ đông hôm qua.

USDJPY lần đầu tiên vượt mốc 160 kể từ năm 1986 khi quan chức tiền tệ hàng đầu của Nhật Bản can thiệp bằng ngôn từ nhưng không tác động đủ mạnh đến thị trường.

Tỷ giá USD/JPY trong phiên ngày 26/06/2024

NVDA đã phục hồi nhưng không đáng kể trong phiên hôm qua, mặc dù CEO Jensen Huang đã đưa ra những dự báo lạc quan về tương lai cho các sản phẩm của công ty.

Diễn biến cổ phiếu NVDA trong phiên ngày 26/06/2024

Vài phút cuối cùng của phiên giao dịch, thị trường bất ngờ đảo chiều khiến NVDA tăng vọt.

Diễn biến cổ phiếu NVDA trong phiên ngày 26/06/2024

Tuy nhiên, NVDA sau đó lại chìm trong sắc đỏ khi Micron công bố kết quả kinh doanh yếu kém trong phiên giao dịch ngoài giờ.

Diễn biến cổ phiếu NVDA trong phiên ngày 26/06/2024

Nhìn chung, cổ phiếu của các công ty AI sụt giảm trong phiên hôm qua, thoái lui phần lớn đà tăng của phiên trước đó.

Hiệu suất của nhóm cổ phiếu trong GS TMT AI Basket và GS AI At Risk trong phiên ngày 26/06/2024

Trái ngược với xu hướng giảm của ngành AI, nhóm cổ phiếu MAG7 lại tăng điểm, phần lớn nhờ vào sự bứt phá của Amazon (AMZN).

Diễn biến của nhóm cổ phiếu MAG7 trong phiên ngày 26/06/2024

Khi AMZN đạt mức đỉnh kỷ lục mới, vốn hóa thị trường của công ty này đã cán mốc 2 nghìn tỷ USD lần đầu tiên.

Vốn hóa thị trường của các công ty công nghệ lớn

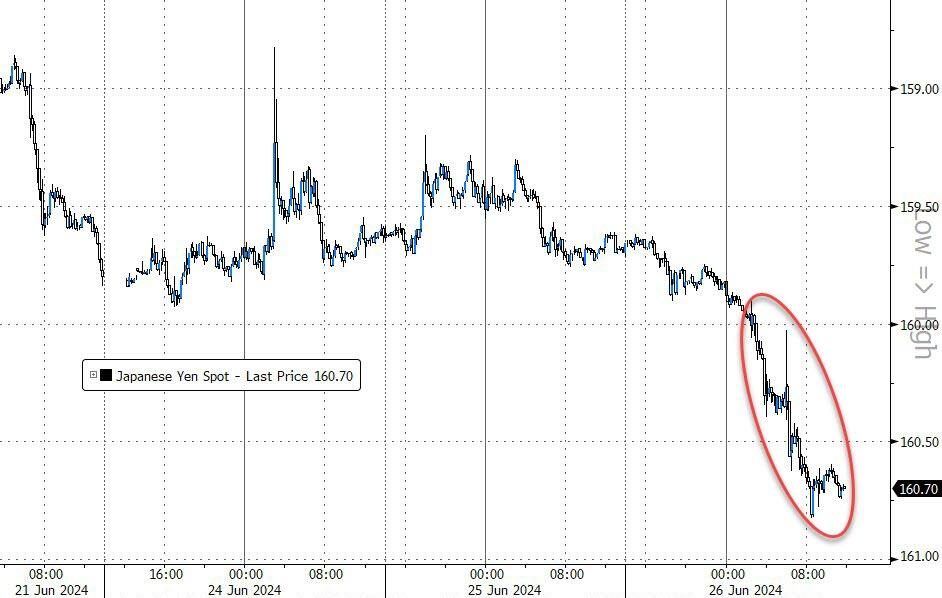

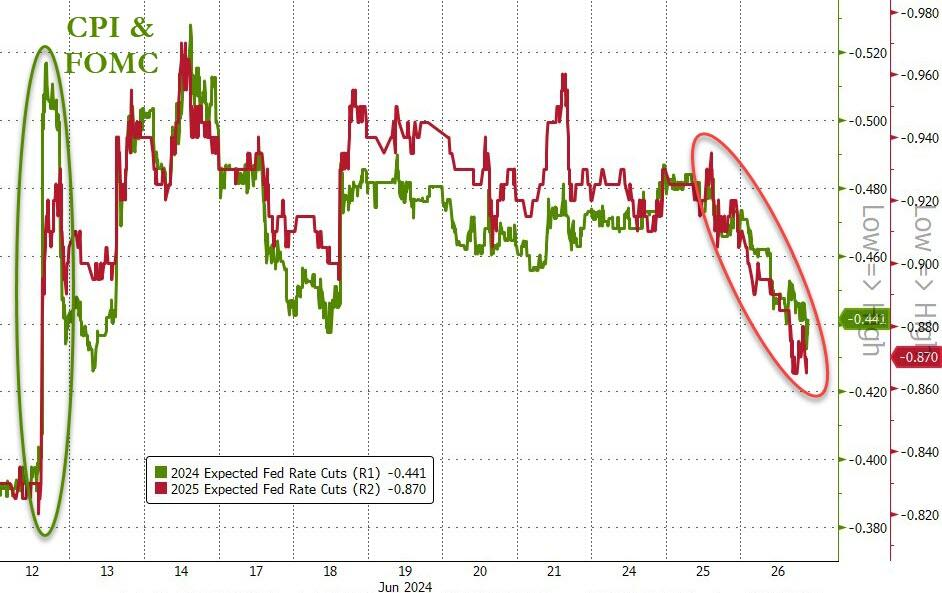

Bên cạnh đó, số liệu về doanh số bán nhà mới của Mỹ trong tháng 5 cho thấy thị trường nhà đất đang suy yếu. Mặc dù dữ liệu nhà đất tiêu cực, nhưng kỳ vọng về việc Fed hạ lãi suất lại giảm xuống.

Kỳ vọng Fed cắt giảm lãi suất của thị trường trong năm 2024 và 2025

Nhìn chung, small caps là nhóm cổ phiếu lao dốc mạnh nhất trong phiên, trong khi các chỉ số chính khác của Mỹ dao động quanh mức tham chiếu trước loạt dữ liệu kinh tế tối nay.

Small caps là nhóm cổ phiếu có hiệu suất kém nhất trong phiên ngày 26/06/2024

Goldman trading desk lưu ý rằng giao dịch tổng thể giảm 5% so với 2 tuần trước, khối lượng giao dịch trung bình trong 10 phiên qua không đổi.

- Lệnh bán chiếm ưu thế hơn 1% trên sàn giao dịch, do các quỹ phòng hộ dẫn dắt.

- Khối lượng bán của các quỹ phòng hộ giảm 8% nhưng tỷ lệ bán khống đã giảm xuống dưới 50%. Họ đang bán ròng ở tất cả các ngành ngoại trừ REITs & Macro Products. Lực bán mạnh nhất tập trung vào lĩnh vực công nghệ, gấp 3 lần lĩnh vực năng lượng. Các ngành khác có lực bán ròng ở mức vừa phải.

- Khối lượng mua của các quỹ chỉ ở vị thế mua (Long Only) tăng 2% và tập trung vào các lĩnh vực công nghệ, hàng tiêu dùng thiết yếu, năng lượng, tài chính và sản phẩm vĩ mô. Lực mua ròng mạnh nhất ở lĩnh vực chăm sóc sức khỏe và công nghiệp.

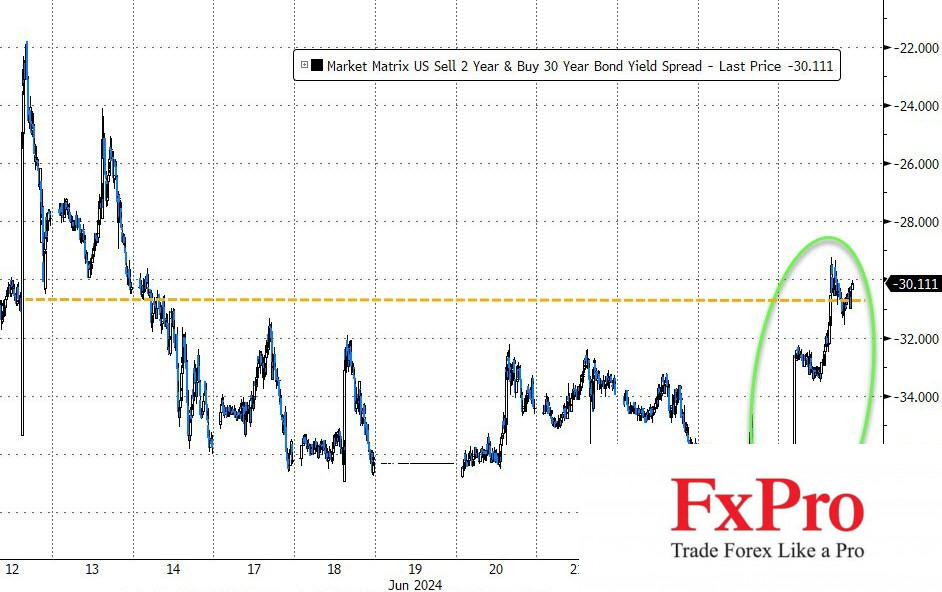

Tuy nhiên, trái phiếu bị bán tháo, đặc biệt là trái phiếu dài hạn (TPCP Mỹ kỳ hạn 2 năm +4bps, TPCP Mỹ kỳ hạn 30 Năm +7bps).

Lợi suất TPCP Mỹ tại các kỳ hạn khác nhau trong phiên ngày 26/06/2024

Điều này làm cho lợi suất dốc lên đáng kể, quay trở lại mức trước khi công bố báo cáo CPI.

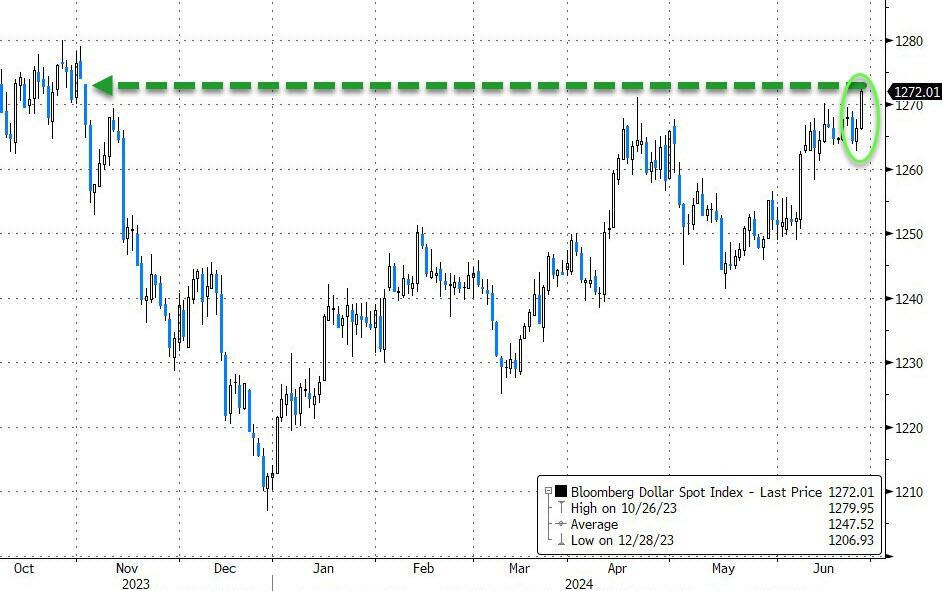

Đồng yên suy yếu khiến chỉ số DXY tăng vọt, đóng cửa ở mức đỉnh kể từ tháng 11/2023.

Diễn biến chỉ số DXY

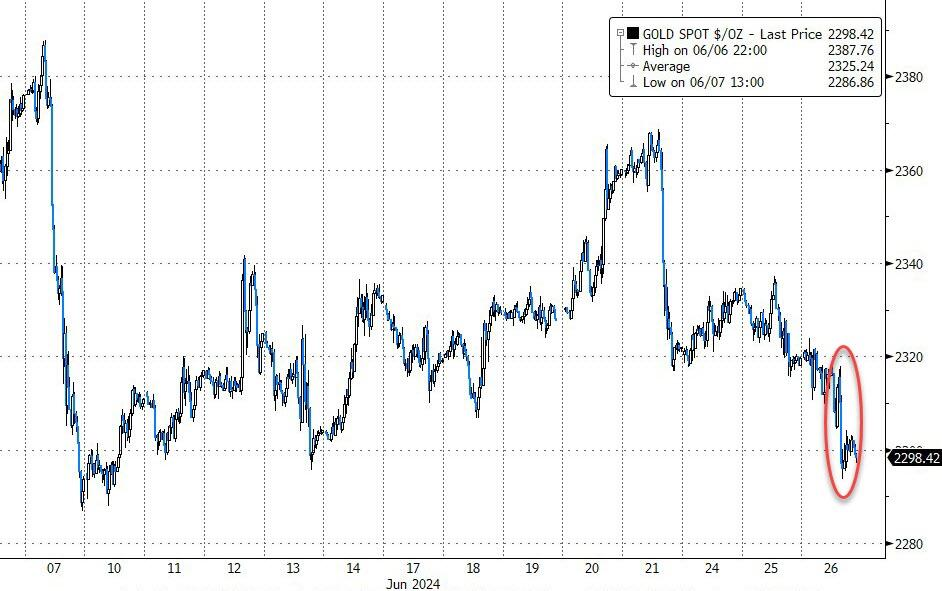

Đồng USD mạnh lên khiến giá vàng bị ảnh hưởng, giá vàng giao ngay đã giảm xuống dưới 2300 USD/oz.

Diễn biến giá vàng

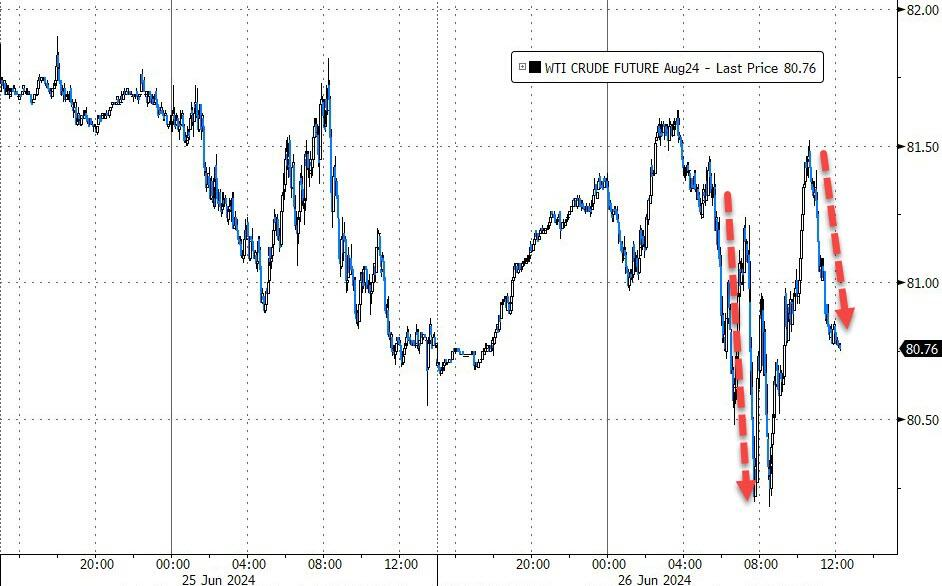

Giá dầu cũng giảm do dự trữ dầu thô tăng. Giá dầu WTI phục hồi sau đà lao dốc đầu phiên nhưng sau đó lại sụt giảm trở lại và đóng cửa gần như đi ngang.

Diễn biến hợp đồng tương lai dầu thô WTI

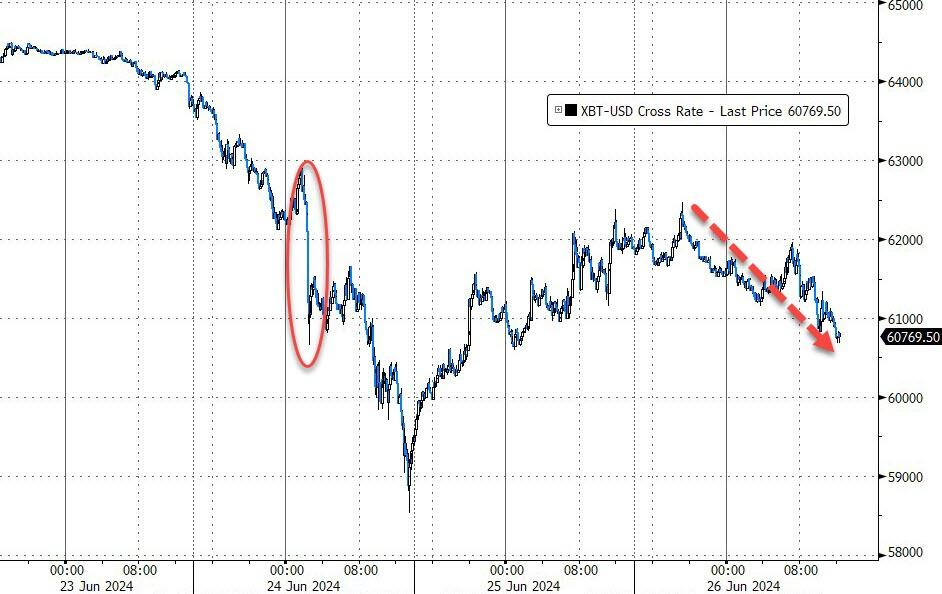

Bitcoin giảm xuống dưới mức 62,000 USD khi các tin tức về việc Chính phủ Hoa Kỳ chuyển sô bitcoin thu được từ Mt.Gox sang Coinbase đã gây ra áp lực bán lớn.

Diễn biến giá Bitcoin

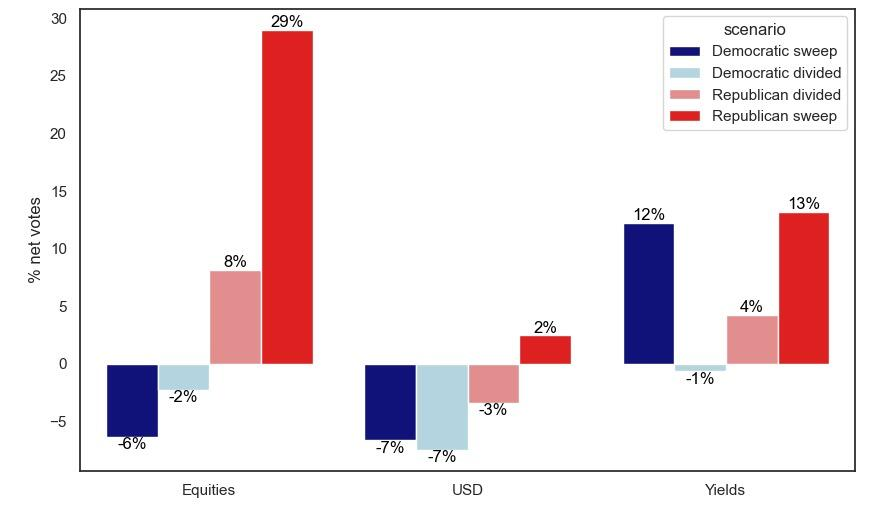

Biểu đồ của Goldman Sachs cho thấy nhà đầu tư tổ chức nhìn nhận kết quả bầu cử tháng 11 như thế nào. Chính quyền thống nhất là rủi ro lớn đối với trái phiếu. Cổ phiếu nhạy cảm nhất với chiến thắng của ông Trump.

Diễn biến của chứng khoán, đồng USD, và lợi suất TPCP Mỹ trong các kịch bản khác nhau của kết quả cuộc bầu cử tháng 11

Zerohedge