Nhận định thị trường 29.08.2022: Mọi ánh mắt hướng về bảng lương phi nông nghiệp!

VTMarkets

FX Broker

Phân tích thị trường hàng tuần: ngày 29 tháng 8 năm 2022.

Diễn biến tuần trước

PMI dịch vụ tại Mỹ giảm tháng thứ 2 liên tiếp. Chủ tịch Fed Jerome Powell dự báo lạm phát cao hơn, đánh tiếng sẽ có nhiều đợt tăng lãi suất nữa. Những bình luận này gần như loại bỏ khả năng tăng lãi suất 50bp trong tháng 9. Chỉ số DXY tăng, chứng khoán Mỹ giảm điểm.

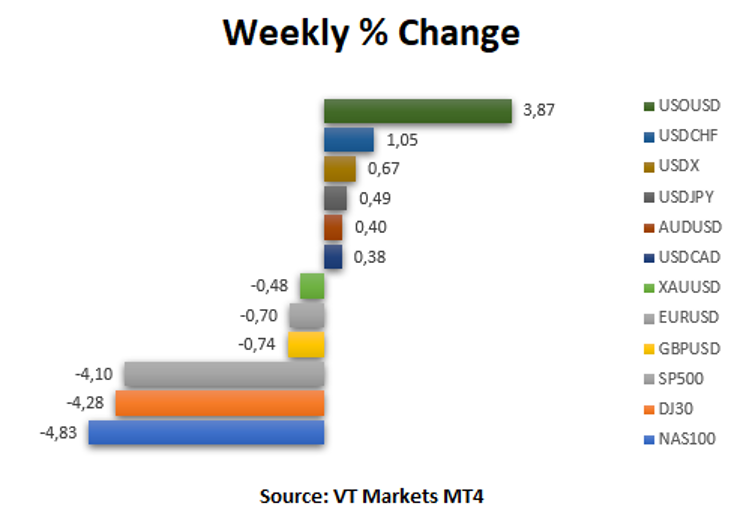

Biến động thị trường

Chỉ số DXY tăng tuần thứ 2 liên tiếp và kiểm tra đỉnh 5 tuần sau khi chủ tịch Fed củng cố quan điểm phải tăng lãi suất để kiểm soát lạm phát:

- Chỉ số DXY tăng 0.67%, GBPUSD, EURUSD và AUDUSD lần lượt giảm 0.74%, 0.70% và 0.40%

- Cả 3 chỉ số chứng khoán Mỹ đều giảm điểm. S&P 500, Nasdaq và Dow Jones chốt tuần lần lượt giảm 4.10%, 4.83% và 4.28%

- Vàng chốt tuần giảm 0.48%

- Dầu WTI chốt tuần tăng 3.87% nhờ khả năng OPEC+ sẽ cắt sản lượng

Trọng tâm trong tuần này sẽ là?

Tâm điểm tuần này sẽ là bảng lương phi nông nghiệp tháng 8 của Mỹ sau phát biểu của chủ tịch Fed tại hội nghị Jackson Hole.

Báo cáo cơ hội việc làm JOLTS, niềm tin người tiêu dùng và PMI sản xuất cũng sẽ được công bố tuần này.

Đức và Thụy Sĩ cũng sẽ công bố số liệu CPI.

CPI sơ bộ Đức | Ngày 30/8/2022

Trong tháng 7, CPI Đức tăng 0.9% so với tháng trước. Trong tháng 8, CPI sơ bộ được dự báo sẽ tăng 0.3% MoM.

Chỉ số niềm tin người tiêu dùng Mỹ | Ngày 30/8/2022

Chỉ số niềm tin người tiêu dùng tại Mỹ giảm từ 98.4 xuống 95.7 trong tháng 7.

Chỉ số được kỳ vọng sẽ hồi phục lên 98, đồng nghĩa với việc người tiêu dùng Mỹ đang lạc quan hơn về sự ổn định thu nhập, điều sẽ có ảnh hưởng đến thói quen chi tiêu và tiết kiệm.

Số liệu cơ hội việc làm JOLTS Mỹ | Ngày 30/8/2022

Cơ hội việc làm tại Mỹ giảm xuống 10.7 triệu trong tháng 6, mức thấp nhất trong 9 tháng. Ta có thể kỳ vọng cơ hội việc làm sẽ hồi phục trong tháng 7 với các điều kiện kinh tế thích hợp hơn.

Bảng lương ADP Mỹ | Ngày 31/8/2022

Theo số liệu từ ADP, mảng tư nhân tại Mỹ đã có thêm 128 nghìn lao động mới trong tháng 5, mức thấp nhất kể từ năm 2020. Sang đến tháng 6, biên chế được kỳ vọng tăng thêm 200 nghìn.

CPI Thụy Sĩ | Ngày 1/9/2022

Trong tháng 7, CPI Thụy Sĩ không đổi so với tháng trước.

Sang đến tháng 8, CPI được dự báo sẽ giảm 0.1%.

PMI sản xuất Mỹ | Ngày 1/9/2022

Theo ISM, PMI sản xuất Mỹ giảm từ 53 xuống 52.8 trong tháng 7.

Sang tháng 8, PMI được dự báo sẽ tiếp tục giảm xuống 52.

Bảng lương phi nông nghiệp Mỹ | Ngày 2/9/2022

Trong tháng 7, thị trường lao động Mỹ có thêm 528 nghìn việc làm, tăng trưởng lương trung bình đạt 0.5% và thất nghiệp giảm xuống 3.5%, mức thấp nhất kể từ tháng 2/2020.

Trong tháng này, biên chế lao động được dự báo có thêm 300 nghìn việc làm, tăng trưởng lương hạ nhiệt xuống 0.3%, và thất nghiệp giữ nguyên ở mức 3.5%.

Phân tích kỹ thuật

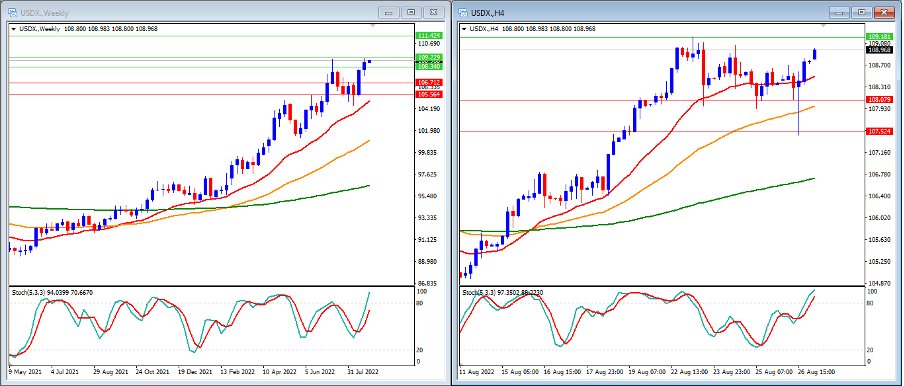

Chỉ số DXY

Chỉ số DXY có tuần tăng thứ 2 liên tiếp và kiểm tra lại đỉnh 5 tuần sau khi chủ tịch Powell nhất mạnh lại sự cấp thiết của việc tăng lãi suất để kiểm soát lạm phát. Chỉ số đã tăng lên kháng cự của chúng tôi (109.22)

Trên khung tuần, chỉ báo Stochastic đang tăng và tiến vào quá mua, cho thấy dư địa tăng vẫn còn. Chỉ số cũng đã vượt cả 3 đường MA 20, 50 và 200 tuần, xác nhận động lực tăng mạnh mẽ.

Kháng cự khung tuần là 109.22 và 111.42, hỗ trợ nằm tại 106.71 và 105.64.

Trong khi đó, trên khung H4, Stochastic đang tăng trở lại sau vài phiên giảm. Giá di chuyển trên đường MA 20, 50 và 200, cho thấy chỉ số có thể tích lũy trước khi điều chỉnh giảm trong ngắn hạn.

Kháng cự khung H4 là 109.18, hỗ trợ nằm tại 108.07 và 107.52.

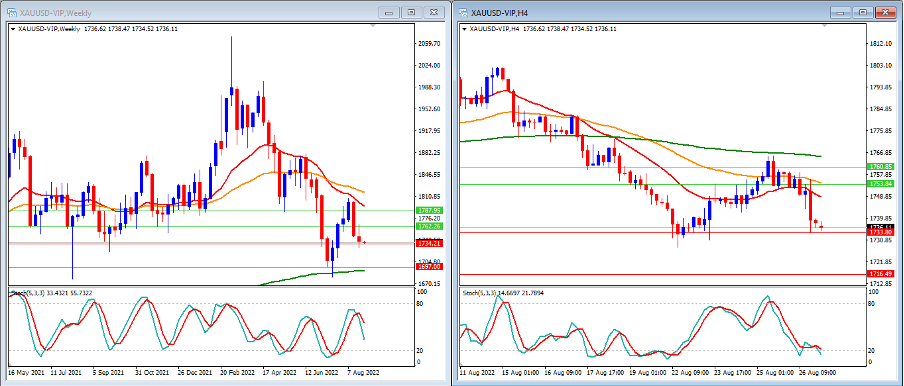

Vàng (XAUUSD)

Tuần trước, vàng tiếp tục giảm trước một đồng đô la quá mạnh, về hỗ trợ của chúng tôi tại $1,734.. Trong tuần này, vàng vẫn đang nằm giữa các hỗ trợ và kháng cự.

Trên khung tuần, có thể thấy Stochastic đang giảm, cho thấy động lực giảm đang nhiều hơn. Vàng vẫn đang nằm trên MA 200, và nằm dưới MA 20 và 50 tuần, biểu thị giai đoạn tích lũy, nhưng vẫn có thể suy yếu.

Kháng cự khung tuần là $1,762 và $1,787, hỗ trợ nằm tại $1,734 và $1,697.

Trong khi đó, trên khung H4, Stochastic đã vào quá bán nhưng chưa thể tăng thêm. Giá nằm dưới cả 3 đường MA 20, 50 và 200, cho thấy động lực giảm tương đối mạnh.

Kháng cự khung H4 là $1,753 và $1,760, hỗ trợ nằm tại $1,733 và $1,716.

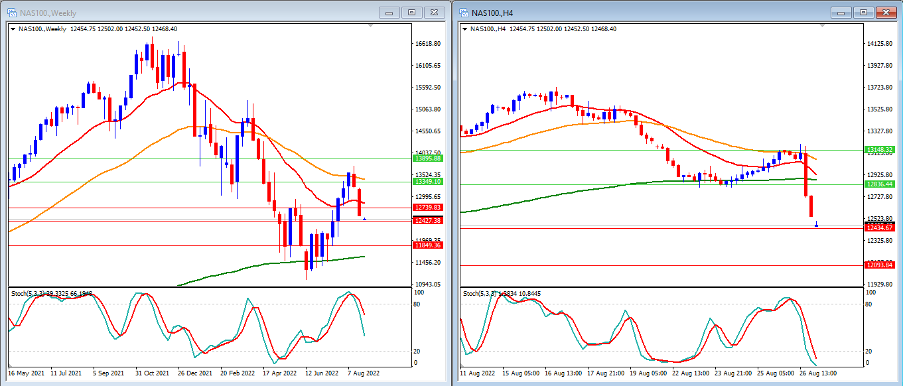

Tuần trước, chứng khoán Mỹ suy yếu trước lo ngại lạm phát và Fed tăng lãi suất.

Trên khung tuần, Stochastic đang giảm, cùng với giá đã phá xuống dưới MA 20 và 50 tuần. Chúng tôi dự báo chỉ số sẽ tiếp tục giảm về hỗ trợ tại 11,849.

Kháng cự khung tuần là 13,349 và 13,895, hỗ trợ nằm tại 12,427 và 11,849.

Trên khung H4, Stochastic cũng đang trong quá bán với khả năng đảo chiều tăng. Trong khi đó, giá đang nằm dưới cả 3 đường MA 20, 50 và 200, cho thấy dư địa giảm vẫn còn. Tuy vậy, ta vẫn nên cẩn trọng trưởng khả năng điều chỉnh tăng.

Kháng cự khung H4 là 12,836 và 13,148;, hỗ trợ nằm tại 12,434 và 12,093.

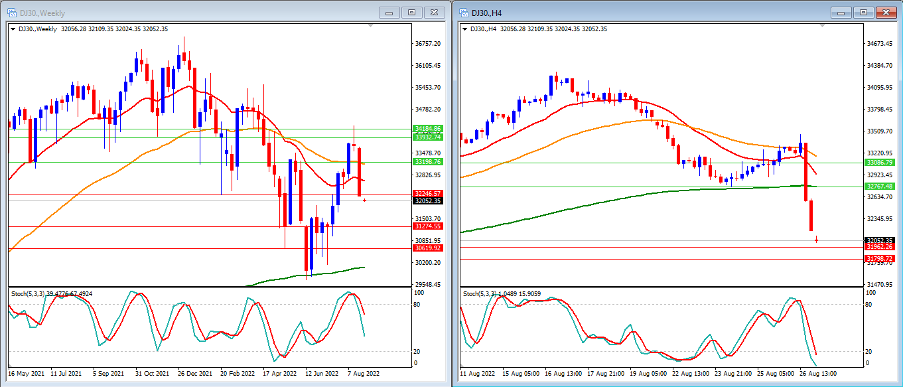

Trên khung tuần, Stochastic đang thoát quá bán. Với giá đã giảm xuống dưới các đường MA 20 và 50 nhưng vẫn nằm trên MA 200 tuần, hướng đi khả dĩ nhất lúc này là giảm

Kháng cự khung tuần là 33,198 và 33,932, hỗ trợ nằm tại 31,274 và 30,619.

Trên khung H4, có thể thấy Stochastic đang tiến vào quá bán, với giá nằm dưới cả 3 đường MA 20, 50 và 200. Ta có thể kỳ vọng DJ30 điều chỉnh tăng trong ngắn hạn trước khi giảm trở lại tron dài hạn.

Kháng cự khung H4 là 32,767 và 33,086, hỗ trợ nằm tại 31,962 và 31,798.

Phong cách giao dịch của bạn là gì? Ghé thăm VT Markets để có thêm nhiều nhận định khác và mở tài khoản để nhận ngay ưu đãi 15% khi nạp tiền: https://bit.ly/3z51zTX