Ngân hàng Trung ương Anh đẩy mạnh gói kích thích khẩn cấp để trấn an thị trường

Lê Nhật Thanh

Junior Analyst

BoE đã thông báo vào thứ Hai rằng họ sẽ tung ra các biện pháp khác để đảm bảo “một kết thúc có trật tự” cho kế hoạch can thiệp của mình vào ngày 14/10. Sau khi lợi suất TPCP tăng vọt lên chưa từng có tiền lệ.

Tiếp nối sự can thiệp của họ vào thị trường trái phiếu kỳ hạn dài, Ngân hàng Trung ương Anh hôm thứ Hai đã công bố sẽ có các biện pháp khác để đảm bảo sự ổn định của thị trường tài chính ở Anh.

Ủy ban Ổn định Tài chính của Ngân hàng ngày 28/9 đã công bố một chương trình mua khẩn cấp kéo dài hai tuần đối với trái phiếu chính phủ Anh kỳ hạn dài - để khôi phục trật tự cho thị trường và bảo vệ các quỹ hưu trí (LDI) đang trên bờ vực sụp đổ.

Ngân hàng trung ương đã thông báo vào thứ Hai rằng họ sẽ tung ra các biện pháp khác để đảm bảo “một kết thúc có trật tự” cho kế hoạch can thiệp của mình vào ngày 14 tháng 10, bao gồm việc tăng quy mô các cuộc đấu giá hàng ngày để có đủ chỗ cho các giao dịch mua trái phiếu trước thời hạn hôm thứ Sáu.

“Cho đến nay, Ngân hàng đã thực hiện 8 phiên đấu giá hàng ngày, tổng giá trị mua lên tới 40 tỷ bảng Anh và giá trị trái phiếu được mua vào khoảng 5 tỷ bảng Anh. Ngân hàng đã sẵn sàng khai thác hạn mức chưa từng được sử dụng để tăng quy mô tối đa của 5 phiên đấu giá còn lại lên đến 5 tỷ bảng Anh trong mỗi phiên đấu giá, Ngân hàng cho biết trong thông báo hôm thứ Hai.

Giới hạn của phiên đấu giá sẽ được xác nhận vào lúc 9 giờ mỗi sáng theo giờ địa phương, với ngày thứ Hai được đặt ở mức 10 tỷ bảng Anh (11 tỷ dollar).

Ngân hàng cũng sẽ triển khai Quỹ tài sản đảm bảo tạm thời (TECRF), cho phép các ngân hàng giảm bớt áp lực thanh khoản đối với tiền của khách hàng bị ảnh hưởng bởi sự biến động thị trường gần đây. Việc lợi suất TPCP tăng đột ngột khiến các quỹ LDI - hiện đang sở hữu một lượng đáng kể trái phiếu chính phủ - đã bị yêu cầu bổ sung ký quỹ.

Mỗi yêu cầu bổ sung ký quỹ thường liên quan tới việc nạp thêm tiền vốn trong tài khoản thanh toán từ các bên môi giới như CTCK khi giá trị của tài sản cơ sở giảm xuống dưới mức yêu cầu.

TECRF sẽ cho phép các ngân hàng thực hiện cái mà Ngân hàng gọi là “hoạt động bảo hiểm thanh khoản”, sẽ kéo dài sau thời hạn vào thứ Sáu và giảm bớt áp lực lên các quỹ LDI của khách hàng.

Ngân hàng cho biết: “Bằng các nghiệp vụ này, Ngân hàng sẽ chấp nhận tài sản thế chấp đủ điều kiện theo Khung tiền tệ Sterling (SMF), bao gồm trái phiếu biểu thị chỉ số và lượng lớn tài sản thế chấp đủ điều kiện theo SMF, chẳng hạn như tài sản thế chấp trái phiếu doanh nghiệp”.

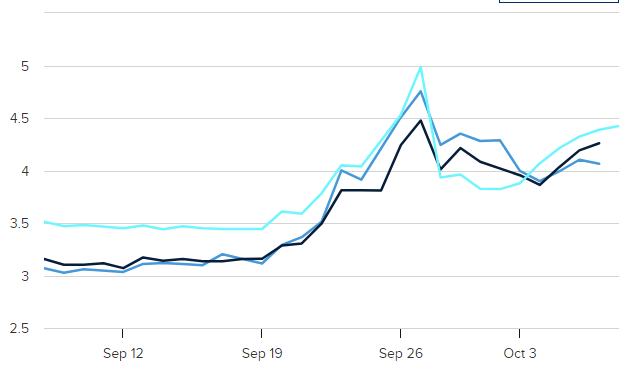

Lợi suất trái phiếu chính phủ Anh kỳ hạn 30 năm, 10 năm và 2 năm

Vào thứ ba, Ngân hàng cho biết họ sẽ sẵn sàng sử dụng các nghiệp vụ Repo dài hạn vào thứ Ba hàng tuần - cho phép nhà đầu tư vay tiền mặt dự trữ của BOE trong sáu tháng để đổi lấy các tài sản ít thanh khoản hơn - nhằm giảm bớt áp lực thanh khoản đối với các quỹ LDI.

“Hoạt động lâu dài này sẽ cung cấp thanh khoản bổ sung cho các ngân hàng đối với tài sản thế chấp đủ điều kiện của SMF, bao gồm cả trái phiếu chính phủ dựa theo chỉ số index, và do đó hỗ trợ các khoản vay của họ với các đối tác LDI”, Ngân hàng cho biết.

“Tính thanh khoản cũng có sẵn thông qua cơ sở Repo ngắn hạn mới của Ngân hàng - cơ chế được ra mắt vào tuần trước, cung cấp lượng dự trữ không giới hạn theo Tỷ giá Ngân hàng vào mỗi thứ Năm hàng tuần.”

Sự trì hoãn trong ngắn hạn

Mức tăng đột biến chưa từng có trong lợi suất trái phiếu, xuất phát từ việc chính phủ mới công bố chính sách tài khóa gây tranh cãi vào ngày 23 tháng 9, đã khiến các nhân viên của Ngân hàng Trung ương Anh phải làm việc cật lực trước khi khởi động kế hoạch hỗ trợ vào ngày 28 tháng 9.

Ngân hàng đã tiết lộ vào tuần trước rằng một số quỹ LDI sẽ mất vài giờ kể từ khi sụp đổ vào sáng hôm sau, điều này có thể sẽ gây ra những cơn sóng chấn động cho nền kinh tế Vương quốc Anh.

Bob Parker, cố vấn tại CBP Quilvest, nói với CNBC hôm thứ Hai rằng các biện pháp mới có thể sẽ xoa dịu những lo ngại của thị trường trong ngắn hạn, nhưng “một số vấn đề lớn” vẫn sẽ tiếp diễn vào năm 2023, trong đó điều đầu tiên là Ngân hàng Trung ương Anh cần phải tăng lãi suất hơn nữa.

″Điều đó rõ ràng có ảnh hưởng tới lợi suất trái phiếu, sau đó vấn đề với các quỹ LDI sẽ lặp lại,” ông nói thêm.

Parker nhận định rằng các cơ quan quản lý của Vương quốc Anh đã ”đánh giá thấp” lượng đòn bẩy trong các quỹ LDI này, khiến họ phải chịu các nghĩa vụ về tài sản thế chấp và các lệnh gọi ký quỹ khi lợi suất tăng đột ngột.

Ông dự đoán rằng lợi suất trái phiếu sẽ tăng hơn nữa, với lợi suất kỳ hạn 10 năm đã tăng hơn 100 điểm cơ bản trong tháng trước.

“Thực tế là chúng ta vẫn có lợi suất thực âm vượt quá 5%, với xu hướng lạm phát ít nhất trong vài tháng tới lên khoảng 10%, và kết quả là ... nhu cầu đầu tư và nhu cầu bán lẻ trái phiếu chính phủ, tôi nghĩ, vẫn sẽ ảm đạm”, Parker nói.

Lợi suất trái phiếu chính phủ Vương quốc Anh kỳ hạn 30 năm tăng lên mức cao nhất kể từ ngày 28 tháng 9 vào thứ Hai, tăng hơn 8 điểm cơ bản trong ngày.

Theo thông tin Bộ Tài chính công bố hôm thứ Hai, Bộ trưởng Tài chính Kwasi Kwarteng sẽ đưa ra kế hoạch tài khóa trung hạn và dự báo ngân sách độc lập vào ngày 31 tháng 10, hơn ba tuần trước ngày dự kiến trước đó.

CNBC