Cơn sốt AI: Cơ hội hay bong bóng?

Đặng Thùy Linh

Junior Analyst

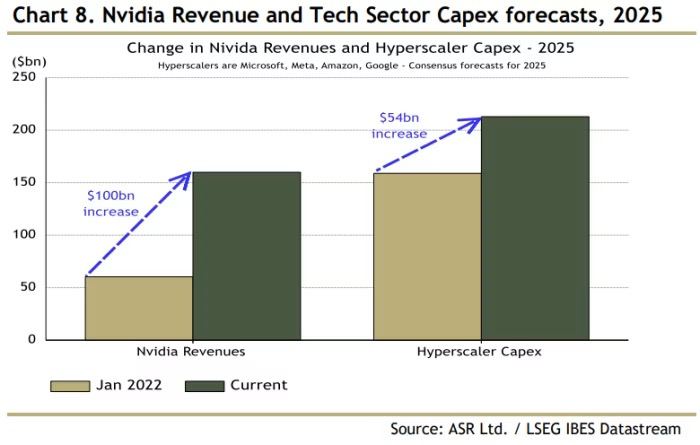

Tuần trước, Unhedged đã cho biết rằng kể từ cuối tháng 3, phần lớn đà tăng trong S&P 500 đều đến từ các cổ phiếu AI và liên quan đến AI.

Dưới đây là biểu đồ về hiệu suất của Nvidia, các cổ phiếu big tech “Fab Five” (Alphabet, Amazon, Apple, Microsoft, Meta) và loạt cổ phiếu bán dẫn đã tăng vọt do sự bùng nổ của AI.

Hiệu suất của các cổ phiếu AI và liên quan đến AI

Điều này khiến tác giả cảm thấy bất an. Một thị trường đang tăng giá mạnh, có mức định giá cao, và phụ thuộc vào một nhóm ngành duy nhất có thể nhanh chóng chuyển thành thị trường bearish nếu tâm lý đầu tư vào lĩnh vực đó xấu đi. Ví dụ, hãy tưởng tượng Nvidia cắt giảm triển vọng doanh thu hoặc một trong "Fab Five" cắt giảm ngân sách đầu tư.

Rõ ràng kỳ vọng đối với các cổ phiếu trong lĩnh vực AI là rất cao, nhưng có lẽ cần phải phân tích chính xác hơn một chút về vấn đề này. Trên thực tế, ước tính về tăng trưởng doanh thu cho năm 2025 và 2026 dường như không quá cao. Các chuyên gia phân tích dự đoán tốc độ tăng trưởng doanh thu hàng năm của Nvidia là 23% trong giai đoạn đó. Điều này cho thấy tốc độ tăng trưởng có phần giảm bớt; trong 5 năm qua, doanh thu của Nvidia đã tăng 50% mỗi năm. Tương tự, dự báo về tốc độ tăng trưởng doanh thu trong hai năm của "Fab Five" đang ở mức bằng hoặc thấp hơn so với tốc độ tăng trưởng trong lịch sử gần đây. Chỉ có một số cổ phiếu chip - Micron, Texas Instruments, Analog và Lam - được dự báo sẽ tăng trưởng doanh thu mạnh mẽ.

Liệu đà tăng gần đây của nhóm cổ phiếu AI có được thúc đẩy bởi việc nâng dự báo về kết quả lợi nhuận? Nhìn vào ước tính năm 2025, thì không hẳn là như vậy. Kể từ cuối tháng 3, ước tính lợi nhuận cho toàn bộ nhóm cổ phiểu công nghệ chỉ tăng nhẹ (một con số). Apple, Amazon và Micron là những công ty được nâng dự báo nhiều nhất.

Điều thay đổi đáng kể trong đà tăng của nhóm cổ phiếu AI là định giá. Trong ba tháng qua, chỉ số P/E của Nvidia, Apple, Broadcom và Qualcomm đều tăng hơn 20%. So với tháng 10/2023, khi đà tăng bắt đầu, chỉ số P/E trung bình của nhóm cổ phiếu AI đã tăng gần 50%, một con số rất lớn.

Vậy điều này có nghĩa là gì? Có thể nó chỉ phản ánh tâm lý đám đông và sự phấn khích nhất thời. Nhưng nhìn tích cực hơn, nó có thể phản ánh kỳ vọng rằng lĩnh vực AI sẽ mang lại lợi nhuận gia tăng trong nhiều năm tới. Nói cách khác, đây là một "canh bạc" về lợi thế cạnh tranh trong ngành AI: nó sẽ không phải là cuộc chiến khốc liệt và những cổ phiếu có hiệu suất mạnh mẽ về lâu dài sẽ giống như những ông lớn công nghệ hiện tại - Fab Five - và các công ty dẫn đầu trong ngành bán dẫn.

Đối với tác giả, khả năng các công ty đương nhiệm tiếp tục "thắng thế" là điều hợp lý. Sự thống trị trong lĩnh vực công nghệ rất mạnh mẽ, các công ty có thể sử dụng vị thế vững chắc trên thị trường về một công nghệ để tạo ra vị thế trong một công nghệ khác (ví dụ như Microsoft chuyển từ hệ điều hành PC sang điện toán đám mây). Tuy nhiên, tác giả lại khó đánh giá về khả năng AI sẽ không biến thành cuộc chiến khốc liệt mà không ai đạt được lợi nhuận cao.

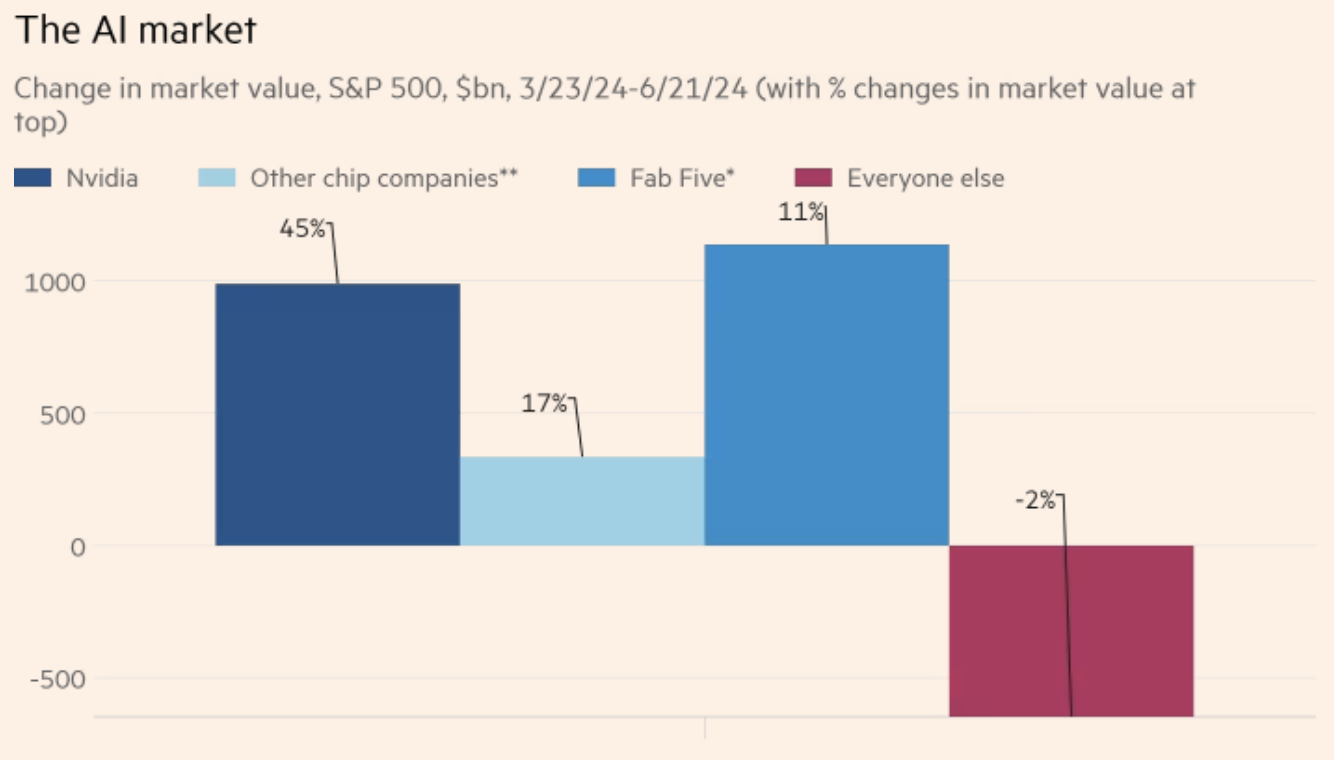

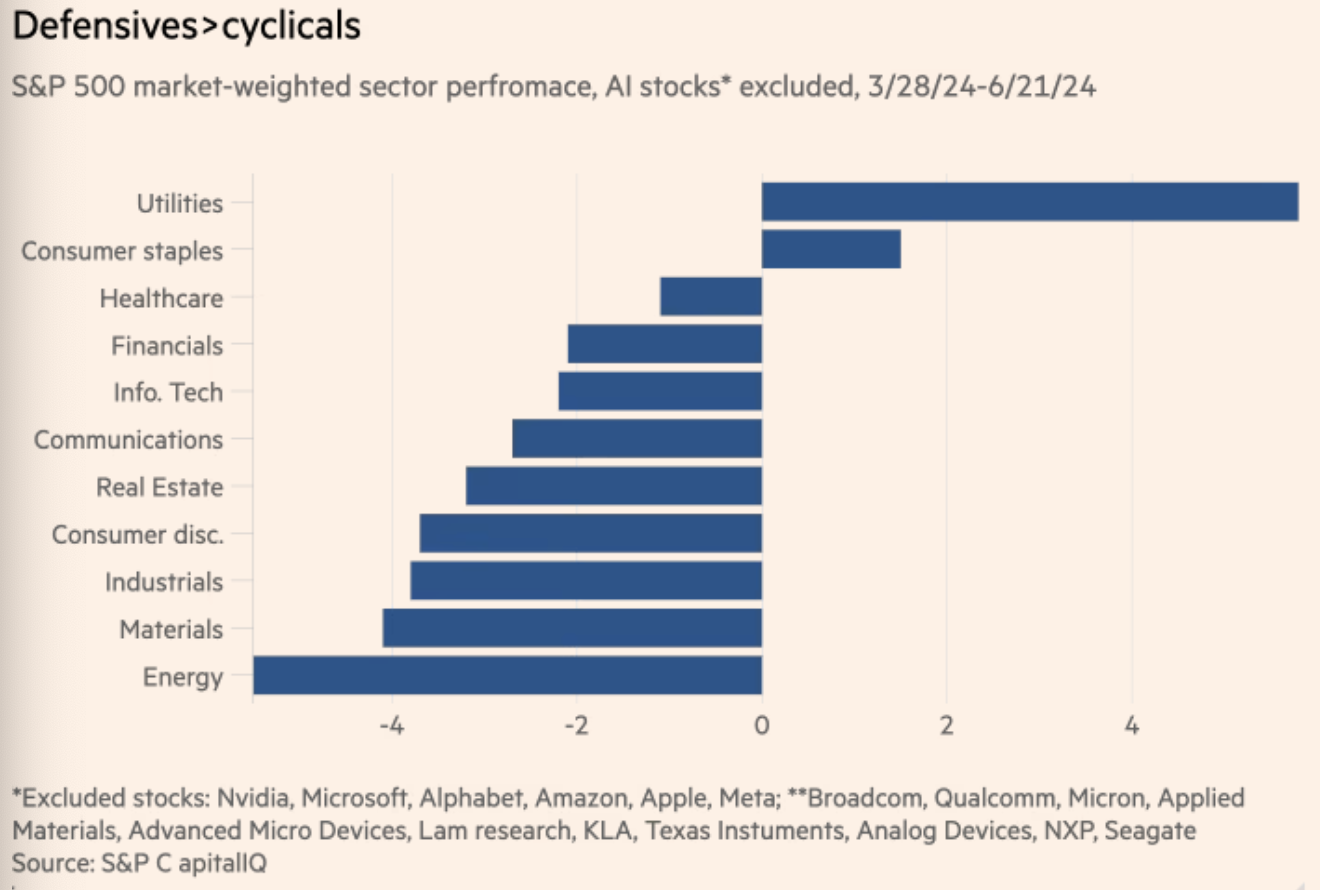

Để đánh giá tính ổn định của đợt phục hồi, cần xem xét chi tiết hơn các cổ phiếu ngoài lĩnh vực AI đang hoạt động như thế nào. Đây là hiệu suất của các ngành trong S&P 500 sau khi loại bỏ nhóm cổ phiếu AI:

Hiệu suất của các ngành trong S&P 500, không bao gồm lĩnh vực công nghệ

Kể từ tháng 3, các cổ phiếu ngoài lĩnh vực AI đã giảm tổng cộng 2% (dựa trên trọng số thị trường) và 9 trong số 11 ngành đều lao dốc. Các lĩnh vực phòng thủ (tiện ích, nhu yếu phẩm, chăm sóc sức khỏe) đang có hiệu suất tương đối tốt và các lĩnh vực mang tính chu kỳ (năng lượng, vật liệu, công nghiệp) đang hoạt động tương đối kém.

Unhedged gần đây đã chỉ ra rằng một phần lý do khiến lĩnh vực tiện ích có hiệu suất tốt hơn có thể là do chúng đã hoạt động kém hiệu quả trong khoảng thời gian dài bắt đầu từ năm 2022 và trở nên rẻ hơn, đồng thời triển vọng cắt giảm lãi suất cũng khiến lợi suất của chúng trở nên hấp dẫn hơn. Bên cạnh đó, sự bùng nổ của AI sẽ cực kỳ ngốn điện, khiến nhu cầu sản xuất điện gia tăng. Trong bối cảnh hiện tại, sẽ không ngoa khi cho rằng AI sẽ sớm trở thành 1 tiện ích.

Tuy nhiên, khuynh hướng phòng thủ của thị trường non-AI là đủ rõ ràng. Điều này thể hiện qua hiệu suất gần đây của cổ phiếu Apple, chiếm gần 1 nửa vốn hóa tăng thêm của Fab Five kể từ tháng Ba. Với tỷ suất lợi nhuận cao và lượng khách hàng trung thành, Apples có vẻ là 1 điểm đến an toàn.

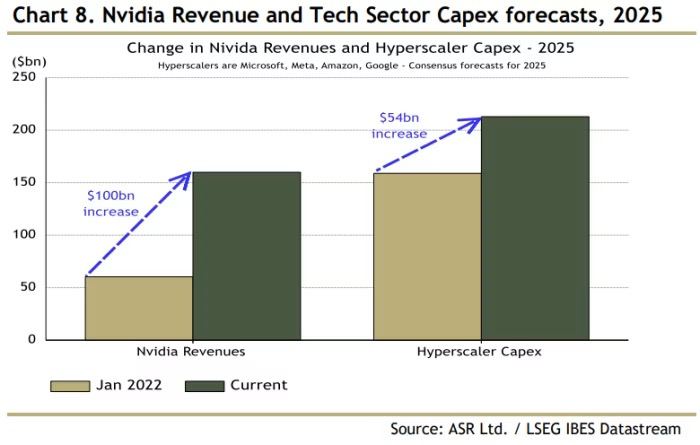

Một điều đáng ngại trong đà tăng của AI là doanh thu của công ty đứng đầu, Nvidia, lại là chi phí cho của Fab Five. Trong ngắn hạn, thành công của Nvidia là lực cản đối với dòng vốn của các công ty big tech - đang mua phần lớn chip của Nvidia. Charles Cara của Absolute Strategy Research gần đây đã đưa ra một quan điểm gây tranh cãi về vấn đề này. Ông cho rằng 40% doanh thu của Nvidia đến từ Microsoft, Meta, Amazon và Google, và thậm chí mức tăng chi phí vốn dự kiến tại các công ty này cũng không lớn bằng tăng trưởng doanh thu dự diến của Nvidia.

Tăng trưởng chi phí vốn của 4 công ty từ năm tài chính vừa qua đến năm 2025 đạt mức 54 tỷ USD, cao hơn 40% mức tăng trưởng doanh thu dự kiến của Nvidia, nhưng có lẽ chỉ 1 phần chi phí vốn của big tech là dành cho chip GPU của Nvidia.

Có thể chi tiêu của các công ty công nghệ khác với Nvidia sẽ tăng nhanh trong năm tới, bù đắp cho đà hụt hơi của big techs. Tuy nhiên, điều đó sẽ nói lên mức độ cạnh tranh của ngành AI.

Financial Times