Cổ phiếu hàng hóa sẽ tiếp tục bứt phá khi giá hàng hoá vẫn ở mức cao

Đặng Thùy Linh

Junior Analyst

Nhóm cổ phiếu năng lượng và khai khoáng đang hoạt động tốt hơn sẽ tiếp tục tăng giá do giá cả hàng hóa và nhu cầu tiêu thụ vẫn ở mức cao, hỗ trợ tăng trưởng lợi nhuận của các công ty trong ngành.

Mặc dù giá dầu giảm trong tháng 5, cổ phiếu của các công ty tài nguyên và năng lượng vẫn vượt trội so với các chỉ số chính trên thị trường. Các chiến lược gia đang ngày càng lạc quan về triển vọng của ngành này, với các động lực như chia cổ tức cho cổ đông và mức định giá thấp hơn thị trường.

P/E forward 12 tháng của chỉ số Stoxx Europe 600, Stoxx Europe 600 Oil & Gas và Stoxx 600 Basic Resources

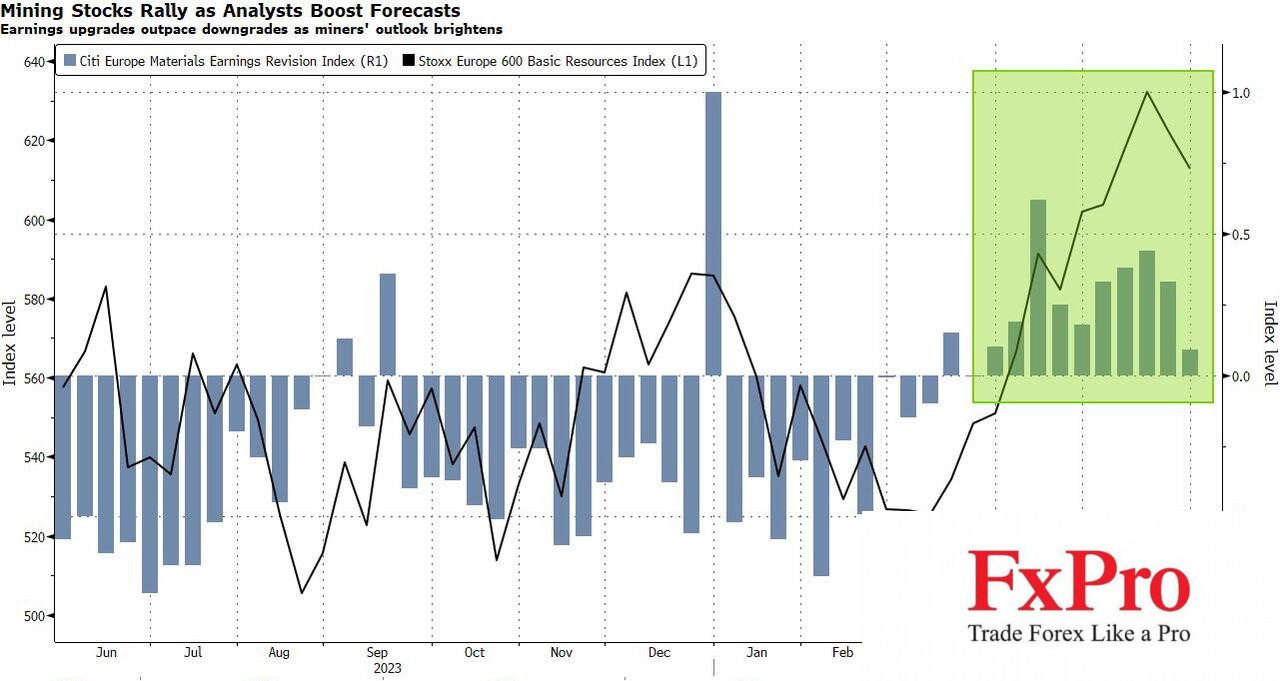

Theo Mislav Matejka của JPMorgan, EPS của các công ty khai thác sẽ được hỗ trợ bởi giá hàng hóa công nghiệp tăng vào nửa cuối năm nay. Ông cũng tỏ ra lạc quan với lĩnh vực năng lượng “với dòng tiền mạnh mẽ, tỷ suất cổ tức hấp dẫn và là một giải pháp phòng ngừa rủi ro địa chính trị.

Lợi nhuận của các công ty này dự kiến sẽ phục hồi sau hai năm trì trệ, các nhà phân tích kỳ vọng ngành năng lượng và vật liệu của châu Âu sẽ tăng trưởng vào năm 2025, theo Bloomberg.

Các chuyên gia phân tích của Morgan Stanley, dẫn đầu bởi Martijn Rats, tiếp tuc duy trì quan điểm tích cực về ngành năng lượng vì triển vọng cơ cấu của các công ty năng lượng trong những năm tới vẫn tốt. Họ dự đoán giá dầu sẽ tăng cao hơn trong mùa hè này do nhu cầu theo mùa sẽ tạo ra thâm hụt nguồn cung dầu thô.

Lý do để đầu tư vào cổ phiếu năng lượng cũng được củng cố bởi các khoản chi trả cổ tức khổng lồ cho cổ đông. Các công ty như Shell và BP đã tăng gấp đôi việc mua cổ phiếu quỹ trong mùa báo cáo kết quả kinh doanh này. Các công ty châu Âu dự kiến sẽ trả hơn 600 tỷ EUR (652 tỷ USD) cho cổ đông trong năm nay, mức cao nhất trong thập kỷ qua, và các công ty năng lượng sẽ là một trong những đơn vị đóng góp lớn nhất. Nhà đầu tư cũng đang theo dõi làn sóng mua bán sáp nhập trong lĩnh vực này.

Nhóm chuyên gia phân tích khác của Morgan Stanley, bao gồm Alain Gabriel, cũng lạc quan về cổ phiếu kim loại và cổ phiếu khai khoáng ở châu Âu, cho rằng các công ty khai thác được giao dịch ở mức thấp hơn nhiều so với mức giá trung bình trong lịch sử. Họ cho biết: “Nhu cầu ổn định và tình trạng thiếu hụt nguồn cung tiếp tục hỗ trợ giá cả hàng hóa ở mức cao”.

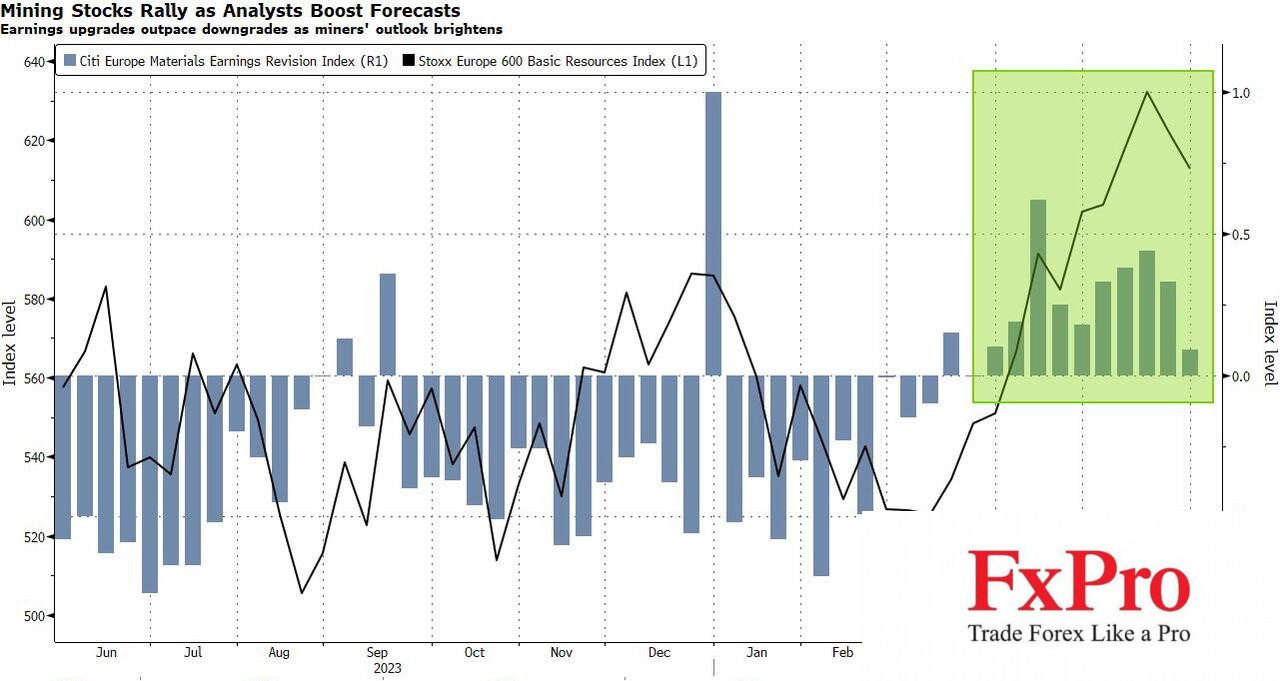

Chỉ số Stoxx 600 Basic Resources và Sàn giao dịch Kim loại Luân Đôn

Các chiến lược gia của Societe Generale, bao gồm Manish Kabra, cho rằng cổ phiếu hiện là một cách tiếp cận hấp dẫn hơn để tận dụng sự bùng nổ giá cả hàng hóa so với kim loại. Ông nhận định: “Giá kim loại tăng hiện nay cho thấy EPS của lĩnh vực khai thác sẽ có xu hướng tăng mạnh trong thời gian tới”, đồng thời cho biết nhóm của ông yêu thích cổ phiếu khai thác hơn cổ phiếu năng lượng.

Sự phục hồi của Trung Quốc là một yếu tố khác mà nhà đầu tư đang theo dõi chặt chẽ, với những tín hiệu trái chiều xuất hiện trong những ngày gần đây. Dữ liệu chính thức cho thấy hoạt động sản xuất của Trung Quốc bất ngờ giảm sút vào tháng 5, đây là một dấu hiệu cảnh báo từ lĩnh vực mà Bắc Kinh phụ thuộc vào nhiều nhất để thúc đẩy tăng trưởng. Tuy nhiên, một cuộc thăm dò khác lại cho thấy hoạt động sản xuất đang mở rộng.

Susana Cruz, chiến lược gia của Liberum, chia sẻ: Một trong những rủi ro chính đối với cổ phiếu hàng hóa “là thiếu động lực trong hoạt động công nghiệp ở Trung Quốc và lĩnh vực bất động sản. Điều này, cộng với sự suy thoái của nền kinh tế Mỹ đã hạn chế đà tăng của lĩnh vực này,” mặc dù đà tăng trưởng đang cải thiện ở châu Âu có thể hỗ trợ nhu cầu trong nửa cuối năm nay.

Zerohedge