Áp lực cho các nền kinh tế mới nổi khi Mỹ tăng trưởng mạnh

OECD nâng gấp đôi dự báo tăng trưởng cho Mỹ, cảnh báo điều này có thể hút vốn khỏi các thị trường mới nổi.

Sự tăng trưởng đáng ngạc nhiên của Mỹ sẽ thúc đẩy nền kinh tế thế giới phục hồi mạnh mẽ trong năm nay. Tuy nhiên, sức mạnh phục hồi của Mỹ có thể làm mất cân bằng các nền kinh tế yếu hơn, đặc biệt là ở các nước đang phát triển.

Tổ chức Hợp tác và Phát triển Kinh tế (OECD) dự đoán tăng trưởng tốt có thể đẩy lợi suất trái phiếu chính phủ Mỹ và lạm phát tăng. Hệ quả là dòng vốn có thể rời khỏi các nền kinh tế mới nổi, những nơi mà việc tiêm vaccine hầu như chưa bắt đầu và sự phục hồi kinh tế dự kiến mất nhiều thời gian hơn.

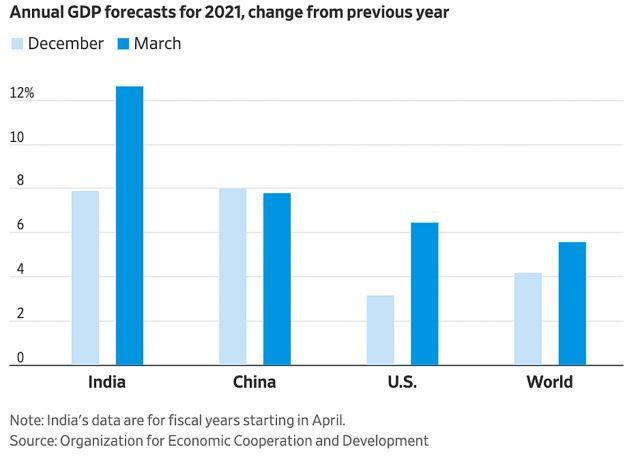

OECD cho rằng sản lượng kinh tế thế giới sẽ đạt mức trước đại dịch vào giữa năm nay, sớm hơn dự kiến 6 tháng so với dự báo gần nhất vào tháng 11/2020. Hiện tổ chức này dự báo sản lượng toàn cầu tăng 5,6% vào năm 2021. Vào tháng 11, họ dự báo tăng trưởng là 4,2%.

Lý do chính cho việc nâng dự báo là bởi triển vọng mạnh mẽ hơn đối với nền kinh tế Mỹ, được cho là sẽ tăng trưởng 6,5% năm nay, gấp hơn 2 lần dự báo vào tháng 11 và là mức tăng trưởng mạnh nhất kể từ năm 1984.

Nhà kinh tế trưởng Laurence Boone của OECD cho biết, điều đó phản ánh kỳ vọng rằng kích thích tài khóa sẽ được thực hiện, vì tiêm chủng giúp giải phóng nền kinh tế đang bị trói buộc bởi Covid-19. Thượng viện đã thông qua gói 1.900 tỷ USD vào cuối tuần trước, mở đường cho việc Hạ viện sẽ thông qua.

"Chính sách tài khóa đã hỗ trợ rất nhiều, nhưng cũng cần phải đẩy nhanh việc tiêm chủng, bởi vì nếu không, các biện pháp kích thích bổ sung sẽ đi vào sổ tiết kiệm chứ không phải tiêu dùng", bà Boone nói.

OECD dự đoán nền kinh tế Mỹ sẽ có quy mô lớn hơn trước đại dịch vào thời điểm cuối năm 2022. Trong số 20 nền kinh tế hàng đầu khác, chỉ có Thổ Nhĩ Kỳ đang có xu hướng tương tự. Trong khi, Ấn Độ dự kiến chứng kiến sự mất mát lớn nhất, với GDP giảm hơn 8% so với trước đại dịch.

Tổ chức này đánh giá, châu Âu triển khai tiêm chủng chậm nên cũng không cần thêm nhiều gói kích thích, bởi một phần nền kinh tế vẫn đóng cửa khiến nhu cầu thấp. Tại các nền kinh tế khác, cả việc tiêm chủng diện rộng và kích thích tài khóa đều không dễ thực hiện.

Kết quả, tăng trưởng toàn cầu có nguy cơ mất cân bằng hơn, khiến dòng vốn có khả năng bị gián đoạn giữa các quốc gia tăng trưởng cao và các quốc gia tăng trưởng thấp. Lợi tức kho bạc Mỹ tăng vọt hôm 8/3, sau khi Thượng viện thông qua gói cứu trợ mới. Nếu duy trì, mức tăng lợi này có thể làm tăng chi phí đi vay cho chính phủ và các doanh nghiệp.

Bà Boone cho biết việc lợi suất của Mỹ tăng là điều dễ hiểu và không phải là mối lo ngại vì nó phản ánh triển vọng tăng trưởng được cải thiện. Tuy nhiên, chi phí đi vay tăng ở các nơi khác trên thế giới sẽ là vấn đề đáng lo ngại hơn, vì chúng không phản ánh triển vọng tăng trưởng mạnh hơn và có thể kìm hãm sự phục hồi kinh tế.

Đặc biệt, OECD cho biết các nhà đầu tư có thể rút vốn khỏi các thị trường mới nổi để chuyển về Mỹ. Điều này đẩy giá trị đồng tiền của các nền kinh tế đó đi xuống và khiến họ thêm căng thẳng khi tìm cách phục hồi sau đại dịch.

Cách tốt nhất để tránh mối đe dọa đó là tăng tốc các chương trình tiêm chủng ở những nơi khác trên thế giới, theo bà Boone. "Sự cách biệt giữa các quốc gia phụ thuộc vào quy mô tiêm chủng. Nếu cách biệt về việc tiêm chủng càng rộng, thì sẽ tạo tiền đề cho dòng vốn chảy ra", bà phân tích.

So với Mỹ, các nền kinh tế khác được OECD điều chỉnh dự báo không nhiều. Eurozone được kỳ vọng sẽ tăng trưởng 3,9% trong năm nay, tăng so với mức dự báo 3,6% vào tháng 11, trong khi dự báo Trung Quốc sẽ tăng 7,8%, giảm nhẹ so với mức 8% trước đó.

Link gốc tại đây.