Điều gì đã khiến thị trường chứng khoán Nhật Bản hoảng loạn trong ngày 20/4 vừa rồi?

Điều gì đó đã xảy ra vào thứ Ba mà chưa từng xảy ra kể từ năm 2016: Chỉ số Topix của Nhật Bản (được nhiều người coi là đại diện cho thị trường chứng khoán Nhật Bản hơn là Nikkei) giảm 1.2% trong phiên giao dịch buổi sáng .... và BOJ đã không can thiệp.

Tại sao điều này lại đáng chú ý? Bởi vì - trong một thế giới mà giờ đây mọi người đã hoàn toàn quen với các Đội giải cứu thị trường và các gói cứu trợ của Ngân hàng Trung Ương như thể đó là một sự kiện thường nhật - đây là lần đầu tiên kể từ ít nhất là năm 2016, Ngân hàng Trung ương Nhật Bản đã không thực hiện giao dịch mua ETF sau khi chỉ số Topix giảm hơn 1% trong phiên sáng.

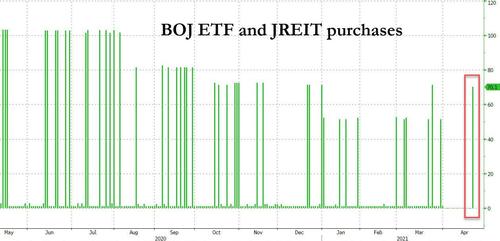

Việc BOJ không can thiệp đã được dự báo từ trước: Như một lời nhắc nhở, Ngân hàng Trung Ương đã điều chỉnh chương trình mua ETF của mình tại cuộc họp tháng 3, với những thay đổi có hiệu lực vào tháng 4. Là một phần của việc xem xét chính sách của mình, vào ngày 19 tháng 3 BOJ cho biết họ sẽ mua ETF nếu cần, loại bỏ mục tiêu hàng năm 6 nghìn tỷ Yên trước đó, nhưng vẫn giữ giới hạn trên 12 nghìn tỷ Yên đối với các giao dịch mua

Việc BOJ không mua vào ETF khiến thị trường hoảng loạn. Nguồn: ZeroHedge

Trước đây, mức giảm lớn nhất mà BOJ không can thiệp là 0.89% vào ngày 24/02; Nói cách khác, bất kỳ lúc nào Topix giảm 1% trở lên, BOJ sẽ can thiệp hoặc nếu không, thị trường sẽ sụp đổ. Hơn nữa, trước năm nay, BOJ thường mua vào nếu Topix giảm hơn 0.5% trong phiên giao dịch buổi sáng.

Nhưng không phải lần này.

Đó là lý do tại sao vào ngày thứ Tư, thị trường chứng khoán vốn đã trượt dài trong bối cảnh lo ngại về việc Nhật Bản mới đóng cửa do các ca nhiễm Covid-19 mới, đã có mức giảm 2% trên thị trường khi những bà nội trợ đầu tư chứng khoán hoảng sợ rằng BOJ đã bỏ rơi họ và tất cả những nhà đầu tư khác.

Tuy nhiên, nhận ra rằng hai ngày liên tiếp không mua ETF có thể dẫn đến sụp đổ thị trường, vào thứ Tư, mọi thứ đã trở lại bình thường, với việc BOJ mua ETF 70.1 tỷ yên, lần mua đầu tiên kể từ tháng 3 sau khi chỉ số Topix giảm hơn 2.x% giảm trong phiên giao dịch sáng thứ Tư.

Và do đó, với việc BOJ đưa tín hiệu cảnh báo và thực tế rằng họ không thể né tránh "trách nhiệm" nâng đỡ thị trường trong khoảng thời gian dài, hãy kỳ vọng chứng khoán Nhật Bản sẽ tăng vọt khi thị trường mở cửa trở lại. Một ngày nào đó khi các biện pháp can thiệp của BOJ không còn hiệu quả nữa, thị trường hãy chuẩn bị cho một cú sập mạnh.

Zerohedge