Chứng khoán hóa - một giải pháp mới cho châu Âu hay là ''phiên bản mới'' của cuộc khủng hoảng 2008?

Trần Quốc Khải

Junior Editor

Đối với những người từng trải qua cuộc khủng hoảng tài chính năm 2008, thuật ngữ “chứng khoán hóa” gợi lại những ký ức tồi tệ. Việc gộp các khoản thế chấp dưới chuẩn thành các sản phẩm chứng khoán hoá phức tạp hơn, được phân phối trên khắp thế giới, đã góp phần biến cuộc khủng hoảng bất động sản ở Mỹ thành một thảm họa toàn cầu.

Hiện tại, Liên minh châu Âu muốn khôi phục hoạt động chứng khoán hóa, nhằm tạo điều kiện thuận lợi cho những khoản đầu tư cần thiết vào các lĩnh vực như chuyển đổi xanh. Nếu thực hiện tốt, điều này thực sự là một ý tưởng hay.

Việc gộp các khoản vay thành chứng khoán có thể giao dịch mang lại rất nhiều lợi ích. Hành động này có thể giải phóng các ngân hàng, giúp họ có thể cho vay nhiều hơn và cung cấp cho các nhà đầu tư nhiều cách hơn để triển khai vốn. Kể từ năm 2008, Mỹ và châu Âu đã áp dụng các quy tắc để giảm thiểu những bất lợi. Các ngân hàng phải cung cấp thông tin chi tiết để đảm bảo các nhà đầu tư biết họ đang nhận được gì. Các ngân hàng cũng phải giữ lại một phần bất cứ thứ gì họ bán, để ngăn cản việc bán phá giá các tài sản đã giảm giá trị đáng kể trên thị trường. Bản thân các sản phẩm này đơn giản hơn và ít bị tổn thất nặng nề hơn.

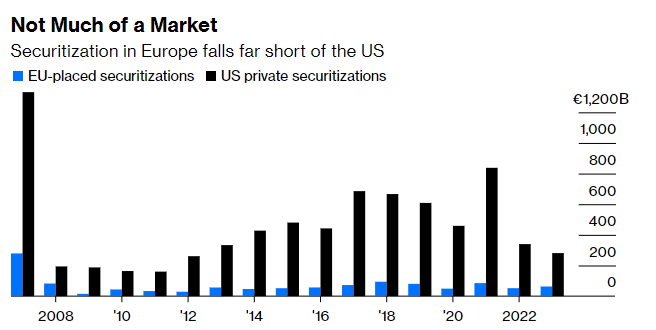

Tuy nhiên, thị trường châu Âu vẫn trong tình trạng ảm đạm, ngay cả khi thị trường Mỹ đã phục hồi. Châu Âu không có các tổ chức được chính phủ bảo trợ như Fannie Mae và Freddie Mac, những tổ chức hỗ trợ thị trường Mỹ bằng cách bảo lãnh hàng nghìn tỷ USD trái phiếu được thế chấp. Tuy nhiên, ngay cả khi loại trừ các tổ chức như vậy, việc phát hành ở EU vẫn thấp hơn nhiều so với Mỹ. Trong ba tháng đầu năm 2024, các ngân hàng EU chỉ phát hành các sản phẩm chứng khoán quy mô 21.9 tỷ EUR (24 tỷ USD), tương đương 0.5% GDP, được đảm bảo bằng các tài sản như các khoản vay doanh nghiệp và ô tô. Chứng khoán hóa tư nhân ở Mỹ có quy mô 119 tỷ USD, tương đương 1.6% GDP.

Chứng khoán hoá ở EU thua xa so với Mỹ

Điều này là một vấn đề, vì châu Âu rất cần tăng cường đầu tư. Để đạt được mức phát thải carbon ròng bằng 0 vào năm 2050, có thể cần hơn 30 nghìn tỷ USD. Điều này bao gồm việc tài trợ cho xe điện và các tòa nhà tiết kiệm năng lượng - các khoản vay có tài sản thế chấp và dòng tiền phù hợp cho việc chứng khoán hóa.

Vậy, phải thực hiện như thế nào?

Các ngân hàng ủng hộ việc nới lỏng các yêu cầu về vốn bù đắp tổn thất, điều này sẽ làm giảm chi phí nắm giữ sản phẩm chứng khoán hóa. Điều này không hợp lý: các tiêu chuẩn của châu Âu vốn đã thấp một cách đáng lo ngại và việc hạ thấp chúng hơn nữa sẽ không khuyến khích các ngân hàng bán thêm các khoản vay được chứng khoán hóa. Khôi phục các hoạt động trước khủng hoảng như chuyển giao rủi ro tổng hợp, trong đó các ngân hàng mua bảo hiểm cho các tổn thất từ khoản vay, cũng không phải là một lựa chọn hứa hẹn.

Tuy nhiên, vẫn còn nhiều cơ sở để cải thiện. Thứ nhất, các ngân hàng của EU phải điều hướng nhiều hệ thống công bố phức tạp: Một giao dịch đơn lẻ có thể đòi hỏi hàng nghìn yêu cầu dữ liệu riêng biệt, thường là dư thừa, không cần thiết hoặc ở các định dạng mâu thuẫn. Ngoài ra, thị trường EU không thống nhất như ở Mỹ: Các quy định về thuế và phá sản khác nhau, khiến cho việc gộp các khoản vay từ nhiều quốc gia thành viên vào sản phẩm chứng khoán hoá toàn châu Âu là điều gần như không thể. Các nhà đầu tư không biết sẽ mất bao lâu để thu hồi xe hoặc nhà ở nhiều quốc gia khác nhau nếu người đi vay không trả tiền. Điều này ngăn cản thị trường đạt được quy mô cần thiết.

Bước một thật dễ dàng. Tinh giản các yêu cầu báo cáo - đặc biệt đối với các đợt phát hành riêng lẻ - có thể giảm bớt gánh nặng hành chính và làm cho kết quả trở nên hữu ích hơn cho cả cơ quan quản lý và nhà đầu tư. Cơ quan Chứng khoán và Thị trường châu Âu đã xem xét cách tốt nhất để thực hiện điều này. Lý tưởng nhất phải là một bộ dữ liệu, được báo cáo về kho lưu trữ trung tâm.

Việc thống nhất thị trường vốn EU sẽ mất nhiều thời gian hơn. Các nhà chức trách có thể bắt đầu với một loại tài sản đơn lẻ, cải tiến nỗ lực chưa thành công của họ nhằm thúc đẩy chứng khoán đơn giản, minh bạch, tiêu chuẩn hóa. Một ứng cử viên đầy hứa hẹn là các khoản vay cải thiện nhà ở mà người châu Âu sẽ cần để lắp đặt máy bơm nhiệt, hệ thống quản lý năng lượng và các nâng cấp khác. Mục tiêu nên là thiết lập các tiêu chuẩn cho vay và pháp lý đủ thống nhất để làm cho các sản phẩm chứng khoán hoá có thể thay thế lẫn nhau, giống như Fannie và Freddie đã làm với các khoản thế chấp ở Mỹ. Nếu các nhà đầu tư có thể tin tưởng vào các quy định, tiền có thể được rót vào vào ngay cả khi không có sự bảo đảm của chính phủ.

Chứng khoán hóa đã từng rất tai tiếng. Nếu được xử lý một cách cẩn trọng, điều này có thể mang lại lợi ích.

Bloomberg