Lạm phát lõi Nhật Bản tăng tốc, duy trì khả năng nâng lãi suất của BoJ

Huyền Trần

Junior Analyst

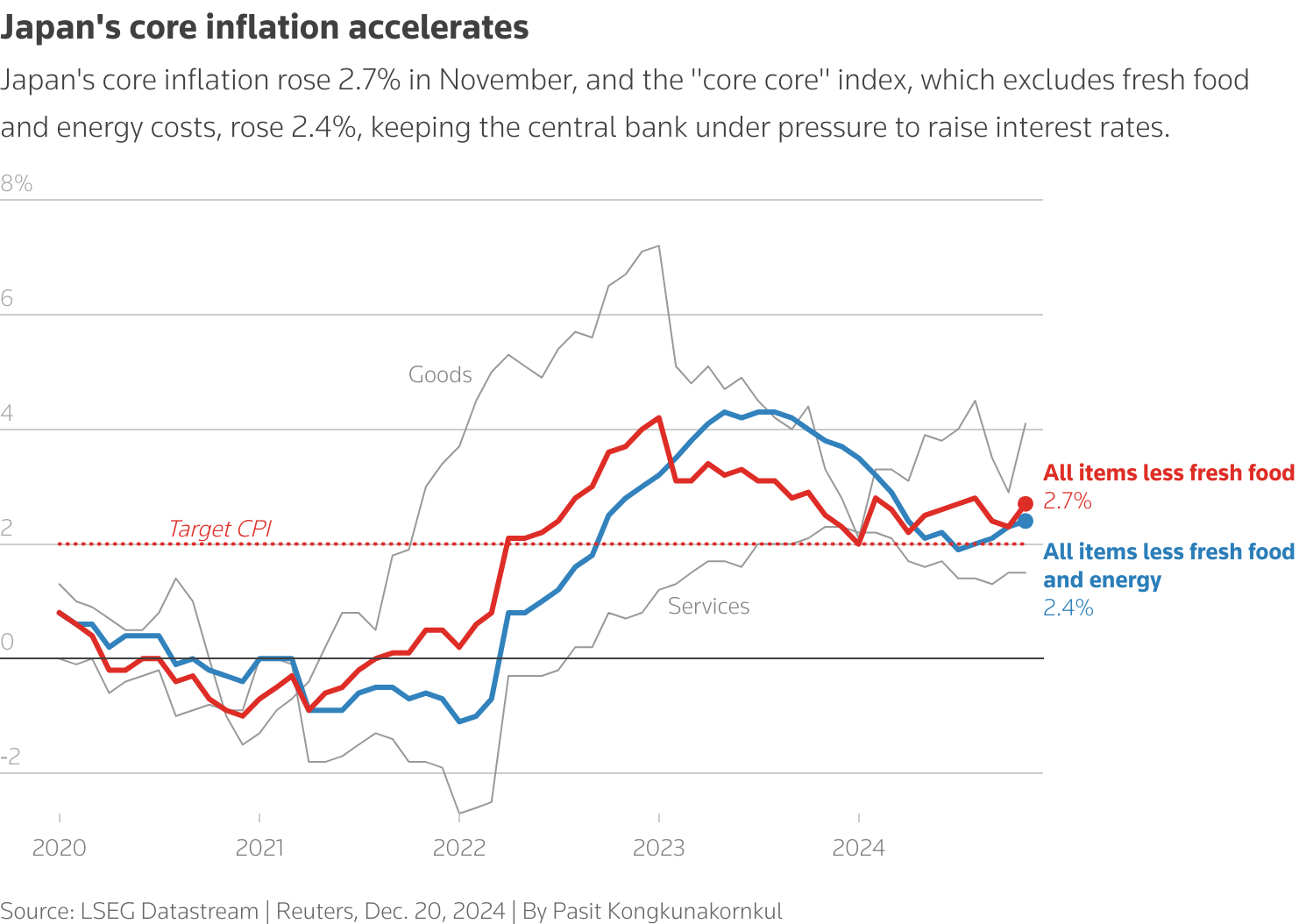

Lạm phát lõi tại Nhật Bản tăng 2.7% trong tháng 11, do chi phí lương thực và nhiên liệu leo thang. Ngân hàng Trung ương Nhật Bản đứng trước sức ép phải nâng lãi suất, dù hiện vẫn duy trì chính sách tiền tệ dovish.

Lạm phát lõi tại Nhật Bản tiếp tục tăng tốc trong tháng 11, với chi phí lương thực và nhiên liệu leo thang, gây sức ép lớn lên các hộ gia đình. Theo dữ liệu công bố vào thứ Sáu, áp lực này đang đẩy Ngân hàng Trung ương Nhật Bản (BoJ) vào tình thế khó khăn, buộc họ phải cân nhắc việc nâng lãi suất.

Chỉ một ngày trước, BoJ đã quyết định giữ nguyên lãi suất ở mức 0.25%. Tuy nhiên, dữ liệu mới cho thấy áp lực lạm phát đang lan rộng, làm dấy lên khả năng ngân hàng sẽ phải điều chỉnh tăng chi phí vay trong thời gian tới.

Sự suy yếu của đồng yên càng làm tăng thêm áp lực, khi giá trị đồng tiền giảm kéo theo chi phí nhập khẩu tăng vọt. Quyết định duy trì lãi suất cùng các phát biểu mang tính ôn hòa của Thống đốc Kazuo Ueda đã đẩy tỷ giá USD/JPY lên mức cao nhất trong năm tháng, đạt 157.80 yên vào thứ Sáu.

Theo báo cáo của chính phủ, chỉ số giá tiêu dùng (CPI) lõi bao gồm các sản phẩm dầu mỏ nhưng không tính giá thực phẩm tươi sống, đã tăng 2.7% trong tháng 11 so với cùng kỳ năm trước, sát với dự báo thị trường là 2.6%. Đây là mức tăng nhanh hơn so với con số 2.3% của tháng 10, một phần do giá gạo duy trì ở mức cao và việc chấm dứt trợ cấp của chính phủ nhằm kiểm soát hóa đơn tiện ích.

Capital Economics nhận định: “Lạm phát tăng trong tháng 11 không phải điều bất ngờ. BoJ đã lường trước điều này khi quyết định không nâng lãi suất. Tuy nhiên, dữ liệu này sẽ củng cố thêm niềm tin rằng ngân hàng có thể tiếp tục tăng lãi suất trong những tháng tới.”

Một chỉ số khác, được BoJ coi là thước đo chính xác hơn về lạm phát do cầu nội địa dẫn dắt không bao gồm giá thực phẩm tươi sống và nhiên liệu cũng tăng 2.4% trong tháng 11 so với cùng kỳ, cao hơn mức tăng 2.3% của tháng 10.

Lạm phát lõi Nhật Bản tăng tốc

Trong khi đó, lạm phát trong lĩnh vực dịch vụ giữ ổn định ở mức 1.5%, phản ánh việc các doanh nghiệp tiếp tục chuyển chi phí lao động gia tăng sang giá sản phẩm và dịch vụ.

Từ đầu năm, BoJ đã chấm dứt chính sách lãi suất âm vào tháng 3 và nâng lãi suất ngắn hạn lên 0.25% vào tháng 7. Quyết định này dựa trên nhận định rằng Nhật Bản đang tiến gần đến việc đạt mục tiêu lạm phát 2% một cách bền vững, nhờ vào nhu cầu nội địa và tăng trưởng lương ổn định.

Thống đốc Ueda cho biết, BoJ vẫn cần thêm dữ liệu trước khi có thể tiếp tục nâng lãi suất. Ông nhấn mạnh tầm quan trọng của việc đánh giá mức tăng lương trong năm tới và ảnh hưởng từ các chính sách kinh tế của Tổng thống Mỹ sắp nhậm chức, Donald Trump.

Theo ông Naoya Hasegawa, chiến lược gia trưởng về trái phiếu tại Okasan Securities, việc BoJ đánh giá áp lực giá nhập khẩu đang giảm dần khiến khả năng tăng lãi suất vào tháng 1 trở nên khó xảy ra. “Nhiều nhà đầu tư thị trường có lẽ đã nhận định các phát biểu của ông Ueda là khá ôn hòa,” ông nói và dự báo BoJ có thể sẽ tăng lãi suất vào tháng 3.

Reuters