Điều gì sẽ xảy ra nếu Fed mất hết quyền lực?

Huyền Trần

Junior Analyst

Nhiều nhà kinh tế lập luận rằng chính sách lãi suất của ngân hàng trung ương chỉ là "màn trình diễn" và không thực sự ảnh hưởng đến nền kinh tế, dẫn đến việc nhà đầu tư nên chú trọng hơn vào các yếu tố cơ bản thay vì lo lắng về sai lầm của Fed.

Nếu Intel bị bán và Qualcomm đang rình rập, đó sẽ là cú sốc lớn cho những ai tin rằng các “ông lớn” công nghệ sẽ mãi mãi thống trị. Sau khoảng 15 năm, các cuộc cách mạng di động và AI đã biến một gã khổng lồ trong ngành bộ xử lý máy tính thành kẻ đứng thứ hai. Vậy kịch bản nào có thể lật đổ Google, Nvidia, Apple, Microsoft hoặc Meta? Và sẽ mất bao lâu?

Chủ nghĩa "ảo ảnh" của ngân hàng trung ương

Cách đây vài tuần, chúng tôi tự hỏi liệu Jay Powell may mắn hay tài giỏi: chính sách thông minh của Fed có phải là nguyên nhân, hay chỉ tình cờ trùng với sự sụt giảm nhanh chóng của lạm phát trong hai năm qua? Nếu bạn tin rằng Powell và Fed chỉ gặp may, như nhiều nhà kinh tế đã nghĩ, thì bạn sẽ còn muốn đặt ra câu hỏi lớn hơn. Điều gì sẽ xảy ra nếu chính sách lãi suất của ngân hàng trung ương luôn chỉ là một "màn trình diễn nhỏ", không hề có tác động thực sự lên nền kinh tế và thị trường? Nếu lãi suất chính sách thực chất chỉ là "theo sau" các thay đổi lớn, chứ không phải nguyên nhân gây ra những biến động đó?

Ngày nay, từ “dị giáo” thường được dùng như một danh hiệu để thể hiện rằng quan điểm của ai đó "độc đáo và tuyệt vời". Nhưng trên Phố Wall, ý kiến cho rằng chính sách của Fed chỉ là một ảo ảnh phụ lại là một "dị giáo" theo đúng nghĩa đen. Nếu điều này là thật, thì rất nhiều những gì nhà đầu tư, chuyên gia và nhà phân tích tin tưởng, nói và làm thực chất chỉ là những nghi thức vô nghĩa thờ phụng một “thần thánh” không hề tồn tại.

Quan điểm này không phải là đùa. Aswath Damodaran, giáo sư của Đại học New York (cũng đã từng được chúng tôi phỏng vấn trên Unhedged), gần đây đã cập nhật lý luận về "ảo ảnh" Fed trên blog của mình. Ông lập luận rằng:

Lãi suất quỹ liên bang, được Fed thiết lập, chỉ là một lãi suất ngắn hạn không có sức ảnh hưởng đáng kể lên các lãi suất quan trọng khác như vay mua nhà, vay mua xe, thẻ tín dụng, trái phiếu doanh nghiệp hay khoản vay kinh doanh.

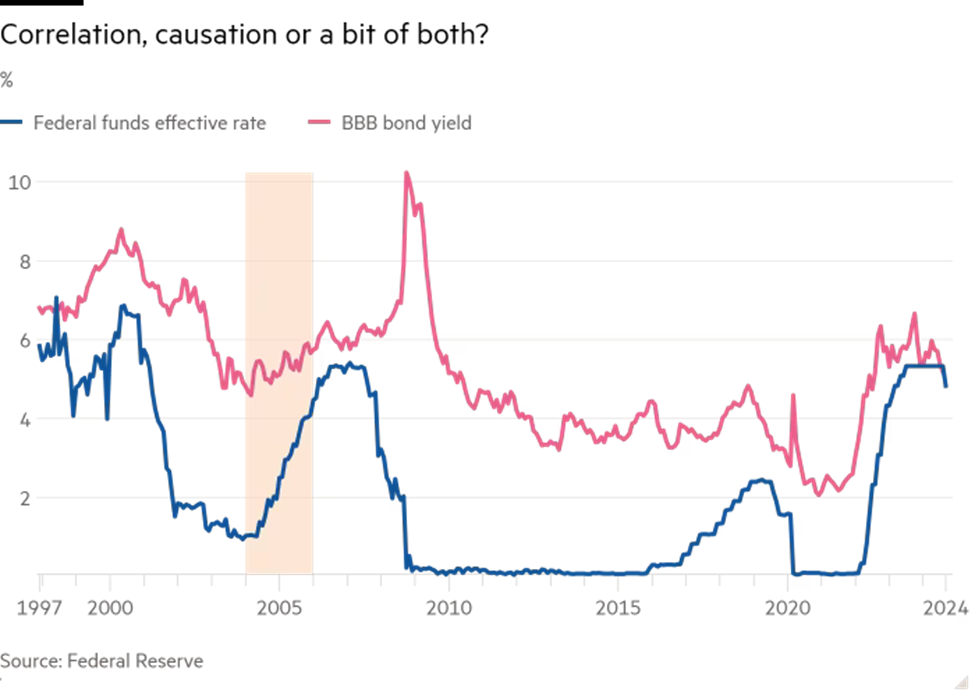

Mặc dù lãi suất quỹ liên bang và các lãi suất khác thường có xu hướng dài hạn tương đồng, nhưng trong ngắn hạn, mối quan hệ giữa chúng khá lộn xộn. Có khi một cái tăng, cái kia giảm hoặc hoàn toàn không có mối liên hệ nào. Hãy xem lãi suất quỹ liên bang và lợi suất trái phiếu hạng Triple-B: từ năm 2004 - 2006, lãi suất quỹ liên bang tăng hơn 4%, nhưng Triple-B chỉ tăng chưa đến 1%. Thị trường gần như phớt lờ hành động quyết liệt của Fed.

Sự tương quan hay quan hệ nhân quả?

Có thể Fed có chút quyền lực trong việc phát tín hiệu: thị trường có thể tin rằng Fed có bí mật gì đó về nền kinh tế, hoặc Fed thực sự có khả năng kiểm soát lãi suất. Nhưng, ngoài những thời điểm khủng hoảng, những ảnh hưởng này chỉ là thứ yếu.

Tóm lại, “Fed chỉ phản ứng với các biến động trên thị trường, chứ không phải là người cầm lái; Fed theo sau thay vì dẫn đầu.” Lãi suất danh nghĩa được điều khiển bởi hai yếu tố chính, và không cái nào nằm trong tay ngân hàng trung ương: lãi suất thực (phụ thuộc vào kỳ vọng tăng trưởng kinh tế) vầ lạm phát kỳ vọng. Ví dụ, lãi suất không quá thấp trong thập kỷ trước đại dịch vì Fed giữ chúng ở mức thấp, mà vì nền kinh tế tăng trưởng yếu và chẳng có dấu hiệu lạm phát nào.

Damodaran không phải là người duy nhất có suy nghĩ này. Năm ngoái, Martin Sandbu của Financial Times đã viết một bài có tiêu đề “Nếu ngân hàng trung ương chẳng thể làm gì với lạm phát thì sao?” và ông lập luận:

"Phân tích kỹ lưỡng có thể giải thích gần như toàn bộ hành vi lạm phát ở Mỹ và khu vực đồng euro chỉ như là kết quả tạm thời của một loạt cú sốc nguồn cung lớn giữa các ngành... Nếu đây thực sự là lý do chính thì chẳng có chính sách tiền tệ nào có thể ngăn chặn các đợt bùng nổ lạm phát trong hai năm qua, và chính sách tiền tệ hiện tại cũng chẳng đóng góp gì trong việc kéo lạm phát xuống."

Sandbu không hoàn toàn bác bỏ tác động của chính sách, ông vẫn cho rằng chính sách lãi suất có tác dụng, nhưng lần này “hoàn toàn có hại” vì sẽ làm yếu nền kinh tế trong khi lạm phát đã tự động giảm. Tuy nhiên, rất dễ để nhìn thấy lập luận này có thể mở rộng sang các cú sốc lạm phát khác, và thậm chí còn xa hơn.

Cựu đồng nghiệp của tôi, Spencer Jakab, trên Wall Street Journal đã đưa ra một quan điểm tương tự, so sánh Jay Powell với Phù thủy xứ Oz:

Người đàn ông quyền lực phía sau tấm màn của ngân hàng trung ương, Jay Powell, thực tế không thể làm được nhiều như người ta tưởng để cứu các danh mục đầu tư khỏi bị mất giá nếu nền kinh tế bắt đầu trượt dốc.

Jakab trích dẫn việc cắt giảm lãi suất năm 2007, lúc đầu khiến giá cổ phiếu tăng vọt, nhưng dù cắt giảm nhiều lần hơn, vẫn không thể ngăn chặn suy thoái diễn ra vài tháng sau đó. Ngay cả trong những thời điểm ít cực đoan hơn, Jakab lập luận (dựa trên nghiên cứu của David Kostin, chiến lược gia cổ phiếu tại Goldman) rằng động lực kinh tế, chứ không phải chính sách Fed, đã chi phối thị trường trong các chu kỳ cắt giảm lãi suất. Jakab chưa đi đến mức như Damodaran, người cho rằng việc điều chỉnh lãi suất của Fed giống như kéo một đòn bẩy không nối với bất cứ thứ gì.

Chuyện lớn hơn là liệu ngân hàng trung ương có thực sự vô dụng không. Để chứng minh, ta phải mô tả và bác bỏ lý thuyết về việc chính sách lãi suất điều khiển các lãi suất khác như thế nào. Nhưng giả sử việc này là có thể, câu hỏi đáng quan tâm cho các nhà đầu tư là: bạn sẽ làm gì nếu biết rằng Fed chỉ là kẻ theo sau, không phải người dẫn dắt thị trường và nền kinh tế?

Một điều chắc chắn: bạn sẽ bớt lo lắng về “sai lầm của Fed” và đặc biệt là việc thắt chặt quá mức dẫn đến suy thoái. Nhớ rằng, nhiều người, trong đó có Unhedged, đã lo sợ điều này vào năm 2022, và có lẽ đã bỏ lỡ cơ hội vàng của năm 2023. Nhưng nếu các nhà đầu tư phớt lờ Fed và chỉ nhìn vào các yếu tố cơ bản của nền kinh tế và dòng tiền của doanh nghiệp, liệu họ có giữ vững tinh thần lạc quan và tận dụng được cơ hội không?

Financial Times