Chuyên gia Goldman cảnh báo về nhu cầu cổ phiếu đang suy yếu

Huyền Trần

Junior Analyst

Goldman Sachs cảnh báo động lực dòng tiền trên thị trường cổ phiếu đang suy yếu nhanh chóng, báo hiệu một giai đoạn bất lợi theo mùa vụ. Dòng vốn từ nhà đầu tư cá nhân và doanh nghiệp vẫn mạnh, nhưng áp lực bán có thể gia tăng nếu thị trường tiếp tục suy yếu.

"Thị trường cổ phiếu đang hình thành xu hướng bearish," chuyên gia dòng vốn của Goldman Sachs, Scott Rubner, cảnh báo trong báo cáo sáng nay. Ông nhấn mạnh: "Đây là email tích cực cuối cùng tôi gửi trong quý 1/2025, vì động lực dòng tiền đang thay đổi nhanh chóng và chúng ta sắp bước vào giai đoạn bất lợi theo mùa vụ."

Thị trường chứng khoán Mỹ sẽ đóng cửa vào thứ Hai nhân dịp Ngày Tổng thống.

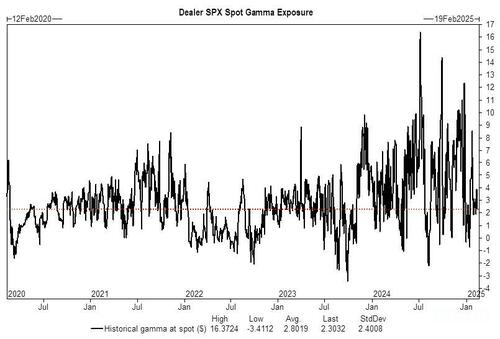

Quyền chọn đáo hạn vào thứ Sáu ngày 21/2, có thể làm giảm áp lực gamma.

Biến động tại các điểm giá cố định giảm dù biên độ dao động thực tế cao gấp 1.5 lần và không có dấu hiệu hoảng loạn ngay từ đầu phiên.

Dòng tiền đổ vào thị trường từ nhiều nguồn: Nhà đầu tư cá nhân, dòng vốn 401(k), phân bổ đầu năm và doanh nghiệp.

Nhà đầu tư cá nhân tiếp tục bắt đáy sau báo cáo CPI sáng nay, nhưng tôi tin chắc rằng khả năng này đang dần suy yếu.

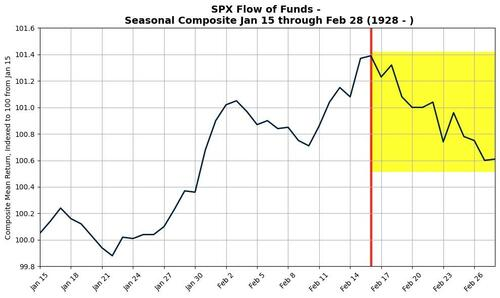

Dòng tiền SPX - Xu hướng theo mùa từ 15/1 đến 28/2

Hợp đồng ES1 hiện giao dịch gần đường trung bình động 50 ngày, trong khi Goldman Sachs đặt ngưỡng ngắn hạn tại 6017 điểm (SPX). Hôm nay, thị trường đã xuyên thủng mức này.

Dòng tiền: Kiểm tra xu hướng suy giảm nhu cầu

Biểu đồ SPX với đường trung bình động 50DMA và 100DMA

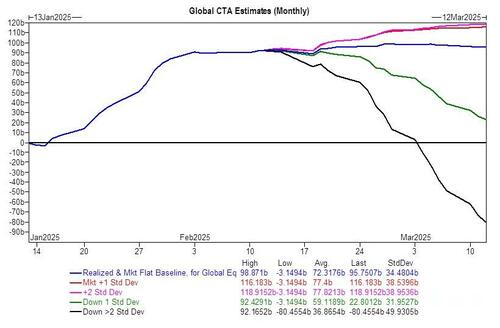

1. Mức CTA

Thị trường đã phá vỡ ngưỡng ngắn hạn hôm nay, với xu hướng giảm chiếm ưu thế rõ rệt.

Ước tính CTA toàn cầu (hàng tháng)

Dự báo dòng tiền trong tuần tới:

- Thị trường đi ngang: Bán ròng 1.71 tỷ USD (dòng tiền đổ vào Mỹ 0.431 tỷ USD).

- Thị trường tăng: Mua ròng 0.084 tỷ USD (dòng tiền đổ vào Mỹ 0.196 tỷ USD).

- Thị trường giảm: Bán ròng 35.66 tỷ USD (dòng tiền rút khỏi Mỹ 13.19 tỷ USD).

Dự báo dòng tiền trong tháng tới:

- Thị trường đi ngang: Mua ròng 5.43 tỷ USD (dòng tiền đổ vào Mỹ 4.44 tỷ USD).

- Thị trường tăng: Mua ròng 28.59 tỷ USD (dòng tiền vào Mỹ 9.55 tỷ USD).

- Thị trường giảm: Bán ròng 170.78 tỷ USD (dòng tiền rút khỏi Mỹ 61.49 tỷ USD).

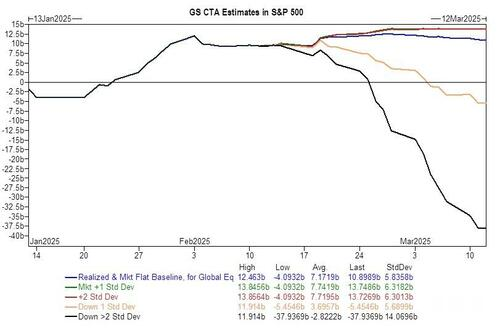

Ước tính CTA của Goldman Sachs trong S&P 500

Các mốc quan trọng của SPX:

- Ngưỡng ngắn hạn: 6017 (đã bị phá vỡ hôm nay).

- Ngưỡng trung hạn: 5856.

- Ngưỡng dài hạn: 5394.

Mức CTA của S&P 500

Dữ liệu cho thấy áp lực bán có thể gia tăng mạnh nếu thị trường tiếp tục suy yếu.

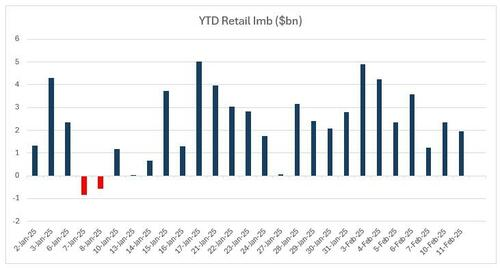

2. Dòng tiền từ nhà đầu tư cá nhân: Cơn sốt mua vào có tiếp tục?

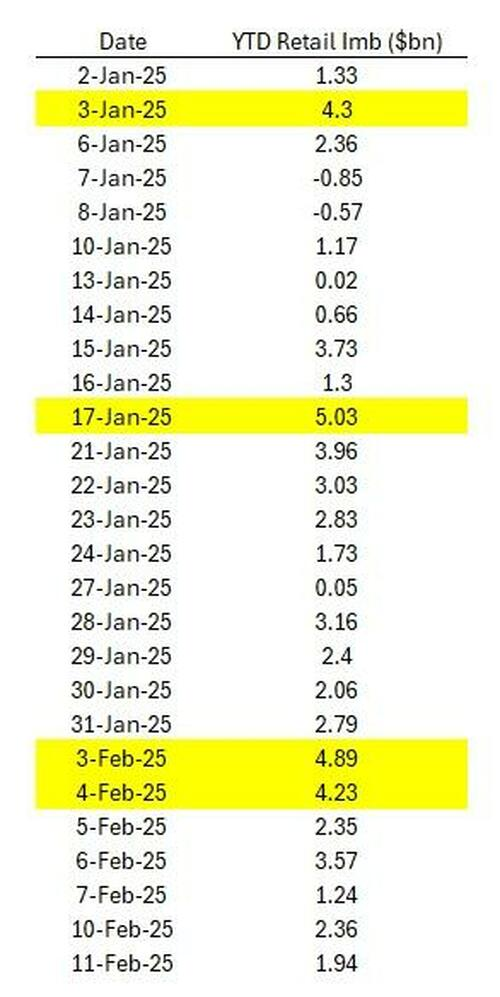

Nhà đầu tư cá nhân đã liên tục mua ròng suốt 22 ngày, trong đó có 3 phiên mua mạnh nhất lịch sử. Hiện tượng này có còn kéo dài, hay động lực đang dần suy yếu?

Dòng tiền ròng từ nhà đầu tư cá nhân (tỷ USD)

Dòng tiền ròng từ nhà đầu tư cá nhân theo ngày (tỷ USD)

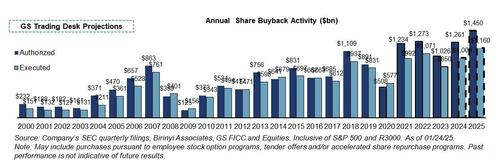

3. Doanh nghiệp Mỹ đẩy mạnh mua lại cổ phiếu

Theo Goldman Sachs, 70% doanh nghiệp trong S&P 500 đang trong giai đoạn mở cửa để mua lại cổ phiếu, và con số này sẽ tăng lên 75% vào cuối tuần.

- Hoạt động mua lại cổ phiếu đã tăng 10% so với tuần trước.

- Giai đoạn này sẽ kết thúc vào ngày 16/3.

- Dự báo, tổng giá trị mua lại cổ phiếu trong năm 2025 sẽ đạt 1.16 nghìn tỷ USD, bao gồm cả S&P 500 và R3000.

- Trung bình mỗi ngày tổng giao dịch trị giá 4.64 tỷ USD được thực hiện.

- Trong giai đoạn mở cửa, con số này có thể lên tới 7 tỷ USD/ngày, và giảm xuống 3 tỷ USD/ngày khi cửa sổ mua lại đóng.

- Dòng tiền từ cả nhà đầu tư cá nhân và doanh nghiệp đang là yếu tố quyết định xu hướng thị trường.

Dự báo hoạt động mua lại cổ phiếu hàng năm (tỷ USD)

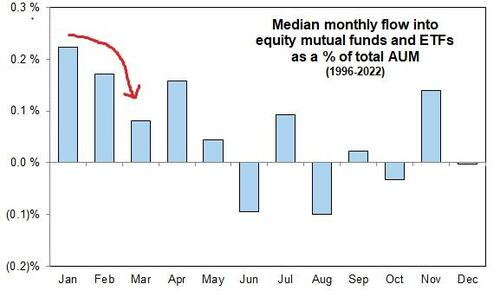

4. Bán lẻ (Dòng tiền phân bổ hưu trí 401k / 529 / PWM VWAP)

Nhóm nhà đầu tư này hiện sẵn sàng mua vào khi thị trường giảm 2-3%.

Dòng tiền đổ vào các quỹ hưu trí 401k và 529 thường đạt đỉnh vào tháng Giêng và tháng Hai, nhưng xu hướng này đang dần suy yếu.

Dòng vốn trung vị hàng tháng vào quỹ tương hỗ cổ phiếu và ETF (% trên tổng tài sản quản lý)

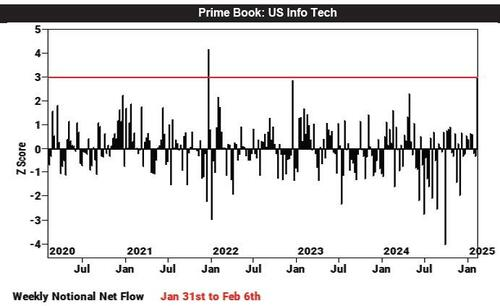

5. GS PB và quỹ phòng hộ đẩy mạnh mua vào đạt mức cao nhất trong hai tháng qua vào tuần trước.

- Toàn cầu: Đòn bẩy gộp của danh mục giảm 2.1 điểm xuống 283.4%, trong khi đòn bẩy ròng tăng 1.2 điểm lên 79.4%. Tỷ lệ Long/Short tăng 1.4% lên 1.778.

- Chiến lược Long/Short theo phân tích cơ bản: Đòn bẩy gộp giảm 2.3 điểm xuống 198.5%, trong khi đòn bẩy ròng tăng nhẹ 0.2 điểm lên 58.5%.

- Cổ phiếu toàn cầu ghi nhận dòng tiền mua ròng lớn nhất trong hai tháng, khi khối lượng giao dịch tăng mạnh, chủ yếu từ các lệnh mua dài hạn.

- Hầu hết các khu vực (trừ châu Âu) đều có dòng tiền mua ròng, dẫn đầu là Bắc Mỹ và châu Á mới nổi. Cổ phiếu đơn lẻ ghi nhận lượng mua ròng cao nhất kể từ tháng 2/2021, trong khi các sản phẩm vĩ mô bị bán ròng tuần thứ sáu liên tiếp. 9/11 ngành trên toàn cầu được mua ròng, dẫn đầu là công nghệ, chăm sóc sức khỏe, công nghiệp và hàng tiêu dùng thiết yếu. Ngược lại, bất động sản và tài chính là hai ngành duy nhất bị bán ròng.

- Các quỹ phòng hộ đẩy mạnh mua ròng cổ phiếu Trung Quốc với tốc độ nhanh nhất trong hơn bốn tháng, gần như hoàn toàn nhờ các lệnh mua dài hạn. Cổ phiếu Trung Quốc (cả nội địa và nước ngoài) đã được mua ròng trong 7/10 tuần gần đây và là thị trường có giá trị mua ròng lớn nhất trên sổ Prime từ đầu năm đến nay.

Prime Book: Dòng tiền ròng danh nghĩa hàng tuần của cổ phiếu công nghệ Mỹ (31/1 - 6/2)

6. OpEx vào thứ Sáu tới có thể giúp giảm bớt áp lực gamma.

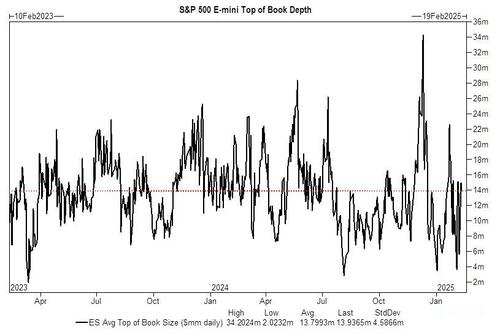

7. Thanh khoản đang tăng lên trong giai đoạn nhu cầu cao này.

ZeroHedge