Các nhà giao dịch trái phiếu chuẩn bị cho những biến động 2 chiều trước cuộc họp của Fed trong tuần này

Ngô Văn Thịnh

Economic Analyst

Các nhà giao dịch trái phiếu đang chuẩn bị cho những biến động mạnh mẽ tiềm ẩn khi Cục Dự trữ Liên bang sẽ có cuộc họp vào tuần này và các dữ liệu kinh tế mới cũng sẽ được công bố.

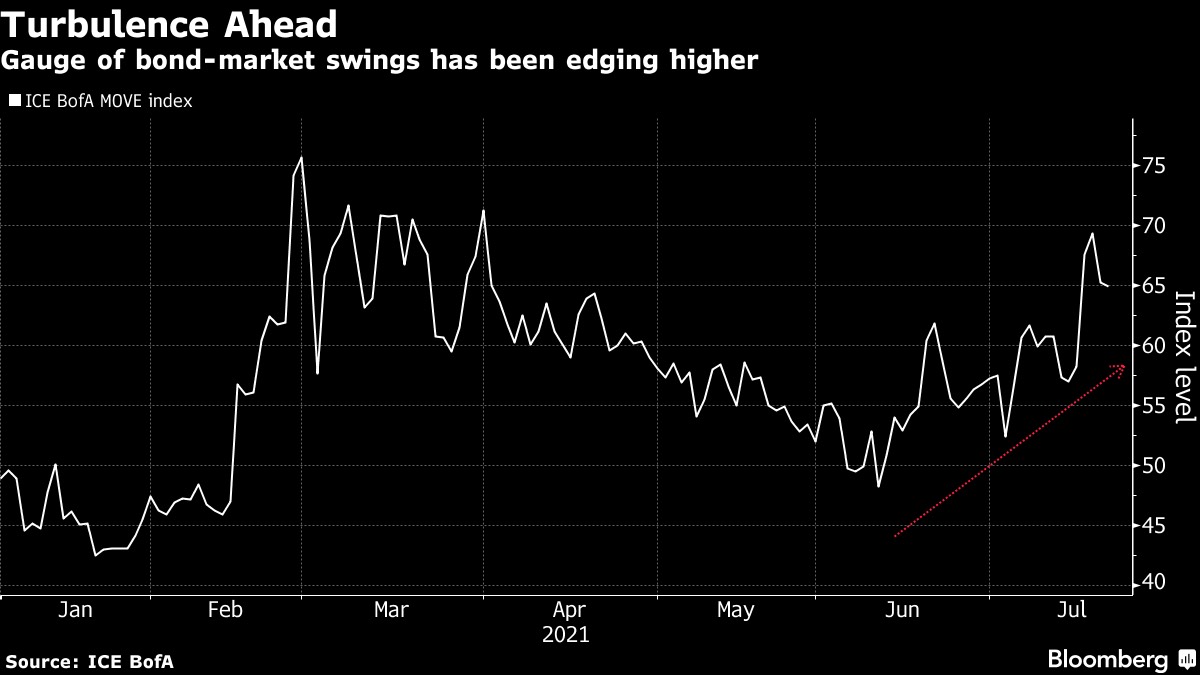

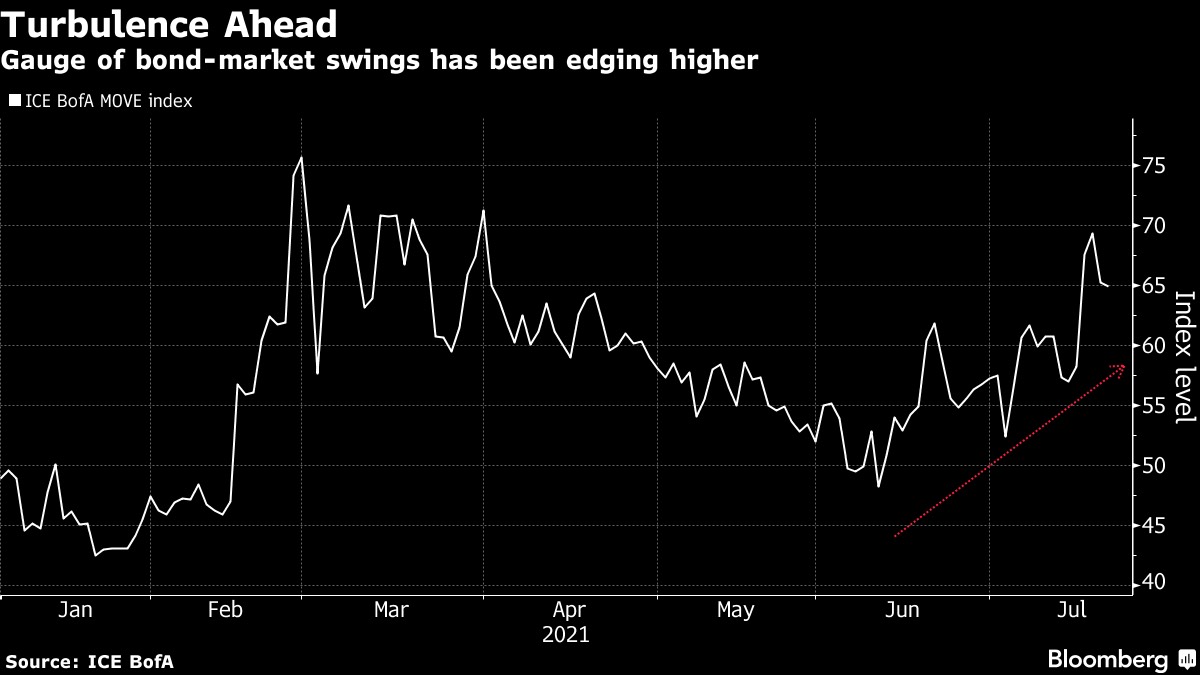

Những lo ngại về sự suy thoái kinh tế do biến thể Delta đã khiến sự biến động của thị trường trái phiếu kho bạc tăng mạnh, với Chỉ số ICE BofA MOVE tăng lên mức cao nhất gần 4 tháng trong tuần này. Lợi suất đã giảm, các vị thế đặt cược vào việc thắt chặt của Fed đã bị đẩy lùi và một phần các vị thế làm phẳng đường cong lợi suất khổng lồ sau quyết định cuối cùng của Ủy ban Thị trường Mở Liên bang và chỉ số lạm phát giá tiêu dùng mạnh hơn dự đoán cũng đang bị đóng lại.

Bây giờ, sự chú ý sẽ chuyển sang liệu có gì thực sự thay đổi đối với quan điểm của các quan chức không khi họ tiếp tục cân nhắc về thời điểm và cách thức cắt giảm chương trình mua trái phiếu trị giá 120 tỷ đô la mỗi tháng. Cuộc họp tuần này có nhiều tiềm năng cho những bình luận mà các nhà đầu tư có thể hiểu theo cách “diều hâu” và điều đó khiến một số nhà giao dịch quyền chọn lựa chọn phương án phòng hộ rủi ro bất ngờ xảy ra. Trong khi đó, những người đang chờ đợi Fed sẽ thể hiện một thái độ cẩn trọng trong bối cảnh diễn biến dịch bệnh mới nhất có thể bị thất vọng.

Chris Turner, chiến lược gia tại ING Groep NV, cho biết: “Chúng tôi không mong đợi Fed sẽ đưa ra bất kỳ bình luận ôn hòa mới nào tại cuộc họp này do kết quả của biến thể Delta. Điều đó sẽ giúp thị trường không trì hoãn việc “pricing” tăng lãi suất của Fed nữa".

Thị trường tiền tệ đã đẩy lùi mức định giá tăng 25 điểm cơ bản đầu tiên của Fed xuống tháng 3 năm 2023, so với cuối năm 2022 khoảng một tuần trước đó. Dự báo trung bình của các quan chức Fed vào tháng 6, theo biểu đồ dot plot, dự đoán 2 đợt tăng lãi suất vào cuối năm 2023.

ING dự báo đợt tăng lãi suất 25 điểm cơ bản đầu tiên của Fed sẽ xảy ra vào quý 3 năm 2022 - khác xa so với những gì thị trường đang cho thấy lúc này. ING hy vọng các quan chức sẽ đợi đến hội nghị Jackson Hole vào cuối tháng 8 trước khi họ bắt đầu đặt nền móng cho việc giảm dần các giao dịch mua tài sản, với một thông báo chính thức có thể xảy ra vào tháng 12.

Mức chênh lệch lợi suất được theo dõi rộng rãi giữa lợi suất kỳ hạn 5 và 30 năm hiện đang dao động quanh mức 120 điểm cơ bản, tăng từ mức đáy gần đây tại 108 điểm cơ bản, nhưng vẫn thấp hơn nhiều so với mức đỉnh gần 167 điểm hồi đầu năm. Trong khi đó, lợi suất chuẩn kỳ hạn 10 năm vẫn chìm sâu dưới mức 1.30%, giảm khoảng 0.5% so với mức cao nhất trong tháng 3.

Chỉ số ICE BofA MOVE - theo dõi biến động ngụ ý của trái phiếu kho bạc trong tháng tới - đã tăng lên khoảng 65 sau khi giảm xuống mức 48 vào ngày 10 tháng 6.

Các công bố dữ liệu chính về tăng trưởng kinh tế và lạm phát trong tuần tới cũng sẽ giúp định hình đường cong lợi suất và dẫn dắt thị trường. Các nhà kinh tế được Bloomberg khảo sát dự đoán rằng dữ liệu tổng sản phẩm quốc nội của nền kinh tế lớn nhất thế giới sẽ cho thấy mức tăng YoY 8.5% trong quý II, trong khi số liệu về chi tiêu tiêu dùng cá nhân tháng 6 của Fed - có vẻ như sẽ cho thấy sự gia tăng lạm phát.

Một con số mạnh mẽ có thể thúc đẩy lập luận rằng Fed đã sai khi cho rằng áp lực lạm phát chỉ là tạm thời và cần phải hành động sớm hơn dự kiến. Ed Hyman, chủ tịch của Evercore ISI, cho biết tuần này rằng các nhà bán lẻ có khả năng chuyển sự tăng giá cho người tiêu dùng và "lạm phát có khả năng chạy trước kỳ vọng", trong khi chuyên gia thị trường trái phiếu Mohammed El-Erian kêu gọi ngân hàng trung ương "giảm dần chương trình mua tài sản".

Liệu Fed có làm điều đó hay không vẫn còn phải chờ đợi, nhưng điều rõ ràng là thị trường đang không định giá trong một chu kỳ thắt chặt mạnh mẽ. Một chỉ số thị trường cho lãi suất chính sách sau chu kỳ thắt chặt được theo dõi rộng rãi - lãi suất một tháng được giao dịch trong 5 năm tới, ở mức khoảng 1.4%. Con số này thấp hơn nhiều so với dự báo của Fed cho lãi suất dài hạn của họ là 2.5%. Trong khi đó, sự biến động đang tăng lên khi các nhà đầu tư trái phiếu kho bạc theo dõi với sự háo hức những gì sẽ diễn ra trong những ngày và tuần tới.

Liz Capo McCormick, Bloomberg