Trước thềm FOMC: Ba kịch bản tăng lãi suất tháng Sáu

Đức Nguyễn

FX Strategist

FOMC sẽ công bố quyết định chính sách lúc 1h ngày 16/6. Kịch bản cơ sở lúc này là tăng 75bp.

Chủ tịch Powell không thích làm thị trường bất ngờ.

Hôm qua, một ai đó từ Fed có vẻ đã cho Wall Street Journal một buổi phỏng vấn giấu tên, nói rằng Fed đang cân nhắc tăng 75bp trong cuộc họp thứ Tư.

Và đó chính là điều tạo nên sự khác biệt.

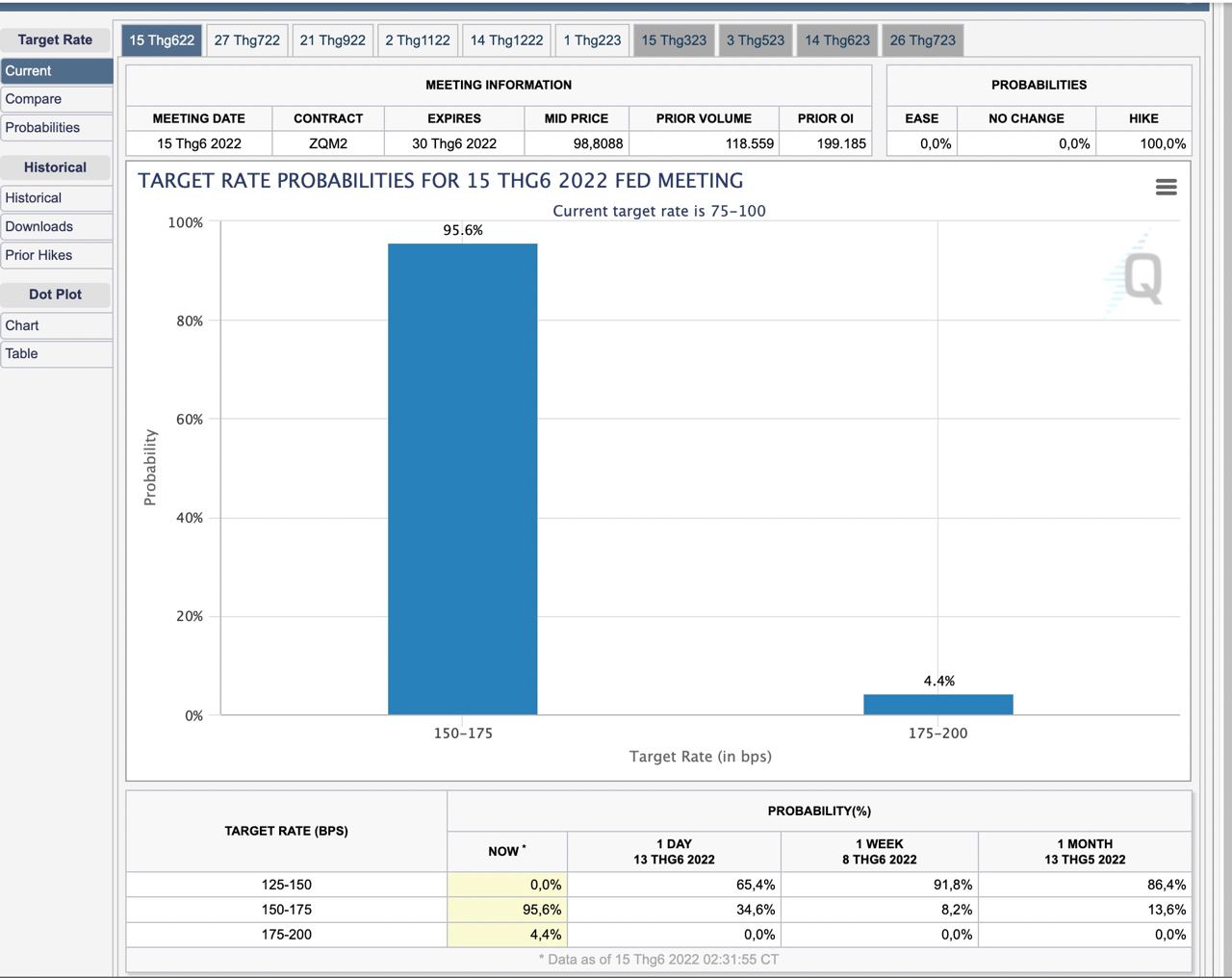

Thị trường từ dự báo 70% khả năng tăng 75bp, tới giờ dự báo 95.6% tăng 75bp, nhưng 4.4% còn lại là tăng 100bp.

Kể từ cuộc họp tháng Năm, thị trường cho rằng cần ít nhất 2 lần tăng 50bp nữa. Ông Powell cũng đã nói như vậy trong buổi họp báo, nhưng đồng thời cũng hạn chế những kỳ vọng quá xa.

“Điều ta cần là dấu hiệu rõ ràng cho thấy lạm phát đang hạ nhiệt. Nếu không thấy cái đó, chúng tôi sẽ phải cân nhắc tiếp tục mạnh tay.”

Và những gì Fed đã thấy là điều hoàn toàn ngược lại.

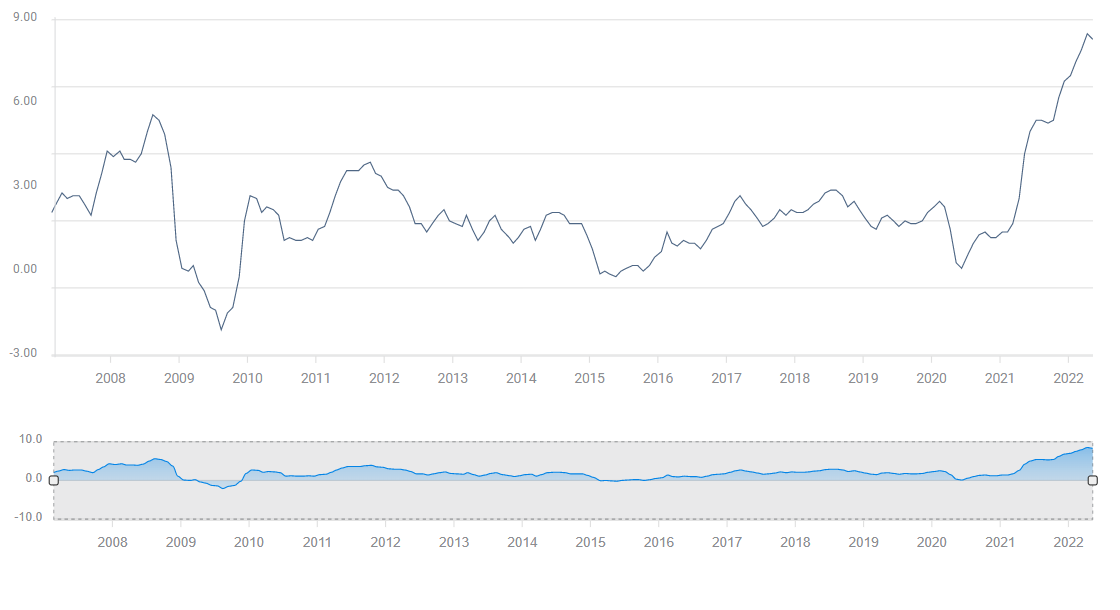

CPI và kỳ vọng lạm phát

Lạm phát CPI đúng ra phải chạm đỉnh vào tháng Ba tại mức 8.5%. Pha giảm xuống 8.3% trong tháng Tư là một tín hiệu cho thấy lạm phát đã đạt đỉnh. Nhưng CPI tăng 8.6% trong tháng Năm, đỉnh 40 năm mới đã đánh bay quan điểm đó. Một phần lý do là dầu tăng 7% trong tháng, và hiện vẫn đang giữ ở mức cao đó.

Một cú sốc nữa là kỳ vọng lạm phát trong khảo sát người tiêu dùng Đại học Michigan. Kỳ vọng lạm phát 1 năm tăng lên 5.4% trong tháng Năm, mức cao nhất kể từ năm 2008.

Kỳ vọng lạm phát được Fed để ý rất kỹ. Khi kỳ vọng lạm phát ổn định dù lạm phát thực tế đang tăng, rủi ro người tiêu dùng cân nhắc giá cả vào chi tiêu của họ sẽ thấp.

Fed có một lịch sử lâu dài về việc hiểu sai lạm phát. Năm ngoái, sự khăng khăng rằng giá cả tăng chỉ là "nhất thời" đã khiến nhiều thành viên Fed nhạy cảm hơn với những cáo buộc hành động quá chậm. Nhưng vấn đề lớn hơn là điều đó đúng. Fed giữ lãi suất ở mức 0 và tiếp tục mua trái phiếu quá lâu. Họ không để ý rằng thị trường lao động đang tự đứng vững được.

Thị trường lao động và GDP

Chủ tịch Powell là người đi đầu trong việc dịch chuyển trọng tâm chính sách sang thị trường lao động và tạo việc làm.

Cho đến năm ngoái, lạm phát chưa bao giờ là vấn đề tại Mỹ suốt 2 thập kỷ. Fed dành cả thập kỷ trước nỗ lực (và thất bại) đưa lạm phát lên 2%. Nên có thể hiểu được khi các thành viên Fed không để ý tới tin tức và bối cảnh khác biệt do đại dịch. Tuy nhiên, lạm phát là trách nhiệm của họ và đã có nhiều cảnh báo công khai, đáng chú ý nhất là từ Lawrence Summers, rằng chính sách tiền tệ đang tạo ra lạm phát.

Rồi sau đó, Fed bắt đầu nhận ra lạm phát là mối lo lớn nhất tới xương sống của nền kinh tế: chi tiêu tiêu dùng.

Giá cả đang tăng nhanh hơn lương tăng. Ngân sách gia đình mỗi tháng cứ vơi dần, và nguy hiểm nhất là với các hộ gia đình thu nhập thấp. Ngoài ra, giá thực phẩm và xăng đang tăng nhanh hơn rổ CPI chung. Giá xăng đã tăng 63% so với cùng kỳ năm ngoái.

Sau gần 1 năm giá cả tăng chóng mặt, thị trường lo rằng các hộ gia đình Mỹ sẽ cắt giảm chi tiêu. Nếu điều đó xảy ra, suy thoái gần như là chắc chắn.

Tăng trưởng kinh tế quý II được dự báo ở mức 0.9%, theo Fed Atlandta. Mỹ sẽ không cần chi tiêu giảm để GDP tăng trưởng âm.

Chính sách cần 6 tháng tới 1 năm để thực sự có tác động lên lạm phát. Ảnh hưởng tức thì duy nhất hầu như chỉ có trên kỳ vọng lạm phát. Liệu Fed tăng lãi suất mạnh tay có thuyết phục người tiêu dùng tiếp tục chi tiêu? Fed muốn hạ cánh an toàn hay không, trăm sự nhờ vào điều đó.

Với GDP quý I giảm 1.5%, suy thoái (2 quý liên tiếp GDP giảm) đang đến rất gần.

Ba kịch bản tăng lãi suất

75bp

Đây là kịch bản cơ sở. Thị trường đã bắt đầu dự báo tăng 75bp từ trước bài báo của WSJ nhưng tới giờ, có vẻ như kịch bản này đã được phản ánh hoàn toàn vào giá.

Lợi suất trái phiếu tăng mạnh trong tháng Sáu, với lợi suất 10 năm tăng hơn 30bp từ đỉnh đại dịch, lợi suất 2 năm tiến sát điểm đảo ngược.

S&P 500 chính thức bước vào thị trường giảm, Dow Jones cách không xa, còn Nasdaq cũng gần chia đôi từ đỉnh. USD tăng mạnh so với tất cả các đồng tiền khác nhờ lãi suất tăng và lo ngại suy thoái.

Các xu hướng này sẽ tiếp tục nếu Fed tăng 75bp.

100bp

Đây không phải kịch bản cơ sở, nhưng vẫn là một kịch bản được định giá.

Để kìm hãm lạm phát, lãi suất từng được tăng vượt lạm phát trong quá khứ. Với CPI ở mức 8.6%, điều này khó mà xảy ra, nhưng các thành viên FOMC có thể muốn tăng nhanh nhất có thể trước khi suy thoái không cho họ tăng tiếp.

Số liệu GDP quý II sẽ được công bố vào ngày 28/7, một ngày sau cuộc họp FOMC cùng tháng. Nếu họ tăng 100bp trong 2 cuộc họp tới, rồi buộc phải ngừng tăng do lo ngại lạm phát, Fed sẽ thành công trong việc nâng lãi suất nên mục tiêu 3% cuối năm nay.

Nếu Fed tăng 1%, cổ phiếu, trái phiếu sẽ tiếp tục bị đem ra bán. USD sẽ tăng mạnh.

50bp

Đây có lẽ là kịch bản khó xảy ra nhất. Không thể có chuyện bài báo của WSJ là một suy đoán đơn thuần. Đó là một thông điệp rõ ràng từ Fed. Fed có 2 tuần không được bình luận gì trước mỗi cuộc họp, và đây là cách duy nhất để cảnh báo thị trường.

Nếu Fed lại gây bất ngờ bằng việc tăng 50bp, cổ phiếu sẽ bùng nổ, lợi suất và USD sẽ thoái lui.

FXstreet