Trump muốn giá USD "xuống", nhưng Fed lại "nắm cương"?

Quỳnh Chi

Junior Editor

Thủ lĩnh MAGA bày tỏ quan điểm ủng hộ xu hướng suy yếu của USD, tuy nhiên giới đầu tư nên kiên nhẫn chờ đợi tín hiệu chính sách từ Cục Dự trữ Liên bang trước khi đưa ra bất kỳ kết luận vội vàng nào!

Phản ứng của thị trường tài chính toàn cầu trước viễn cảnh nhiệm kỳ tổng thống thứ hai của Donald Trump về cơ bản là nằm trong những dự đoán của thị trường, mà giá trái phiếu, cổ phiếu và ngoại hối đã phản ánh trong những tuần gần đây. Tuy nhiên, một yếu tố then chốt vẫn còn bỏ ngỏ - đó là việc làm rõ những chính sách cụ thể mà Tổng thống Donald J. Trump sẽ triển khai trên thực tế.

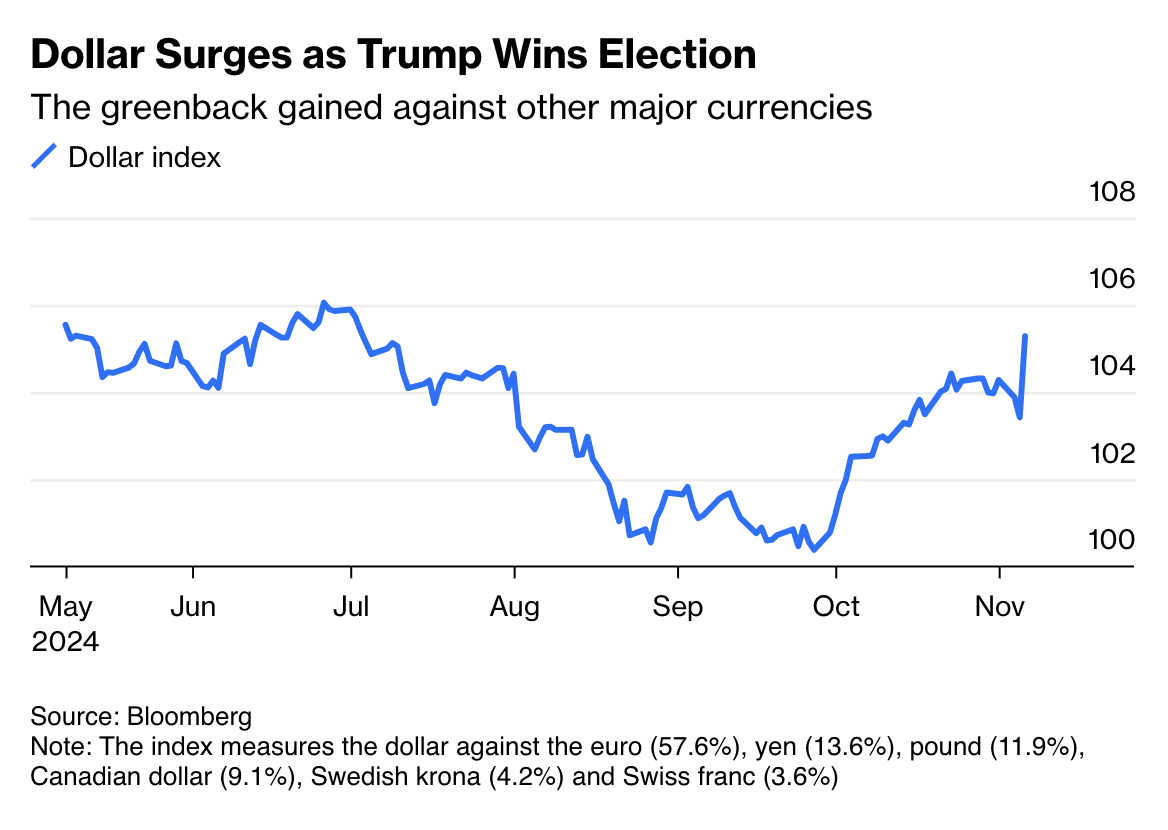

Đồng USD ghi nhận đà tăng mạnh so với rổ tiền tệ chủ chốt toàn cầu.

Đáng chú ý, Trump bày tỏ quan điểm không ủng hộ USD quá mạnh cũng như lãi suất quá cao. Trong tháng 4, ông đã nhận định mức đỉnh 34 năm của tỷ giá USD/JPY là một "thảm họa". Tiếp đó, trong cuộc phỏng vấn với Bloomberg Businessweek được công bố vào tháng 7, ông khẳng định đồng USD mạnh đang tạo ra "một vấn đề nghiêm trọng về tỷ giá" và là "gánh nặng không thể chấp nhận". Mới đây nhất vào thứ Ba, thông qua một bài đăng trên nền tảng Truth Social, ông nhấn mạnh rằng mức đỉnh mới của USD sẽ là "thảm họa đối với ngành sản xuất và các lĩnh vực khác của nền kinh tế Mỹ."

Nhìn nhận một cách thực tế, giới đầu tư cần thận trọng chuẩn bị tâm thế trước những biến động tiềm tàng trong diễn ngôn chính sách từ phía tân Tổng thống. Và như lời nhận xét sâu sắc của cố Nữ hoàng Elizabeth II từng chỉ ra: quan điểm, cũng giống như ký ức, có thể biến đổi đa chiều theo thời cuộc.

Một nhân vật có tầm ảnh hưởng không kém đối với động thái của thị trường vẫn chưa bày tỏ lập trường: Chủ tịch Cục Dự trữ Liên bang Jerome Powell. Đáng chú ý, ông sẽ chủ trì cuộc họp báo vào thứ Năm, ngay sau khi kết thúc phiên họp định kỳ của Ủy ban Thị trường Mở Liên bang (FOMC). Mặc dù giới phân tích đồng thuận dự báo Fed sẽ tiếp tục hạ biên độ lãi suất điều hành xuống vùng 4.5 - 4.75%, song yếu tố then chốt nằm ở những phát biểu của Powell về lộ trình điều hành chính sách tiền tệ trong các quý tới.

Bất kỳ dấu hiệu nào về việc điều chỉnh chu kỳ giảm lãi suất đều có thể gia tăng áp lực lên đợt tăng gần đây của lợi suất trái phiếu. Phiên đấu giá trái phiếu chính phủ Mỹ kỳ hạn 30 năm với khối lượng phát hành 25 tỷ USD dự kiến diễn ra tối nay được nhận định sẽ đối mặt với nhiều thách thức, đặc biệt sau khi lợi suất bứt phá tăng 25 điểm cơ bản trong phiên giao dịch liền trước - đánh dấu mức biến động mạnh nhất kể từ thời điểm bất ổn tài chính tháng 3/2020. Đáng lưu ý, kể từ khi Fed đột ngột khởi động chu kỳ cắt giảm lãi suất với động thái mạnh tay đầu tiên vào ngày 17/9, lợi suất trái phiếu dài hạn đã tăng vọt tổng cộng 70 điểm cơ bản.

Tuy nhiên, nếu thông điệp từ Fed phản ánh việc quá trình bình thường hóa chính sách tiền tệ thắt chặt vẫn được kiên định theo đúng lộ trình đã định, điều này nhiều khả năng sẽ thiết lập được một ngưỡng hỗ trợ tâm lý vững chắc cho thị trường trái phiếu, từ đó góp phần kiềm chế đà tăng nóng của đồng USD trên thị trường ngoại hối quốc tế.

Thị trường kỳ hạn kỳ vọng Fed sẽ cắt giảm lãi suất chính thức ít hơn ECB trong những tháng tới.

Bức tranh bên ngoài nước Mỹ đang phản ánh rõ nét những mối lo ngại của thị trường. Cộng đồng quốc tế không chần chừ trong việc định giá tác động tiềm tàng từ chương trình nghị sự "Nước Mỹ trước tiên" của Trump. Nhóm tiền tệ thị trường mới nổi đang chịu áp lực đáng kể, với phần lớn thành quả tăng giá trong năm nay bị xóa sổ. Đặc biệt, đồng peso Mexico - đồng tiền trực tiếp chịu tác động từ các chính sách của Trump - đã mất giá hơn 3%.

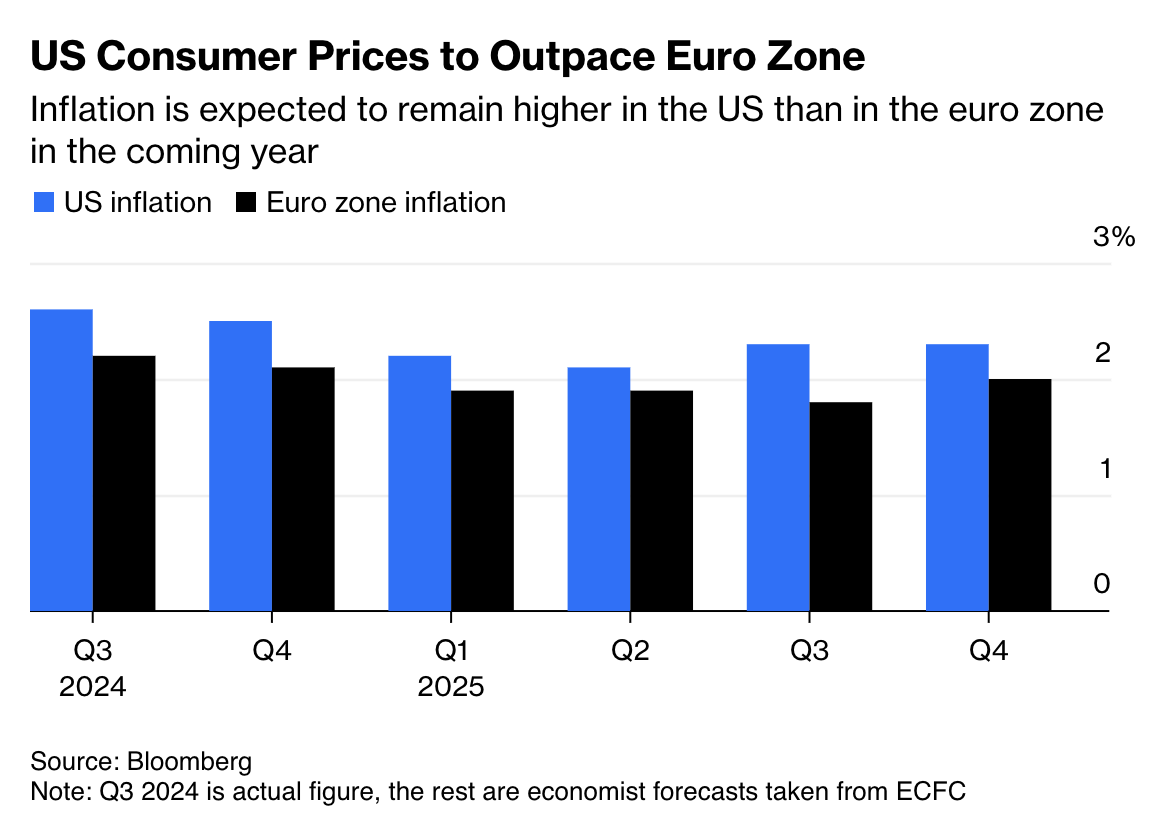

Các nền kinh tế phát triển cũng đang phải đối mặt với viễn cảnh gia tăng thuế quan, leo thang căng thẳng thương mại và những hệ lụy từ sự suy giảm trong quan hệ quốc tế. Đồng euro ghi nhận mức sụt giảm mạnh nhất so với USD kể từ năm 2016. Khả năng ECB cắt giảm lãi suất 50 điểm cơ bản trong cuộc họp ngày 12/12 đang được thị trường định giá lại, trong khi các chuyên gia phân tích từ Goldman Sachs Group dự báo sẽ có thêm một đợt giảm 25 điểm cơ bản vào giữa năm 2025. Điều này xuất phát từ thực tế khu vực Eurozone đang trải qua quá trình giảm phát nhanh chóng, với cả bốn nền kinh tế lớn nhất đều ghi nhận tốc độ tăng giá tháng 10 thấp hơn đáng kể so với mục tiêu 2% của ECB.

Dự báo cho thấy áp lực lạm phát tại Mỹ sẽ duy trì ở mức cao hơn so với khu vực Eurozone trong năm tới.

Lợi suất trái phiếu chính phủ ngắn hạn khu vực Eurozone đã giảm tới 10 điểm cơ bản trong phiên giao dịch thứ Tư, phản ánh những lo ngại ngày càng tăng về triển vọng nền kinh tế định hướng xuất khẩu của khu vực này trước các tranh chấp thương mại. Diễn biến này góp phần làm dốc thêm đường cong lợi suất kỳ hạn 2-30 năm của các quốc gia thành viên, khi thị trường đánh giá cao rủi ro đình lạm. Vị thế địa chính trị chiến lược của châu Âu đang đứng trước nhiều thách thức.

Tuy nhiên, có thể những lo ngại này đang bị thổi phồng quá mức. Theo phân tích của Bloomberg Economics, ngay cả khi Mỹ áp dụng thuế nhập khẩu 20% và các đối tác thương mại đáp trả tương tự, GDP của Anh và Liên minh Châu Âu ước tính chỉ sụt giảm lần lượt 0.2% và 0.1% vào năm 2028. Việc áp dụng thuế quan trên diện rộng không tác động quá lớn đến năng lực cạnh tranh tương đối của châu Âu. Phó Chủ tịch ECB Luis de Guindos, phát biểu tại Frankfurt hôm thứ Tư, nhận định "tháng 12 còn quá sớm để đánh giá đầy đủ tác động từ các biện pháp thuế quan."

Trong bối cảnh hiện tại, các tuyên bố có thể chỉ mang tính tham khảo, song điều cấp thiết là cần lắng nghe trực tiếp từ những nhà hoạch định chính sách chủ chốt. Trước khi có thêm thông tin rõ ràng về định hướng cụ thể từ tân tổng thống và chủ tịch Fed, các nhà đầu tư nên duy trì sự linh hoạt trong chiến lược giao dịch của mình.

Bloomberg