Thị trường trái phiếu đặt cược Fed sẽ "quay xe" sớm để đối phó với rủi ro tín dụng

Nguyễn Thanh Thùy Dung

Junior Analyst

Nhiều trader dự đoán về việc cắt giảm lãi suất vào tháng 7 sau đợt tăng lãi suất trong tuần này

Những lo ngại mới về một cuộc khủng hoảng tín dụng sẽ gây ra suy thoái đang thúc đẩy phe mua trái phiếu tăng cường đặt cược rằng Fed sẽ thay đổi chính sách đột ngột trong gần bốn thập kỷ.

Chỉ vài phút sau khi Fed tăng lãi suất vào thứ Tư, các trader đã dự đoán về các đợt cắt giảm sắp xảy ra trước tình trạng hỗn loạn của các ngân hàng khu vực gần đây. Thậm chí thị trường còn định giá chính sách sẽ thay đổi ngay sau tháng Bảy.

Dữ liệu việc làm của Hoa Kỳ được công bố vào thứ Sáu đã xóa bỏ phần nào quan điểm đó, và các báo cáo lạm phát tuần này dự kiến sẽ cho thấy rất ít tiến triển về việc lạm phát đang dần trở lại mục tiêu 2% của Fed. Tuy nhiên, các thước đo quan trọng về sức khỏe nền kinh tế, mà phần lớn các nhà giao dịch đã bỏ qua, là nguyên nhân gây lo ngại. Những yếu tố khác bao gồm chỉ số tâm lý doanh nghiệp nhỏ và việc sử dụng các cơ sở cho vay khẩn cấp của ngân hàng trung ương.

Vì vậy, trong khi các dữ liệu được công bố cho thấy nền kinh tế của Hoa Kỳ đang chứng tỏ khả năng phục hồi tốt hơn dự kiến - khiến lạm phát ở mức cao và gây áp lực lên lợi suất trái phiếu - thì triển vọng tài chính có thể trở nên kém khả quan hơn.

“Nếu xu hướng thắt chặt tín dụng tiếp tục, sẽ khó duy trì tăng trưởng kinh tế mạnh mẽ. Cuối cùng, lãi suất thấp hơn sẽ là hợp lý”, theo Kathy Jones tại Charles Schwab

Bao lâu thì Fed sẽ cắt giảm lãi suất là câu hỏi được rất nhiều người chú ý tới. Việc cắt giảm lãi suất chỉ hai tháng sau khi tăng lãi suất sẽ là lần đầu tiên kể từ tháng 10/1987, khi chủ tịch Fed lúc đó là Alan Greenspan đã quyết định cắt giảm chi phí vay sau ngày Thứ Hai Đen tối.

Lần này, Fed phải đối mặt với một vấn đề đặc biệt khó khăn, với thị trường lao động vẫn còn khả năng phục hồi, lạm phát phi mã và rủi ro tài chính ngày càng tăng. Vào tuần trước Fed đã quyết định tăng lãi suất quỹ liên bang lần thứ 10 liên tiếp (lên 5% - 5.25%), thậm chí có thể tăng thêm, nhưng đây là lần đầu tiên Fed không nói rằng những số liệu này đã được dự đoán trước.

Roger Hallam, giám đốc giao dịch thị trường lãi suất toàn cầu tại Vanguard Asset Management, cho biết: “Mặc dù nhấn mạnh quỹ đạo chính sách sẽ phụ thuộc vào dữ liệu sắp tới, nhưng Fed đã nhận thức rõ ràng có sự căng thẳng nghiêm trọng trong lĩnh vực ngân hàng. Mặc dù đã tránh được một cuộc khủng hoảng hệ thống, nhưng những thách thức vẫn cần được giải quyết.”

Đối với các nhà đầu tư trái phiếu, điều này báo hiệu thị trường biến động, đặc biệt là trái phiếu kho bạc kỳ hạn 5 năm, được định hướng bởi những kỳ vọng về lãi suất chính sách của Fed trong dài hạn. Đến cuối tuần, trong khi các đặt cược vào việc cắt giảm lãi suất vào tháng 7 hầu hết đã bị loại bỏ, các công cụ phái sinh lãi suất tiếp tục dự đoán mức cắt giảm 1/4 điểm phần trăm vào tháng 9 và tổng cộng 3 điểm phần trăm vào cuối năm.

Lợi suất trái phiếu kho bạc 5 năm giật 2 chiều với 15 điểm cơ bản trong một ngày, ba lần ở tuần trước, giảm xuống 3.20%, mức thấp nhất trong năm, vào thứ Năm và chốt phiên giao dịch tuần trước ở mức 3.41%.

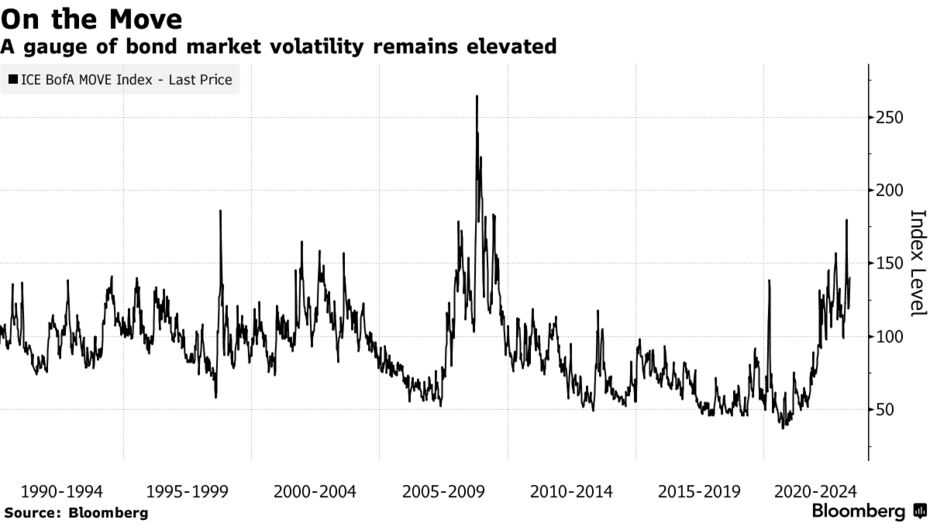

Thước đo biến động của thị trường trái phiếu đã tăng lên, mặc dù chưa chạm đến mức đỉnh tháng Ba.

Rick Rieder, giám đốc đầu tư trái phiếu toàn cầu của BlackRock, cho biết: “Thị trường đang rất cực đoan và căng thẳng. Chiến lược duy nhất mà tôi thấy hiệu quả là đánh ngược theo chiều biến động khi chúng trở nên cực đoan”

Rieder cho biết ông đã bán TPCP kỳ hạn 2 năm trong những ngày gần đây sau đà tăng, đặt cược rằng một cuộc suy thoái sâu khó có thể xảy ra.

Trong khi đó, lãi suất điều hành cao nhất kể từ năm 2007 đang tạo ra cơ hội cho các giao dịch ngắn hạn bên ngoài thị trường TPCP - vốn không gặp rủi ro từ vấn đề nợ trần đã giúp tăng lợi suất tín phiếu trong tuần này. Rieder cho biết ông đã mua thương phiếu, trái phiếu ngắn hạn của công ty, với lãi suất gần 6%, một cơ hội hiếm có.

Tất cả lợi suất trái phiếu kho bạc có lãi suất cố định đã chốt tuần thấp hơn 1 điểm phần trăm so với ngưỡng lãi suất của Fed trước phiên đấu giá hàng quý của trái phiếu 10 năm và trái phiếu 30 năm vào tuần tới. Những điều đó sẽ khiến các nhà đầu tư đối mặt với thử thách về kịch bản suy thoái kinh tế

Bloomberg

:max_bytes(150000):strip_icc():format(webp)/GettyImages-919003034-3044410508e842f499b39cf247863bc7.jpg)