Thị trường trái phiếu chao đảo trước hành trình bất định của Fed

Ngọc Lan

Junior Editor

Vào ngày hôm qua, Fed đã khởi động quá trình nới lỏng chính sách tiền tệ một cách ấn tượng. Dư luận chủ yếu tập trung vào quyết định hạ lãi suất 0.5 điểm phần trăm, đưa lãi suất xuống khỏi mức đỉnh cao nhất trong hai thập kỷ qua. Tuy nhiên, vấn đề then chốt đối với thị trường trái phiếu là mức lãi suất cuối cùng sẽ dừng ở đâu khi quá trình này kết thúc. Hiện tại, chưa ai có thể đưa ra câu trả lời chắc chắn, và Chủ tịch Jerome Powell đã khéo léo tạo ra một bầu không khí bất định, dự báo một chặng đường đầy biến động phía trước.

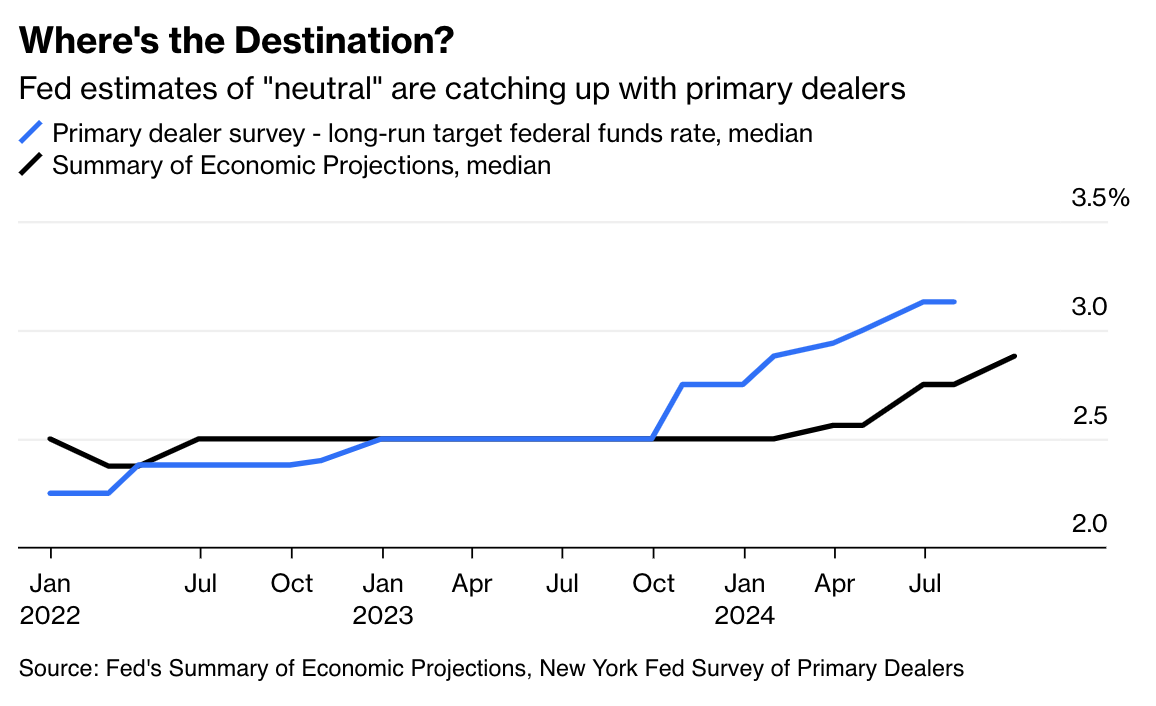

Bản Tóm lược Dự báo Kinh tế của Fed cho thấy, theo ý kiến đa số của các thành viên Hội đồng Thống đốc Fed và các Chủ tịch Ngân hàng Dự trữ Liên bang khu vực, mức lãi suất quỹ liên bang dài hạn dự kiến sẽ đạt ngưỡng 2.9%. Con số này cao hơn so với mức 2.8% được đưa ra trong bản cập nhật quý trước. Đây được xem là mức lãi suất lý tưởng mà các nhà hoạch định chính sách kỳ vọng sẽ tạo ra một nền kinh tế cân bằng, với thị trường lao động vững mạnh, đồng thời duy trì được mức lạm phát thấp và ổn định.

Ước tính của Fed về mức lãi suất trung tính đang dần bắt kịp với dự đoán của các nhà giao dịch sơ cấp (primary dealer)

Trong suốt nhiều năm qua, giới hoạch định chính sách đã xem mức lãi suất trung tính xoay quanh mức 2.5% (tương đương 0.5% theo giá trị "thực" sau khi điều chỉnh theo lạm phát 2%). Thế nhưng, không những ước tính này đã dần dần tăng lên, mà theo nhận định của tôi, nó còn có khả năng tiếp tục leo thang nhẹ để tiệm cận với mức dự báo trung bình 3.1% từ khu vực tư nhân, theo cuộc khảo sát do Fed New York thực hiện. Đồng nghiệp của tôi tại Bloomberg Opinion, ông Bill Dudley - người từng giữ cương vị Chủ tịch Fed New York giai đoạn 2009-2018, đã chia sẻ với tôi vào ngày hôm qua một nhận định rằng mức lãi suất trung tính nhiều khả năng sẽ dao động trong khoảng 3% đến 3.5% - và thậm chí có thể chạm ngưỡng 4%.

Kết quả là, lợi suất trái phiếu dài hạn sẽ khó có khả năng sụt giảm đáng kể trong ngắn hạn, trừ phi nền kinh tế rơi vào tình trạng suy yếu nghiêm trọng. Chính những diễn biến này đã giải thích tại sao lợi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm thực tế đã tăng 5 bps ngay sau khi Fed công bố quyết định của mình.

Trên phương diện lý thuyết, mức lãi suất trung tính được cho là phụ thuộc vào những yếu tố biến đổi chậm như xu hướng nhân khẩu học và năng suất lao động. Tuy nhiên, việc xác định chính xác mức này trong thực tế lại là một bài toán vô cùng khó khăn. Các ước tính về lãi suất trung tính bắt đầu tăng mạnh vào năm 2023, chủ yếu bởi nền kinh tế không phản ứng như kỳ vọng trước những đợt tăng lãi suất quyết liệt của Fed. Giả thuyết đặt ra là: nếu có thể nâng lãi suất từ mức gần như bằng không lên tới 5.25%-5.5%, trong khi GDP vẫn duy trì mức tăng trưởng khoảng 2.5% và tỷ lệ thất nghiệp vẫn dưới ngưỡng 4%, thì có lẽ chính sách tiền tệ không thắt chặt như người ta vẫn tưởng.

Tất nhiên, điều quan trọng là phải phân biệt giữa các yếu tố ngắn hạn và dài hạn: Tại thời điểm đó, hàng triệu hộ gia đình vẫn đang thụ hưởng lợi ích từ khoản tiết kiệm dư thừa và lãi suất vay thế chấp cực thấp trong giai đoạn đại dịch. Tuy nhiên, đây không phải là những đặc điểm cố hữu của nền kinh tế Hoa Kỳ, và kể từ đó, tỷ lệ thất nghiệp đã leo thang từ 3.4% vào đầu năm 2023 lên 4.2%. Nói cách khác, việc lập luận rằng các đợt tăng lãi suất hoàn toàn không phát huy tác dụng ngày càng trở nên khó khăn. Mặc dù vẫn tồn tại những lý lẽ thuyết phục ủng hộ một mức lãi suất trung tính cao hơn, nhưng cần lưu ý rằng đây là một mục tiêu luôn biến động và khó nắm bắt.

Trong cuộc họp báo, Chủ tịch Powell đã thẳng thắn đề cập đến vấn đề này khi trả lời câu hỏi của Christopher Rugaber, phóng viên từ Associated Press:

"Chúng ta có những phương pháp tiếp cận dựa trên mô hình và những phương pháp dựa trên thực nghiệm để ước tính lãi suất trung tính tại một thời điểm nhất định. Tuy nhiên, trong thực tế, chúng ta chỉ có thể nhận biết nó thông qua những tác động mà nó tạo ra."

Khi được Edward Lawrence, phóng viên của Fox Business, hỏi về khả năng lãi suất chính sách sẽ quay về mức gần như bằng không như đã chứng kiến sau cuộc khủng hoảng tài chính và trong giai đoạn đại dịch Covid-19, ông Powell đã đưa ra một nhận định đáng chú ý:

"Theo trực giác, đại đa số mọi người sẽ cho rằng chúng ta khó có thể quay trở lại thời kỳ mà hàng nghìn tỷ USD trái phiếu chính phủ được giao dịch với lãi suất âm, trái phiếu dài hạn được giao dịch ở mức lãi suất âm và dường như lãi suất trung tính thậm chí có thể là số âm. Viễn cảnh đó giờ đây có vẻ quá xa vời. Quan điểm cá nhân của tôi là chúng ta sẽ không quay lại kỷ nguyên đó. Tuy nhiên, thành thật mà nói, chúng ta sẽ phải chờ đợi để biết chắc chắn. Nhưng tôi có cảm nhận rằng lãi suất trung tính hiện nay có lẽ cao hơn đáng kể so với thời điểm đó. Cao đến mức nào ư? Tôi phải thừa nhận rằng chúng ta không thể xác định chính xác. Một lần nữa, chúng ta chỉ có thể nhận biết điều đó thông qua những tác động mà nó tạo ra trong thực tế."

Tổng kết lại, thông báo của Fed vào ngày hôm qua mang đến nhiều tin vui đáng mừng. Đây là tín hiệu cho thấy "con rồng lạm phát" đã gần như bị chế ngự hoàn toàn. Quyết định cắt giảm lãi suất đáng kể thể hiện cam kết mạnh mẽ của các nhà hoạch định chính sách trong việc bảo vệ thị trường lao động và ngăn chặn bất kỳ sự suy yếu nghiêm trọng nào của nền kinh tế. Tuy nhiên, trên mặt trận thị trường trái phiếu, dường như bữa tiệc sôi động đang dần khép lại (ít nhất là trong giai đoạn này). Các thành viên của FOMC nhận định rằng mức lãi suất trung tính hiện nay cao hơn so với trước đây. Điều này tạo ra một mức sàn vững chắc cho lợi suất trái phiếu dài hạn trong tương lai gần, hứa hẹn một giai đoạn mới đầy thách thức và cơ hội cho các nhà đầu tư.

Bloomberg