Thị trường nào cũng kiếm được tiền; chỉ cần bạn không phải là người đến cuối

Đức Nguyễn

FX Strategist

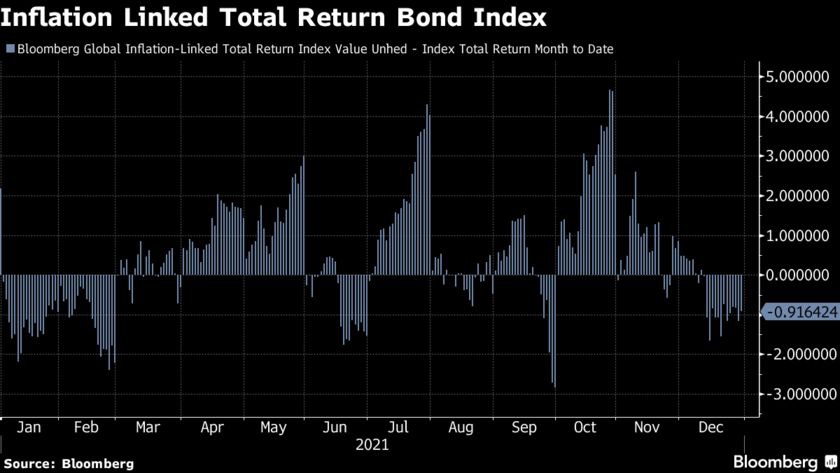

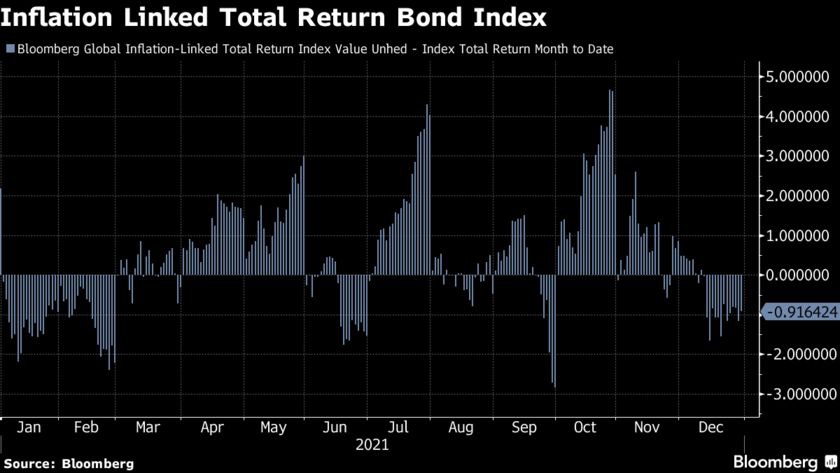

Nhiều nhà đầu tư chứng khoán nói rằng không có lựa chọn thay thế nào khác làm lý do để tiếp tục nắm giữ cổ phiếu, khi lợi suất thực của các quốc gia phát triển đang ở mức âm, và là một tài sản phòng hộ lạm phát tồi tệ. Nhưng khi vào biểu đồ sau, câu chuyện không chỉ dừng ở đó.

Chỉ số liên kết lạm phát toàn cầu Bloomberg theo dõi các loại trái phiếu chính phủ liên kết với lạm phát từ 12 quốc gia phát triển. Điều quan trọng đó là các vị thế này không có phòng hộ - chẳng hạn như cho tỷ giá hối đoái. Ngay khi bạn phòng hộ lãi suất với tài sản thu nhập cố định, bạn gần như sẽ chỉ nhận phần lãi suất liên quan. Quản lý tỷ giá cẩn thận, phần lãi bạn nhận được sẽ rất phi thường, hoặc phần lỗ cũng vậy.

Hãy lấy ví dụ như dưới đây.

Khủng hoảng tài chính châu Á năm 1997-98 khởi nguồn từ Thái Lan, sau đó nhanh chóng lan sang các quốc gia láng giềng. Nó bắt đầu từ việc Thái Lan ngừng neo đồng Baht với USD, tạo làn sóng bán tháo và rút vốn khổng lồ. Giới đầu tư bán Yên Nhật để mua USD và các tài sản đô la mà không phòng hộ, tận dụng chênh lệch lãi suất giữa các quốc gia. Đây có lẽ là đợt giao dịch ăn chênh lệch lớn nhất từ trước đến giờ.

Khi USDJPY áp sát 147, các đội FX quảng bá một chiến lược mới để tăng lợi nhuận. Trader ngân hàng khuyến khích giới đầu tư mua quyền chọn bán để phòng hộ vị thế mua, thay vì chỉ bán đô la và có lãi. Các ngân hàng sau đó thu về hàng triệu USD tiền phí quyền chọn sau đó hết hạn và trở nên vô giá trị, trong khi thị trường tiếp tục quá mua USDJPY.

Hãy tưởng tượng, khi USDJPY tiến sát 130, một trader bán quyền chọn mà nhà đầu tư sẽ bán đô la tại 130 nếu đô la giảm và về 128. Tất nhiên là các quyền chọn đó sẽ thành vô giá trị vì đô la lúc này chỉ có tăng và tăng.

Nhưng rồi, điều gì đến sớm muộn gì cũng phải đến: Cái gì đi lên bắt buộc phải đi xuống. Khi đô la quay đầu, hàng đống quyền chọn vô giá trị sẽ trở thành vô giá, và rồi được thực hiện, khiến giới đầu tư được bảo vệ hoàn toàn trước vị thế mua của mình, nhưng các ngân hàng lại chạy loạn lên cắt lỗ. USDJPY tăng từ 115 lên 147 trong 1 năm, rồi giảm từ 135 về 115 chỉ trong 1 tuần.

Như một trader tại Citi từng liên tục than rằng “tôi không short được.” Khi đô la giảm từ 142 về 140, anh ta sẽ liên tục mua và bán, sau đó ăn chênh lệch, như tất cả mọi người trên phố Wall. Họ cứ đạp USD xuống, từng quyền chọn một, tạo ra một cơn bán tháo khổng lồ.

Câu chuyện trên không có nhiều bài học, nhưng có lẽ khá giải trí đợt năm mới này. Hoặc đơn giản là, đừng để mấy ông đánh chứng nói rằng thị trường FX hay trái phiếu chả có chút hương vị nào cả.

Bloomberg