S&P 500 có thể hưởng lợi nhiều hơn nhờ sự suy yếu của USD

Trần Minh Đức

Junior Analyst

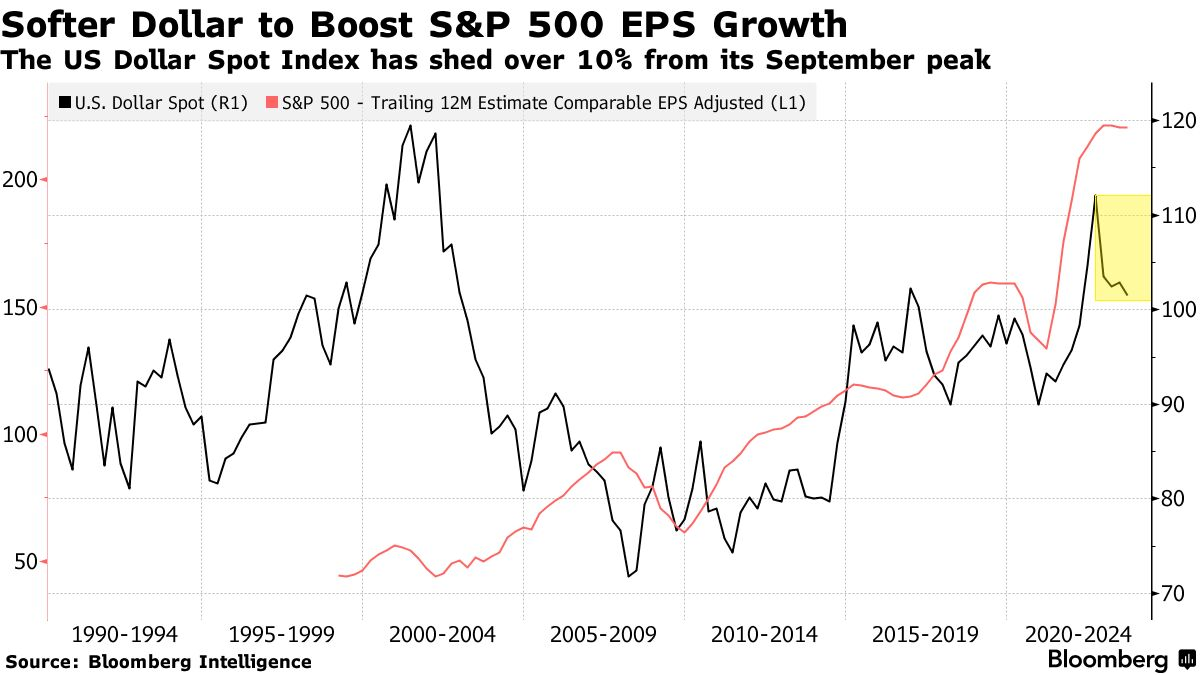

Với việc Cục Dự trữ Liên bang sắp kết thúc chu kỳ thắt chặt tiền tệ lớn nhất trong thời gian qua, sự suy yếu của USD sẽ sẵn sàng thúc đẩy tăng trưởng lợi nhuận cho gần một nửa số công ty S&P 500 vào năm tới.

Khi có những suy đoán Fed ngừng tăng lãi suất, các nhà đầu tư đang kỳ vọng rằng USD, vốn đã giảm hơn 10% so với mức đỉnh vào tháng 9 năm ngoái, có thể mất giá nhiều hơn nữa. Ngược lại, sự suy yếu của đồng bạc xanh sẽ hỗ trợ tăng trưởng cho các công ty xuất khẩu đã bị ảnh hưởng bởi lãi suất cao và nội tệ mạnh.

Theo Michael Sheldon, giám đốc đầu tư tại Tập đoàn tài chính RDM, "dù lợi nhuận của công ty vẫn cần cải thiện, nhưng đồng USD yếu hơn là một yếu tố thuận lợi cho các công ty đa quốc gia có một phần đáng kể doanh thu từ nước ngoài.”

Hơn nữa, USD còn nhiều dư địa giảm sau khi Fed cho biết việc tăng lãi suất sẽ phụ thuộc vào các dữ liệu kinh tế, củng cố hy vọng của các nhà giao dịch rằng chu kỳ tăng lãi suất sắp kết thúc.

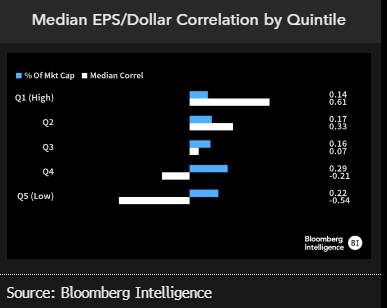

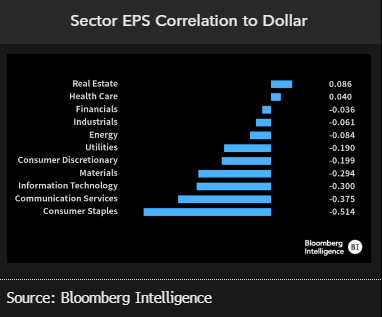

Điều đó tạo tiền đề để hỗ trợ lợi nhuận của công ty trong các quý tới vì khoảng 44% công ty trong S&P 500 có EPS tương quan ngược với USD. Con số này bao gồm 9 trong số 11 nhóm ngành trong chỉ số, dẫn đầu là các lĩnh vực bao gồm công nghệ, truyền thông, mặt hàng chủ lực và vật liệu tiêu dùng đều được hưởng lợi.

RBC Capital Markets cũng lưu ý rằng hơn một phần ba các công ty trong S&P 500 có một phần doanh thu từ bên ngoài Hoa Kỳ, dẫn đầu là các công ty công nghệ tạo ra hơn 50% doanh thu ở nước ngoài.

Trong lịch sử, việc USD giảm từ 6-8%/năm đã dẫn đến tăng trưởng P/E trong 12 tháng lên mức gần 19% vào năm sau, theo Bloomberg. Con số này cao hơn gấp đôi mức tăng trưởng thu nhập trung bình dài hạn của S&P 500 là 8.3%.

Trên thực tế, các cổ phiếu tương quan ngược chiều với USD trong S&P 500 chỉ chiếm 22% giá trị thị trường, chủ yếu là các công ty công nghệ và dịch vụ truyền thông như Microsoft và Meta Platforms - các cổ phiếu Big Tech đã giúp S&P 500 tăng 19% vào năm 2023.

Tất nhiên, ngành bất động sản và chăm sóc sức khỏe, cùng với ngành tài chính - ba nhóm trong S&P 500 chỉ thu được 20% doanh thu từ nước ngoài - có thể sẽ không được hưởng lợi nhiều từ việc USD giảm.

Tuy nhiên, USD giảm sẽ khiến chi phí nhập khẩu trở nên đắt đỏ hơn. Một thách thức ngắn hạn khác là USD có thể giữ quanh mức hiện tại cho đến khi Fed báo hiệu rằng họ chính thức xoay trục.

Một phần lý do là DXY đã phá qua các mức hỗ trợ mạnh trong tháng 6, giao dịch gần mức thấp nhất trong hơn một năm. Chỉ báo RSI đã trở lại mức 50 sau khi đạt 70 vào giữa tháng 6. Điều này có thể hạn chế sự suy yếu của DXY trong những tuần tới.

Adam Phillips, giám đốc chiến lược danh mục đầu tư tại EP Wealth Advisors, cho biết: “USD bị bán quá mức trong ngắn hạn, nhưng vẫn còn nhiều dư địa giảm trong năm tới. Đây là một điều thuận lợi cho lợi nhuận của công ty."

Các nhà phân tích Phố Wall dự báo rằng các công ty S&P 500 sẽ ghi nhận tăng trưởng thu nhập giảm mạnh nhất trong quý II, trong đó lợi nhuận dự kiến sẽ giảm 9% so với cùng kỳ. Với khoảng 57% các công ty trong chỉ số đã công bố báo cáo, tăng trưởng lợi nhuận trong giai đoạn này đang trên đà giảm 9.2% cho đến nay. Nhưng tăng trưởng thu nhập đang cải thiện khi không tính tới ngành năng lượng.

Theo Gina Martin Adams, chiến lược gia tại Bloomberg Intelligence, "việc tăng trưởng toàn cầu chậm lại được bù đắp bằng triển vọng lạm phát hạ nhiệt và cơn sốt trí tuệ nhân tạo là câu chuyện chính của nửa sau năm 2023. Tuy nhiên, sự suy yếu gần đây của USD cũng có thể hỗ trợ hơn 1 nửa cổ phiếu S&P 500."

Bloomberg