Quỹ đầu cơ đẩy thị trường trái phiếu chính phủ Anh vào rủi ro bất ổn

Huyền Trần

Junior Analyst

Các quỹ đầu cơ đang tăng cường sử dụng đòn bẩy để đặt cược vào trái phiếu chính phủ Anh, làm gia tăng nguy cơ bất ổn trên thị trường. Ngân hàng Trung ương Anh cảnh báo rằng sự thống trị của quỹ đầu cơ trong thị trường repo có thể khiến thanh khoản thắt chặt, đẩy quỹ hưu trí vào tình thế khó khăn. Nếu áp lực bán tháo gia tăng, thị trường có thể đối mặt với biến động nghiêm trọng.

Các quỹ đầu cơ đang dồn vốn vào các khoản đặt cược sử dụng đòn bẩy vào trái phiếu chính phủ Anh (gilts), làm gia tăng nguy cơ bất ổn trên thị trường này – một chuẩn mực quan trọng đối với chi phí vay tại Anh, bao gồm cả lãi suất thế chấp, theo nhận định từ nhà đầu tư và nguồn tin từ giới quỹ đầu cơ.

Thống đốc Ngân hàng Trung ương Anh (BoE), Andrew Bailey, đã cảnh báo vào tháng Hai rằng các tổ chức phi ngân hàng, như quỹ đầu cơ, có thể làm gia tăng căng thẳng thanh khoản trên các thị trường tài chính của Anh, đặc biệt là thị trường trái phiếu chính phủ Anh.

Hoạt động của các quỹ đầu cơ trên thị trường cho vay ngắn hạn là một phần nguyên nhân dẫn đến tình trạng này. Hơn một chục nguồn tin, bao gồm nhà quản lý danh mục đầu tư, giám đốc quỹ đầu cơ và một cựu quan chức ngân hàng trung ương, đã chia sẻ với Reuters về thực trạng này.

Quỹ đầu cơ chi phối thị trường trái phiếu chính phủ Anh

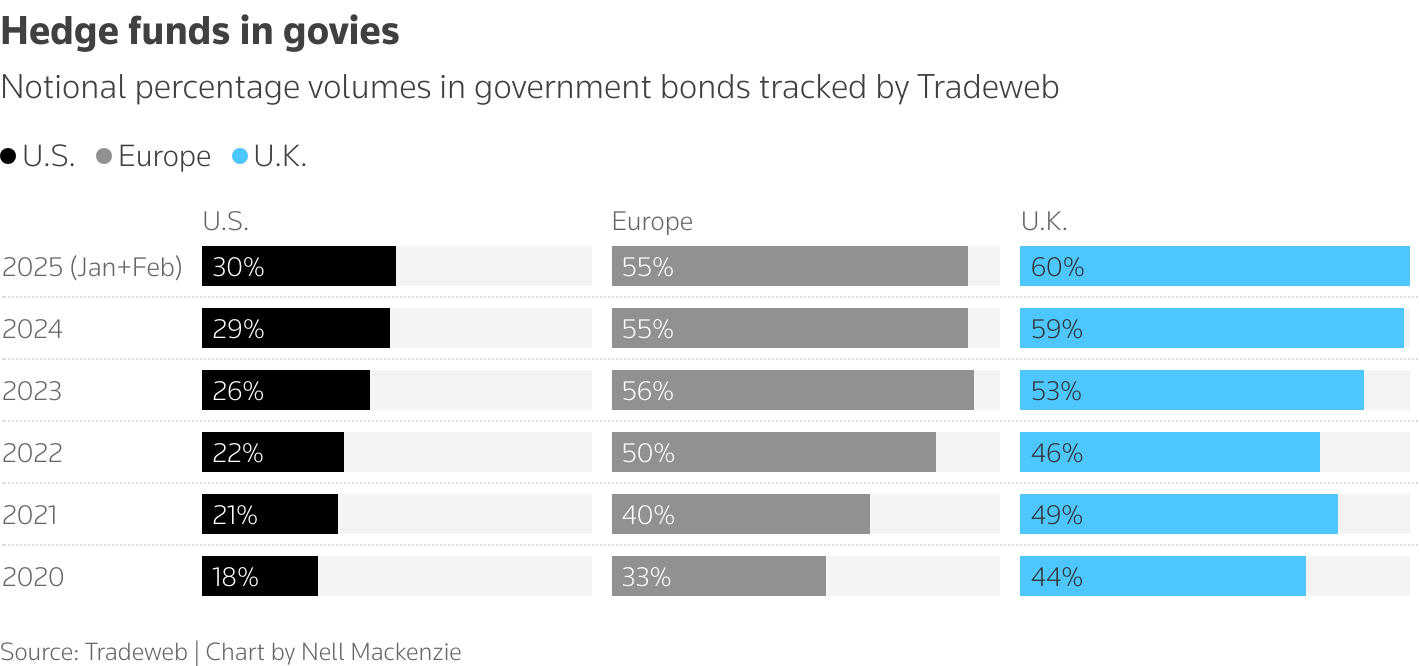

Các quỹ đầu cơ đang vay vốn để thực hiện nhiều chiến lược giao dịch xoay quanh trái phiếu chính phủ Anh kỳ hạn 10 năm. Theo dữ liệu từ nền tảng giao dịch điện tử Tradeweb, trong tháng Một và Hai, họ chiếm tới 60% khối lượng giao dịch trái phiếu chính phủ Anh, tăng so với mức khoảng 53% vào cuối năm 2023 và đạt mức cao nhất trong ít nhất năm năm qua.

Tỷ lệ giao dịch trái phiếu chính phủ của quỹ đầu cơ theo khu vực

"Thị trường lãi suất Anh đôi khi diễn biến khá hỗn loạn vì các quỹ đầu cơ lớn tác động mạnh, trong khi dòng tiền thực sự đổ vào thị trường này lại khá hạn chế so với quy mô của các quỹ đầu cơ," David Aspell, nhà quản lý danh mục cấp cao tại quỹ đầu cơ vĩ mô Mount Lucas Management cho biết.

Mặc dù thị trường trái phiếu chính phủ Anh có quy mô khoảng 2.5 nghìn tỷ bảng Anh (3.2 nghìn tỷ USD), vẫn nhỏ hơn nhiều so với thị trường trái phiếu chính phủ Mỹ trị giá 28 nghìn tỷ USD, nhưng biến động trên thị trường này vẫn có ảnh hưởng lớn đến chi phí vay của chính phủ cũng như điều kiện tín dụng đối với hộ gia đình và doanh nghiệp.

Những chiến lược giao dịch chủ chốt

Sự tham gia của các quỹ đầu cơ vào thị trường trái phiếu châu Âu đã tăng lên trong những năm gần đây. Mặc dù đôi khi khiến giới chức lo ngại, các quỹ đầu cơ cũng được cho là giúp cải thiện thanh khoản.

Tuy nhiên, các cơ quan quản lý tại Anh đang theo dõi chặt chẽ cách các quỹ đầu cơ sử dụng thị trường repo để định vị giao dịch trên thị trường trái phiếu. Repo (hợp đồng mua lại) là một hình thức vay ngắn hạn đóng vai trò quan trọng trong các giai đoạn thị trường căng thẳng.

Theo các nguồn tin của Reuters, những quỹ đầu cơ sử dụng repo và hoạt động tích cực trên thị trường trái phiếu chính phủ bao gồm Brevan Howard, Capula Investment Management, Millennium Management và Rokos Capital Management. Đây là các quỹ đầu tư vào nhiều loại tài sản tài chính khác nhau.

Capula, Brevan Howard, Millennium và Rokos với tổng tài sản quản lý lên tới 150 tỷ USD đã từ chối bình luận về vấn đề này.

Hiện tại, các quỹ đầu cơ đang tận dụng repo để thực hiện ba chiến lược giao dịch chính đối với gilts:

- Arbitrage giữa giá trái phiếu chính phủ kỳ hạn 10 năm và hợp đồng tương lai: Các nhà đầu cơ mua hợp đồng tương lai – hiện đang giao dịch với mức chênh lệch dương – đồng thời bán khống trái phiếu thực.

- Đặt cược vào lạm phát cao kéo dài: Bán khống trái phiếu chính phủ kỳ hạn 10 năm và mua vào trái phiếu chính phủ kỳ hạn hai năm.

- Xu hướng bán khống trái phiếu chính phủ: Các quỹ đầu tư theo xu hướng đã đặt cược vào việc giảm giá trái phiếu chính phủ kỳ hạn 10 năm trong bảy trên chín tuần gần đây, theo dữ liệu từ JPMorgan ngày 17/3.

Dù mỗi chiến lược chỉ chiếm một phần trong danh mục của từng quỹ đầu cơ, tác động tổng thể đang khiến giới chức lo ngại.

Ảnh hưởng đến thị trường repo và nguy cơ bất ổn

Các nguồn tin cho biết để tài trợ cho các vị thế trên thị trường giao dịch trái phiếu chính phủ Anh, quỹ đầu cơ đang sử dụng một phần lớn thanh khoản trên thị trường repo tại Anh – một mắt xích quan trọng trong hệ thống tài chính.

Jillien Flores, Giám đốc vận động chính sách tại Hiệp hội Quản lý Quỹ (MFA), cho rằng sự đa dạng của các bên tham gia giúp cải thiện thanh khoản và hiệu quả thị trường, đồng thời khẳng định: "Các quỹ đầu tư thay thế giúp giảm chi phí vay của chính phủ Anh thông qua sự tham gia của họ vào thị trường giao dịch trái phiếu chính phủ Anh."

Dữ liệu độc quyền từ S&P Global Markets cho Reuters cho thấy mức sử dụng repo đối với thị trường trái phiếu chính phủ Anh kỳ hạn 10 năm đã đạt mức cao nhất trong hơn một năm vào tháng Hai.

Thị trường repo cho phép chủ sở hữu trái phiếu tạm thời cho vay tài sản của mình để đổi lấy tiền mặt, đây là một hình thức vay nhanh và chi phí thấp. Thông thường, ngân hàng sẽ cho các quỹ đầu cơ, quỹ hưu trí và tập đoàn lớn vay trái phiếu.

BoE đã cảnh báo vào tháng Mười Một rằng việc quỹ đầu cơ chiếm tỷ trọng lớn trong thị trường repo có thể khiến các tổ chức khác thiếu nguồn tài trợ, đặc biệt là khi ngân hàng rút lui khỏi hoạt động cho vay trong thời kỳ thị trường căng thẳng.

Một trong những nhóm dễ tổn thương trước đợt bán tháo gilts là các quỹ hưu trí. Họ sử dụng thị trường repo để tài trợ cho các vị thế phòng hộ. Khi lợi suất trái phiếu chính phủ Anh tăng, hợp đồng phái sinh yêu cầu thêm tiền ký quỹ. Nếu thanh khoản repo bị thắt chặt, quỹ hưu trí có thể buộc phải bán tháo tài sản thanh khoản – bao gồm cả trái phiếu chính phủ – từ đó làm trầm trọng thêm đợt bán tháo.

Andy Hill, Giám đốc điều hành tại Hiệp hội Thị trường Vốn Quốc tế (ICMA), cảnh báo: "Một đợt bán tháo trên thị trường có thể bắt đầu từ đây. Nếu thanh khoản repo gặp trục trặc trong thời điểm biến động mạnh, ngân hàng có thể rút lui khỏi vai trò trung gian."

Hồi tháng Một, khi trái phiếu chính phủ Anh lao dốc, các quỹ hưu trí đã phải bổ sung 3 tỷ bảng Anh (3.9 tỷ USD) tiền ký quỹ, theo một bài đăng trên blog của BoE ngày 6 tháng Ba.

Để giảm thiểu rủi ro này, BoE đã phát triển một cơ chế thanh khoản mới dành cho các quỹ hưu trí và công ty bảo hiểm nắm giữ trái phiếu chính phủ Anh, nhưng điều kiện tham gia là họ phải sở hữu ít nhất 2 tỷ bảng Anh trái phiếu chính phủ Anh.

Ngày 26/3, khi Anh công bố dự báo tăng trưởng và vay nợ chính thức, sẽ là phép thử quan trọng đối với tâm lý thị trường.

James Athey, nhà quản lý trái phiếu tại Marlborough, cảnh báo rằng nếu các quỹ đầu cơ tháo chạy đồng loạt, thị trường có thể rơi vào tình trạng rối loạn: "Những cú sốc và biến động lớn có thể dẫn đến việc các vị thế bị thanh lý nhanh chóng, làm trầm trọng thêm vấn đề ổn định thị trường."

Reuters