Quên Sahm đi, đây mới là "cỗ máy dự báo suy thoái" đáng tin cậy nhất suốt gần một thế kỷ qua

Quỳnh Chi

Junior Editor

Chu kỳ kinh tế đang ở một thời điểm quan trọng, khi tác động của lãi suất cao đang thể hiện rõ ràng hơn qua nhiều mặt, từ thị trường lao động chậm lại, lạm phát giảm, đến niềm tin tiêu dùng và doanh nghiệp lung lay. Dù tỷ lệ lạm phát thấp là điều đáng mừng, câu hỏi then chốt vẫn là: liệu lãi suất có quá cao quá lâu, và điều này có gây tổn hại không thể cứu vãn cho nền kinh tế trong chu kỳ này? Bài viết sẽ bàn về việc vượt ngưỡng của quy tắc Sahm, và liệu Fed có thể điều phối một cuộc hạ cánh mềm, dùng công cụ chính sách tiền tệ để kéo lạm phát về mức mục tiêu mà không đẩy kinh tế vào suy thoái.

Trước khi xem xét liệu Fed có thể đạt mục tiêu này không, hãy nhìn lại nguồn gốc của tình trạng lạm phát gần đây.

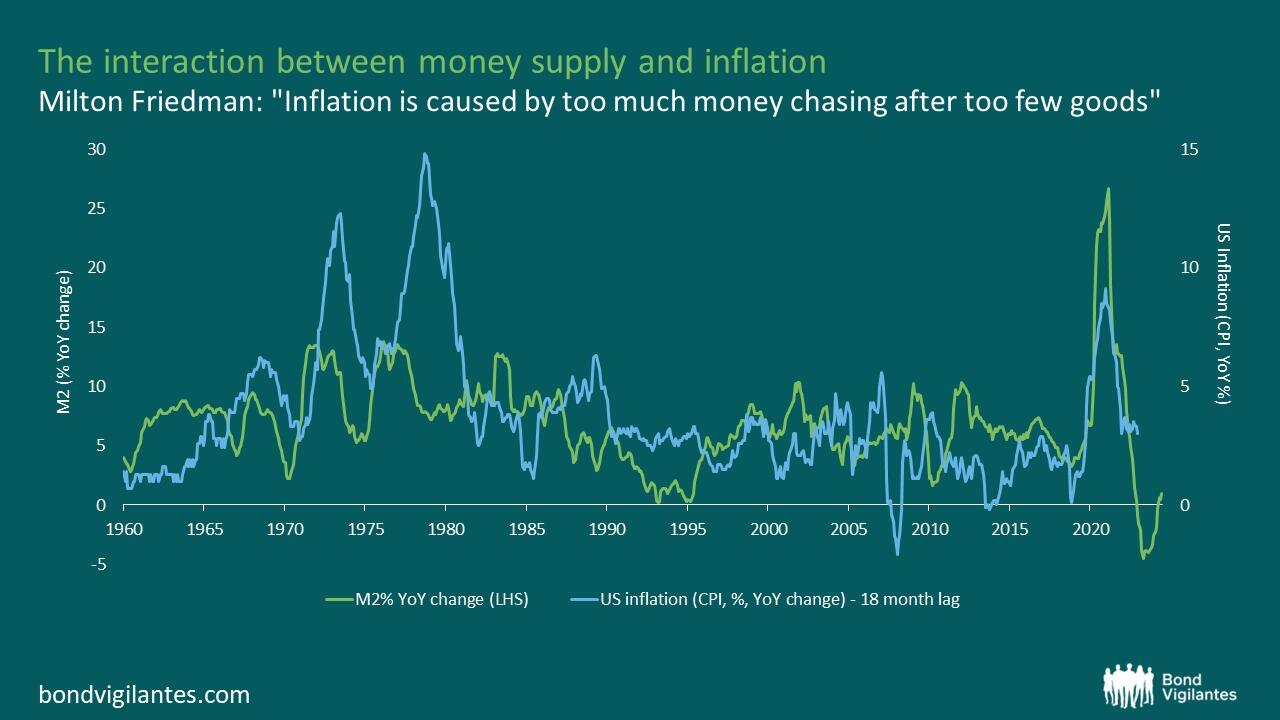

Lạm phát bùng nổ do bơm tiền hậu COVID và cuộc xâm lược Ukraine

Trong 10 năm sau Cuộc Khủng hoảng Tài chính toàn cầu và trước thời COVID-19, lạm phát Mỹ trung bình 1.8%/năm - gần sát mục tiêu 2% dài hạn của Fed. Sau đó, việc đóng cửa kinh tế do COVID-19 đã giảm áp lực lạm phát khi hoạt động kinh tế ngừng trệ. Ngay sau đó, sự kết hợp giữa chính sách tiền tệ nới lỏng (các NHTW hạ đáng kể lãi suất và thực hiện nới lỏng định lượng) và chính sách tài khóa mở rộng (chính phủ áp dụng nhiều biện pháp hỗ trợ người tiêu dùng và doanh nghiệp vượt qua môi trường kinh tế khó khăn) đã bơm một lượng tiền khổng lồ vào nền kinh tế. Điều này thể hiện rõ qua biến động cung tiền (M2) của Fed trong biểu đồ dưới đây, được so sánh với biến động lạm phát Mỹ (CPI) sau 18 tháng. Dù đây không phải mối tương quan hoàn hảo, phần vì khoảng thời gian 18 tháng không được chọn theo phương pháp khoa học cụ thể, nhưng ta vẫn có thể thấy mối liên hệ rõ ràng.

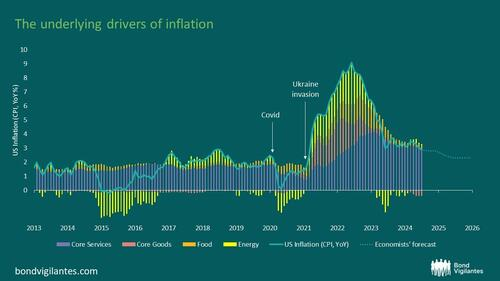

Bên cạnh đó, cuộc xâm lược Ukraine của Nga cũng tạo thêm áp lực lạm phát từ phía cung. Điều này thể hiện rõ nhất ở chi phí năng lượng, với giá các mặt hàng như dầu và khí đốt tự nhiên tăng vọt. Tuy nhiên, tình trạng này cũng lan sang các lĩnh vực khác như thực phẩm, vốn chiếm 30% nguồn cung lúa mì và lúa mạch toàn cầu trước cuộc xâm lược, cùng nhiều mặt hàng thiết yếu khác. Biểu đồ dưới đây thể hiện chi tiết tỷ lệ lạm phát từ đầu năm 2013 và phân tích các thành phần góp phần vào mỗi chỉ số lạm phát. Mặc dù lạm phát đã giảm đáng kể so với đỉnh điểm vào tháng 6/2022, đáng chú ý là lạm phát dịch vụ, vốn thường rất ổn định, vẫn duy trì ở mức tương đối cao.

Liệu Fed có thể điều hướng thành công phần còn lại của hành trình kiểm soát lạm phát?

Hiện vẫn còn quá sớm để kết luận. Từ khi Fed bắt đầu chu kỳ thắt chặt chính sách tiền tệ (tức tăng lãi suất), thị trường vẫn đang cân nhắc liệu Fed có thể đưa lạm phát về mức mục tiêu mà không ảnh hưởng nhiều đến tăng trưởng kinh tế - còn gọi là "hạ cánh mềm". Ngược lại, "hạ cánh cứng" xảy ra khi NHTW duy trì chính sách tiền tệ quá thắt chặt (về mức độ hoặc thời gian), dẫn đến tác động lớn lên tăng trưởng kinh tế, thậm chí gây suy thoái.

Đầu tháng 8, việc công bố các số liệu kinh tế yếu kém và sự sụt giảm thị trường sau đó, cùng với sự phục hồi sau đó, là bằng chứng cho thấy cuộc tranh luận này vẫn tiếp diễn. Hiện thị trường đang định giá lãi suất Mỹ sẽ giảm 1% vào cuối năm nay. Với chỉ còn 3 cuộc họp (không tính trường hợp đặc biệt) để Fed có thể hạ lãi suất, điều này đồng nghĩa thị trường kỳ vọng một đợt "cắt giảm kép" trong ít nhất một cuộc họp tới. Thị trường trái phiếu đang gửi một tín hiệu đáng lo ngại: Fed có thể đã "siết van" quá chặt, quá lâu. Kỳ vọng về đợt cắt giảm lãi suất mạnh tay - một động thái hiếm gặp của Fed - cho thấy nhà đầu tư đang 'đánh cược' rằng NHTW sẽ phải gấp rút sửa sai chính sách tiền tệ bị thắt chặt quá mức. Giờ đây khi quy tắc Sahm đã bị phá vỡ, có lẽ đây là một nhận định hợp lý.

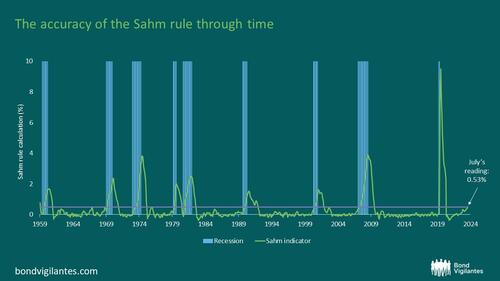

Chỉ báo suy thoái quy tắc Sahm: Chúng ta đã đạt đến độ cao ổn định

Quy tắc Sahm ban đầu được phát triển để báo hiệu thời điểm cần hỗ trợ tài chính cho người dân khi có dấu hiệu suy thoái, nay đã trở thành một chỉ báo kinh tế theo thời gian thực. Chỉ báo này cảnh báo suy thoái khi đường MA 3 tháng của tỷ lệ thất nghiệp quốc gia vượt quá 0.5% so với mức thấp nhất trong 12 tháng trước. Độ chính xác của quy tắc này rất ấn tượng, như biểu đồ sau cho thấy: trong thời kỳ hậu Thế chiến II, mỗi lần chỉ báo vượt 0.5%, nền kinh tế Mỹ đều rơi vào (hoặc sắp rơi vào) suy thoái.

Như biểu đồ trên cho thấy, báo cáo thất nghiệp tháng 7 đã đẩy chỉ số Sahm vượt qua ngưỡng quan trọng 0.5%, dù chỉ nhích nhẹ, báo hiệu nền kinh tế Mỹ có thể đang rơi vào suy thoái.

Pascal Michaillat và Emmanuel Saez từ Đại học California đã phát triển một chỉ báo suy thoái mới, có thể coi là phiên bản nâng cấp của quy tắc Sahm, kết hợp cả tỷ lệ việc làm còn trống và dữ liệu thất nghiệp. Chỉ báo này trung bình phát hiện suy thoái sau 1.4 tháng (so với 2.6 tháng của quy tắc Sahm) và đã xác định chính xác tất cả các đợt suy thoái kể từ năm 1930 (trong khi quy tắc Sahm chỉ đáng tin cậy từ năm 1960). Nói đơn giản, khi chỉ báo này đạt 0.3, một cuộc suy thoái có thể đã bắt đầu, và khi đạt 0.8, suy thoái chắc chắn đã diễn ra.

Sau số liệu thất nghiệp tháng 7, chỉ báo đạt mức 0.5, cho thấy xác suất 40% nền kinh tế Mỹ đang suy thoái. Thậm chí, Michaillat và Saez còn cho rằng suy thoái có thể đã bắt đầu từ tháng 3.

Tuy nhiên, không phải tất cả đều là tiêu cực cho kinh tế Mỹ. Claudia Sahm gần đây đã tham gia podcast 'Odd Lots' của Bloomberg để thảo luận về dữ liệu việc làm mới nhất. Sahm phân tích lý do tại sao lần vượt ngưỡng này của quy tắc có thể khác trước, đặc biệt khi tỷ lệ thất nghiệp tăng chủ yếu do nguồn cung lao động tăng (thay vì số việc làm giảm mạnh), và các chỉ số kinh tế khác vẫn ổn định. Tuy nhiên, Sahm cũng nhấn mạnh xu hướng giảm đáng lo ngại trong nhu cầu lao động và lý do tại sao đây có thể là thời điểm thích hợp để Fed bắt đầu nới lỏng chính sách tiền tệ.

Giai đoạn hạ cánh đã bắt đầu, mọi ánh mắt đổ dồn vào dữ liệu lao động sắp tới và phản ứng của Fed

Kết luận, mọi thứ tương đối đơn giản sau Cuộc Khủng hoảng Tài chính toàn cầu, khi lạm phát phần lớn dao động quanh mức mục tiêu của Fed, nhưng COVID-19 và cuộc xâm lược Ukraine của Nga đã thay đổi tất cả. Tiền được bơm ồ ạt vào nền kinh tế để giảm thiểu tác động của các đợt phong tỏa đối với người tiêu dùng và doanh nghiệp, và lạm phát tăng theo các chính sách mở rộng này. Kéo lạm phát về mức ổn định mà không gây suy thoái kinh tế là một thách thức lớn, và thời gian sẽ cho thấy liệu Fed có thể làm được điều này hay không. Giới chuyên gia đang đau đầu với một câu hỏi lớn: Liệu lịch sử có lặp lại? Một bên là quy tắc Sahm - "nhà tiên tri suy thoái" đã rung chuông cảnh báo. Bên kia là những dấu hiệu cho thấy "lần này có thể khác". Cuộc tranh luận này đang sôi sục và chưa có hồi kết. Dữ liệu thị trường lao động sắp tới sẽ tiếp tục ảnh hưởng đến cuộc thảo luận này. Thời gian sẽ cho thấy liệu Fed đã thắt chặt chính sách quá lâu, hay vẫn có thể đạt được một cuộc "hạ cánh mềm". Cho đến lúc đó, xin hãy thắt chặt dây an toàn, nhiều biến động có thể sẽ xảy ra trong những tháng tới.

ZeroHedge