Phân kỳ chính sách tiền tệ khiến JPY tiếp tục sụt giảm

Nguyễn Thanh Thùy Dung

Junior Analyst

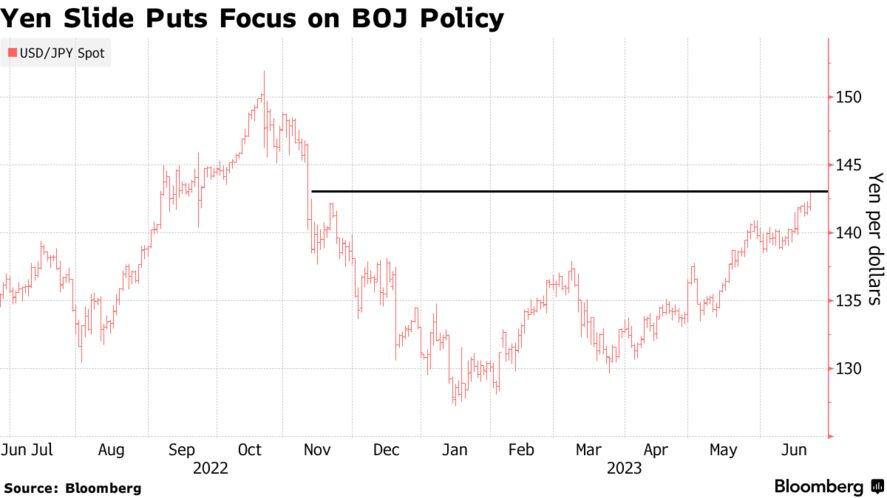

Đồng Yên đã trượt xuống mức yếu nhất trong năm nay.

Đồng tiền của Nhật Bản đã giảm mạnh vào thứ Năm, thấp hơn so với tất cả các đồng tiền trong nhóm G-10. USD/JPY đã chạm mức hơn 143, lần đầu tiên kể từ tháng 11 và chạm mức thấp nhất so với đồng CHF theo dữ liệu của Bloomberg. EUR/JPY đã chạm mức cao nhất được ghi nhận lần cuối vào năm 2008.

Đà trượt dốc gây ra bởi sự phân kỳ ngày càng sâu sắc giữa chính sách tiền tệ nới lỏng của Nhật Bản và những nỗ lực thắt chặt của nhiều quốc gia khác để kiềm chế lạm phát.

Marc Chandler, giám đốc chiến lược thị trường tại Bannockburn Global, cho biết: “Động lực cơ bản khiến đồng Yên yếu đi là sự khác biệt về lãi suất”.

Vào thứ Năm, Ngân hàng Trung ương Anh đã khiến thị trường ngạc nhiên với mức tăng 0.5 điểm phần trăm và Chủ tịch Cục Dự trữ Liên bang Jerome Powell đã báo hiệu trong tuần này rằng họ dự kiến sẽ tăng lãi suất hơn nữa trong năm nay. Tuy nhiên, Ngân hàng Nhật Bản đã giữ nguyên chính sách tiền tệ nới lỏng trong tháng này, và dự kiến sẽ lặp lại vào tháng Bảy và sau đó là tháng Chín.

Các nhà hoạch định chính sách Nhật Bản đã lên tiếng lo ngại về sự ổn định của JPY so với các đối tác thương mại lớn. Điều đó đặt ra câu hỏi liệu họ có thể chọn can thiệp vào thị trường ngoại hối để hỗ trợ đồng tiền của mình như đã làm vào cuối năm ngoái khi đồng Yên chạm mức 151.95 đổi 1 USD. Nhật Bản đã chi một khoản 6.3 nghìn tỷ JPY (44 tỷ USD) trong tháng 10 để chống lại đà trượt dốc.

Các nhà giao dịch coi cuộc họp tháng 9 của BOJ là một sự kiện rủi ro tiềm ẩn. Bằng chứng là thước đo mức độ biến động của JPY trong 3 tháng đang tăng lên so với kỳ hạn 1 tháng.

Alan Ruskin cho biết các ngân hàng trung ương lớn, bao gồm Fed, ECB và BoE đã nhất quán đưa ra thông điệp rằng lãi suất vẫn chưa đủ cao để đạt được mục tiêu lạm phát, do thị trường lao động phục hồi quá nóng

Bloomberg