Nhà đầu tư đặt cược lớn vào lợi suất trái phiếu chính phủ Mỹ tăng cao

Huyền Trần

Junior Analyst

Lợi suất trái phiếu chính phủ Mỹ tiếp tục tăng do dữ liệu lao động mạnh và áp lực bán khống gia tăng, trong khi kỳ vọng cắt giảm lãi suất của Fed dần suy yếu.

Lợi suất trái phiếu chính phủ Mỹ tiếp tục tăng sau báo cáo việc làm tuần trước cho thấy thị trường lao động vẫn vững vàng, trong khi tăng trưởng tiền lương tháng 1 vượt kỳ vọng. Dữ liệu này, cùng với các điều chỉnh tăng cho hai tháng trước đã củng cố quan điểm rằng Cục Dự trữ Liên bang (Fed) sẽ duy trì thái độ thận trọng trong việc cắt giảm lãi suất.

Khối lượng mở – chỉ báo về vị thế giao dịch mới – đã tăng mạnh vào phiên thứ Sáu và tiếp tục leo thang vào thứ Hai, cho thấy áp lực bán khống là động lực chính đẩy lợi suất tăng. Trái phiếu chính phủ tiếp tục suy yếu vào thứ Ba, đẩy lợi suất trái phiếu chính phủ kỳ hạn 10 năm lên gần 4.55%, sau khi Chủ tịch Fed Jerome Powell nhấn mạnh trong phiên điều trần trước Thượng viện rằng ngân hàng trung ương “không cần vội vàng điều chỉnh chính sách.”

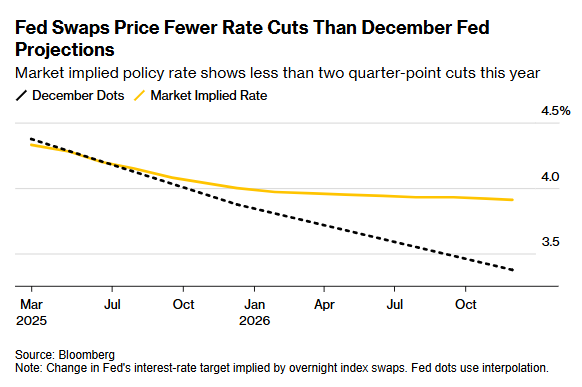

Fed ít cắt giảm lãi suất hơn so với dự báo vào tháng 12

Báo cáo lạm phát công bố vào thứ Tư dự kiến cho thấy giá tiêu dùng cơ bản không bao gồm thực phẩm và năng lượng đã tăng 3.1% trong 12 tháng tính đến tháng 1. Dù mức tăng này thấp hơn kỳ trước, nhưng vẫn cao hơn mục tiêu của Fed, có thể tiếp tục gây áp lực lên lợi suất và làm giảm kỳ vọng về việc cắt giảm lãi suất.

Nhà đầu tư trái phiếu đối mặt áp lực từ lạm phát và phát hành nợ

Thị trường đang hướng sự chú ý đến kế hoạch phát hành khoảng 67 tỷ USD trái phiếu chính phủ Mỹ kỳ hạn 10 và 30 năm vào thứ Tư và thứ Năm, một yếu tố có thể tác động đáng kể đến diễn biến lợi suất.

Tháng trước, dữ liệu lạm phát thấp hơn kỳ vọng đã thúc đẩy đà phục hồi của trái phiếu chính phủ. Tuy nhiên, kể từ đó, lo ngại ngày càng gia tăng về việc chính sách thuế quan của Tổng thống Donald Trump và căng thẳng thương mại leo thang có thể đẩy lạm phát lên cao trong những tháng tới, qua đó hạn chế dư địa phục hồi của thị trường trái phiếu.

Phần lớn các vị thế bán khống mới tập trung vào khu vực giữa của đường cong lợi suất trái phiếu chính phủ. Khối lượng mở đối với hợp đồng tương lai kỳ hạn 5 năm đã tăng tổng cộng 2.8 triệu USD trên mỗi điểm rủi ro chỉ trong hai phiên thứ Sáu và thứ Hai. Thị trường swaps hiện đang định giá chưa đầy hai đợt cắt giảm lãi suất 25 bps của Fed trong chu kỳ chính sách này, với lần cắt giảm đầu tiên được dự báo diễn ra vào cuộc họp tháng 9.

Chiến lược gia David Bieber của Citigroup nhận định trong báo cáo ngày thứ Hai rằng các điều chỉnh số liệu bảng lương gần đây đã thúc đẩy làn sóng gia tăng vị thế bán khống ở khu vực giữa của đường cong lợi suất.

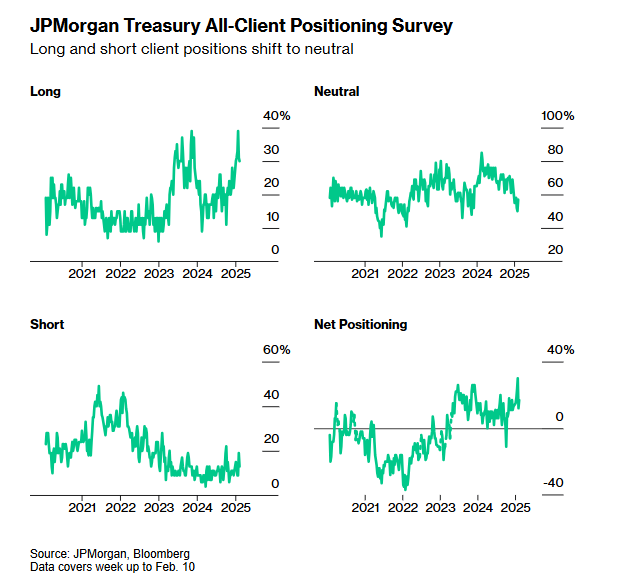

Trên thị trường giao ngay, khảo sát khách hàng của JPMorgan công bố hôm thứ Ba cho thấy tâm lý thị trường đang dần chuyển sang trạng thái trung lập trong tuần trước ngày 10/2, khi cả vị thế mua và bán đều thu hẹp.

Khảo sát toàn bộ khách hàng của JPMorgan Treasury

Diễn biến mới nhất về vị thế giao dịch trên thị trường lãi suất

Trong tuần trước ngày 10/2, vị thế bán giảm mạnh nhất, với mức giảm 6 điểm phần trăm khi nhà đầu tư trở nên thận trọng hơn. Vị thế mua cũng giảm nhẹ 1 điểm phần trăm so với tuần trước đó.

Quyền chọn trái phiếu chính phủ: Xu hướng phòng vệ rủi ro dần trung lập

Hoạt động phòng vệ rủi ro trên thị trường quyền chọn trái phiếu chính phủ đã dần trở lại trạng thái trung lập sau khi phí quyền chọn bán ở kỳ hạn dài tăng mạnh vào tuần trước. Các giao dịch gần đây tập trung vào chiến lược bán khống biến động, trong đó đáng chú ý là một giao dịch bán straddle trị giá 10 triệu USD đối với quyền chọn kỳ hạn 10 năm đáo hạn vào tháng 3, với kỳ vọng lợi suất duy trì quanh mức 4.45%.

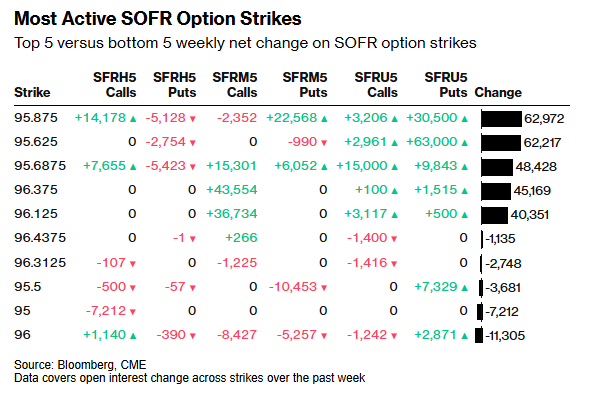

Quyền chọn SOFR: Giao dịch sôi động ở kỳ hạn tháng 9/2025

Khối lượng mở tăng mạnh trên nhiều mức giá quyền chọn đáo hạn tháng 9/2025 trong tuần qua. Một giao dịch nổi bật góp phần gia tăng rủi ro trên ba mức giá là quyền chọn bán butterfly SOFR tháng 9/2025 tại các mức 95.875/95.625/95.375, được mua với giá 9 tick vào thứ Sáu. Ngoài ra, mức giá 95.6875 cũng ghi nhận khối lượng giao dịch đáng kể, với sự tham gia của người mua vào quyền chọn spread giữa quyền chọn mua tháng 6/2025 tại mức 95.6875 và 97.00.

Quyền chọn SOFR hoạt động mạnh nhất

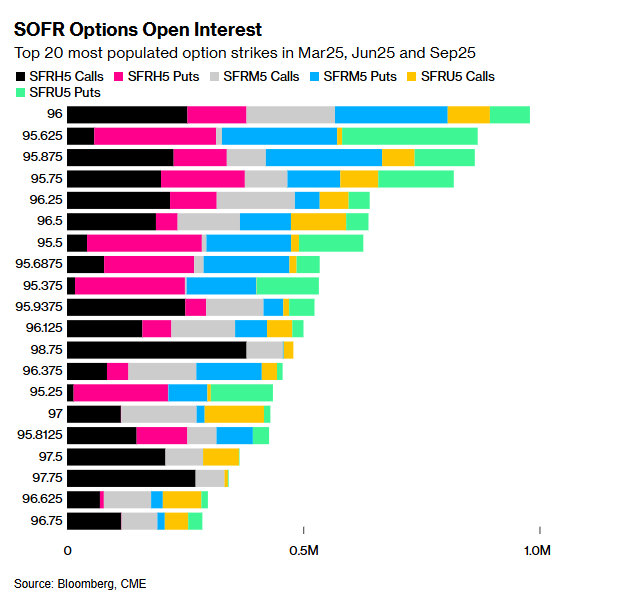

Trong nhóm quyền chọn SOFR có kỳ hạn đến tháng 9/2025, mức giá tập trung nhiều hợp đồng nhất vẫn là 96.00, dù có dấu hiệu thanh lý một phần tại ngưỡng này trong tuần qua. Mức giá này tiếp tục ghi nhận lượng lớn quyền chọn mua tháng 3/2025 và quyền chọn bán tháng 6/2025. Đứng thứ hai về số lượng hợp đồng hiện là mức 95.625, chủ yếu nhờ giao dịch butterfly SOFR tháng 9/2025 tại các mức 95.875/95.625/95.375 trong tuần qua.

Top 20 quyền chọn có giá trị cao nhất trong tháng 3, tháng 6 và tháng 9

Dữ liệu từ CFTC tính đến ngày 4/2 cho thấy các quỹ phòng hộ tiếp tục gia tăng vị thế bán khống hợp đồng tương lai trái phiếu chính phủ, với tổng số lượng tương đương khoảng 241,000 hợp đồng kỳ hạn 10 năm. Trước đó một tuần, con số này đã tăng thêm 251,000 hợp đồng.

Phân khúc ghi nhận lượng bán khống lớn nhất là hợp đồng kỳ hạn 5 năm, với mức tăng khoảng 12.8 triệu USD/DV01 trong vị thế tiêu cực của các quỹ phòng hộ. Ngược lại, các nhà quản lý tài sản gần như không thay đổi chiến lược trong tuần qua, vẫn duy trì trạng thái mua ròng khoảng 8.7 triệu hợp đồng tương lai trái phiếu chính phủ kỳ hạn 10 năm.

Bloomberg