Liệu cuộc đánh cược vào việc cắt giảm lãi suất có vượt qua được Fed?

Đặng Thùy Linh

Junior Analyst

Việc thị trường trái phiếu đặt cược táo bạo vào khả năng cắt giảm lãi suất của Mỹ đang gặp thử thách lớn nhất từ trước đến nay.

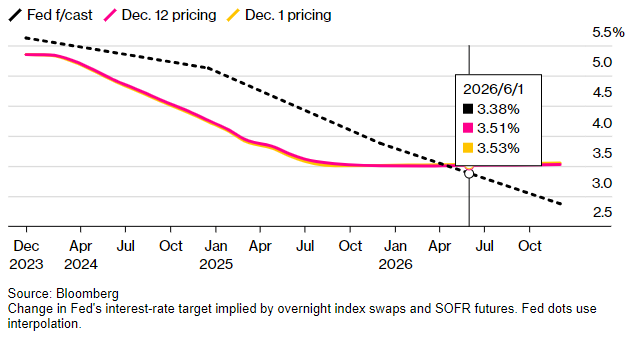

Sau khi đặt cược rằng Fed sẽ hạ lãi suất hơn 100 điểm cơ bản vào năm 2024, các nhà đầu tư đang hồi hộp chờ Chủ tịch Powell phát biểu hôm thứ Tư và xem biểu đồ dot-plot sẽ vạch ra con đường như thế nào cho chính sách tiền tệ của Mỹ.

Trong khi một số nhà giao dịch hạ thấp kỳ vọng của họ về việc cắt giảm sau báo cáo lạm phát vào thứ Ba và một số người hiện trung lập hơn so với vài tuần trước, thì thị trường vẫn đặt cược rất nhiều rằng Fed sẽ xoay trục. Nếu thông điệp là lãi suất cao hơn trong thời gian dài hơn, thì cú cược đó có thể thất bại và sẽ khiến toàn thị trường chao đảo.

“Nếu chúng ta nhận được thông báo từ Fed rằng thời điểm cắt giảm lãi suất sẽ thay đổi, nhưng có thể có ba hoặc bốn lần cắt giảm trong vòng 18 tháng tới, thị trường có thể chấp nhận được vấn đề đó”, theo David Lebovitz, chiến lược gia thị trường toàn cầu tại JPMorgan. “Điều sẽ khiến thị trường khó chấp nhận được là Fed sẽ không thực hiện được ba hoặc bốn lần cắt giảm đó và phát đi thông điệp diều hâu.

Hợp đồng hoán đổi của Fed ổn định sau dữ liệu CPI tháng 11

Giá trị hợp đồng hoán đổi giảm 108 bp vào cuối năm 2024, giảm 25bps lần đầu tiên vào tháng 5. Các nhà giao dịch trong tuần này đều đang nắm vị thế Long, mặc dù có 1 vài dấu hiệu của việc thanh lý vị thế.

Lợi suất TPCP 2 năm giao dịch ở mức thấp nhất là 4.63% vào thứ Ba, trước khi đảo chiều đạt 4.73%, tăng khoảng 2bps trong ngày.

Thị trường nhìn chung khá rụt rè trước ngày quan trọng. Trước đó trong phiên giao dịch tại Mỹ, dữ liệu CPI lõi, không bao gồm chi phí thực phẩm và năng lượng, đã tăng 0.3% sau khi tăng 0.2% trong tháng 10. Con số hàng năm đã tăng 4% trong tháng thứ hai.

Lợi suất TPCP Mỹ dài hạn giảm nhẹ sau khi có lực cầu tại phiên đấu thầu trái phiếu kỳ hạn 30 năm, làm giảm bớt một số lo lắng về khả năng thị trường hấp thụ nguồn cung nợ công đang phình to. Lợi suất TPCP giảm nhẹ, khi các nhà giao dịch điều chỉnh lại dự báo quy mô cắt giảm lãi suất của Fed vào năm tới khi chỉ số giá tiêu dùng cho thấy áp lực lạm phát vẫn dai dẳng.

Lợi suất trái phiếu kho bạc kỳ hạn 10 năm đã giảm 3 điểm cơ bản ở mức 4.20% và lợi suất trái phiếu kỳ hạn 30 năm giảm khoảng 2 điểm cơ bản ở mức 4.30% vào cuối ngày.

Lợi suất TPCP kỳ hạn 30 năm giao dịch quanh 4.344%, thấp hơn mức lợi suất tiền phát hành (when-issued) là 4.347%. Tỷ lệ Bid-to-cover tăng từ mức 2.24 lên 2.43 trong tại phiên đấu thầu tháng 11. Phiên đấu thầu cho thấy sự cải thiện đáng hoan nghênh so với cuộc đấu thầu vào tháng trước vốn cho thấy nhu cầu rất kém. Đây cũng là một sự cải thiện so với các cuộc đấu thầu vào thứ Hai của các TPCP khác.

Bất chấp sự biến động về lãi suất, nhiều nhà đầu tư nhận thấy lợi suất vẫn hấp dẫn do vẫn ở mức rất cao, đặc biệt với niềm tin mãnh liệt rằng chu kỳ thắt chặt lớn nhất trong nhiều thập kỷ của Fed có thể đã kết thúc.

Rob Waldner, người đứng đầu viện nghiên cứu vĩ mô tại Invesco vào hôm thứ Ba đã phát biểu rằng: “Chúng tôi thực sự đang đi theo lộ trình của Fed về việc cắt giảm chậm hoặc cắt giảm nhanh vào năm tới. Và cả hai đều có lợi cho trái phiếu. Chúng tôi nghĩ rằng chúng ta đang ở trong một môi trường tăng trưởng chậm, giảm phát.”

Bloomberg