Lạm phát sẽ cách mục tiêu của Fed bao xa?

Tin Tức Tổng Hợp

feeder

Hai chỉ số đo lường lạm phát của Mỹ sắp công bố vào thứ Năm (PPI và core PPI) và thứ Sáu (CPI và core CPI) tuần tới có ý nghĩa lớn hơn kể từ khi Cục Dự trữ Liên bang thực hiện thay đổi chính sách vào tháng trước, tuyên bố sẽ chấp nhận các giai đoạn giá tăng nhanh hơn.

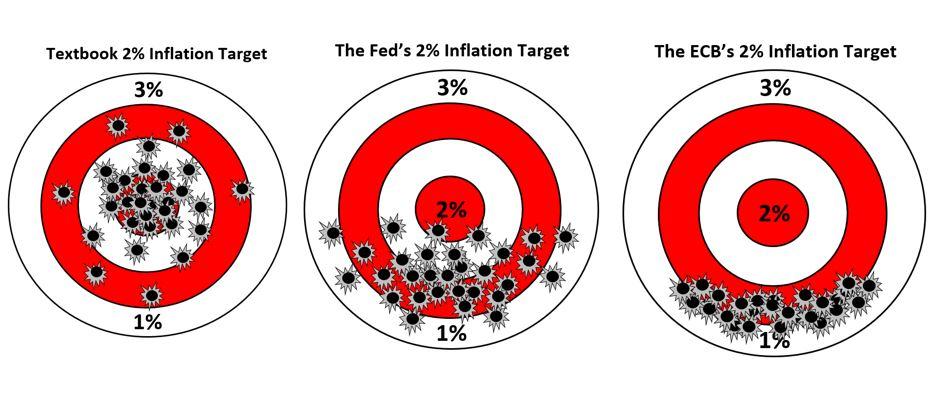

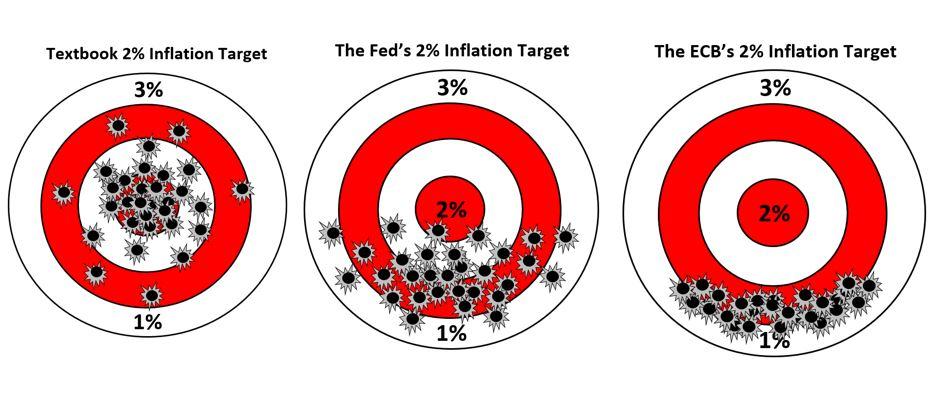

Cả hai chỉ số dự kiến vẫn còn một khoảng cách xa so với mục tiêu 2% của Fed sau khi nhu cầu hàng hóa bị kìm hãm khiến lạm phát bị suy giảm trong thời kỳ đại dịch coronavirus cao điểm.

Cái gọi là giá tiêu dùng lõi (core CPI), một đo lường cơ bản loại bỏ các mặt hàng không bền như thực phẩm và năng lượng, dự kiến sẽ tăng 0.3% so với tháng trước, sau mức tăng 0.6% trong tháng Bảy - mức tăng mạnh nhất trong gần ba thập kỷ. Con số quy đổi theo năm dự kiến là 1.7%.

Chỉ số giá sản xuất (PPI), thước đo mức tăng giá bán buôn, dự kiến sẽ tăng 0.2% trong tháng 8 so với tháng trước, nhưng giảm 0.4% so với cùng kỳ năm ngoái.

Một số nhà phân tích cho rằng Fed đã làm tất cả những gì có thể để thúc đẩy giá cả. Richard Flynn, Giám đốc điều hành Charles Schwab của Vương quốc Anh cho biết cần phải có thêm khoản cứu trợ tài chính từ Quốc hội, đề cập đến việc các nhà lập pháp chưa đồng ý về một gói hỗ trợ sau khi một số nội dung chính của gói hỗ trợ cũ hết hạn vào tháng Bảy.

Ông nói: “Kích thích tài khóa sẽ có tác dụng ngay lập tức trong việc thúc đẩy tăng trưởng, việc làm và lạm phát.”