Lạm phát dịch vụ lõi tăng mạnh báo hiệu cho các đợt tăng lãi suất tiếp theo

Lê Nhật Thanh

Junior Analyst

Chỉ số CPI lõi mạnh mẽ của tháng Hai cho thấy lạm phát sẽ còn tiếp diễn và khó để thị trường hiện tại định giá việc cắt giảm lãi suất vào cuối năm nay.

Sự phục hồi của lạm phát dịch vụ lõi - được thúc đẩy bởi giá thuê nhà - cho thấy rằng thị trường lao động thắt chặt đang khiến áp lực lạm phát trong lĩnh vực này gia tăng. Báo cáo CPI cũng báo hiệu rủi ro PCE lõi tháng Hai - thước đo chính của Fed, công bố vào ngày 31 tháng 3 - có thể sẽ tăng tốc. Nhìn chung, Fed sẽ tăng lãi suất ít nhất 25 điểm cơ bản tại cuộc họp ngày 21-22/3 và giữ lãi suất cuối cùng ở mức 5.25% trong phần còn lại của năm 2023.

- CPI toàn phần tháng Hai tăng 0.4% (tháng trước tăng 0.5%) và CPI lõi tăng 0.5% so với tháng trước (tháng trước tăng 0.4%). CPI toàn phần và CPI lõi lần lượt tăng 6.0% và 5.5% so với cùng kỳ — lần lượt giảm từ mức 6.4% và 5.6% trong tháng 1.

- Số liệu CPI lõi mạnh là tin xấu đối với thước đo PCE của Fed. PCE lõi có thể tăng lên 4.8% YoY từ 4.7% trong tháng 2, cả hai đều cao hơn nhiều so với mục tiêu 2%. Ta vẫn sẽ cần báo cáo PPI tháng 2 - được công bố vào ngày 15 tháng 3 - để có được suy đoán chắc chắn hơn về PCE lõi.

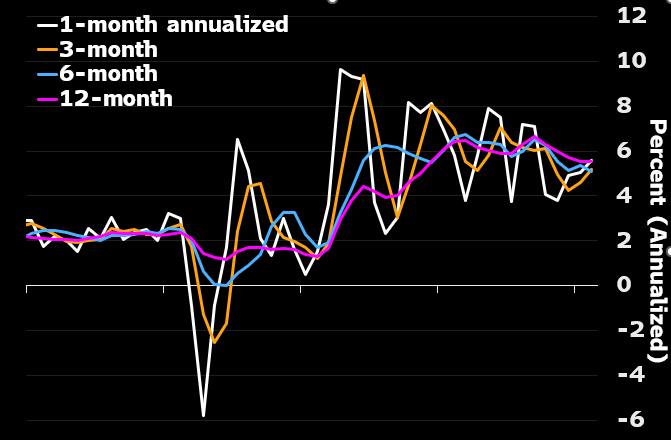

- Trên cơ sở so sánh trong khoảng thời gian 1 tháng, 3 tháng hoặc 6 tháng so với cùng kỳ năm trước, CPI toàn phần của tháng 2 lần lượt ở mức 4.5%, 4.2% và 4.3%, với hai mức so sánh 3 và 6 tháng tăng cao hơn so với tháng trước. Mặt khác, CPI lõi tăng lần lượt ở mức 5.6%, 5.2% và 5.1%.

- Giá năng lượng giảm 0.6% đã khiến CPI toàn phần MoM giảm 4bp. Giá xăng và điện tăng được bù trù bởi giá khí đốt tự nhiên giảm mạnh.

- Có một vài tin tốt trong báo cáo: Chỉ số hàng hóa lõi không tăng (so với 0.1% trước đó) và giá ô tô đã qua sử dụng giảm – một điều khá ngạc nhiên, vì chỉ số ô tô đã qua sử dụng Manheim tăng. Giá ô tô đã qua sử dụng sẽ tăng trong những tháng tới, do nhu cầu tồn đọng sẽ gây áp lực lên giá.

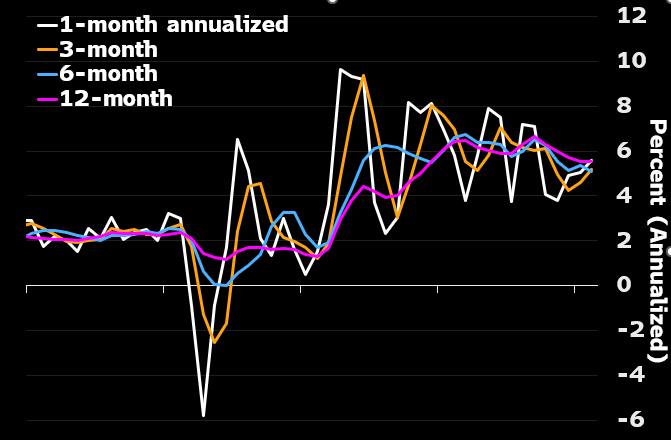

- Bất kể tin tốt nào về hàng tiêu dùng đều bị lu mờ khi chỉ số dịch vụ lõi tăng tới 0.6% (so với 0.5% trước đó). Trên cơ sở so sánh trong khoảng thời gian 1 tháng, 3 tháng hoặc 6 tháng so với cùng kỳ năm trước, tỷ lệ này lần lượt là 7.7%, 7.3% và 7.3%. Đây là mức tăng rõ ràng so với các mức 6.7%, 6.8% và 7.3% của tháng trước.

- Giá thuê nhà tăng cao cũng góp phần làm tăng lạm phát dịch vụ lõi. Mô hình Bloomberg dự đoán giá thuê sẽ bắt đầu chậm lại đáng kể vào khoảng giữa năm 2023 nhưng vẫn sẽ ở mức khoảng 6% cuối năm nay - gần gấp đôi so với thời điểm trước Covid. Đến cuối năm 2024, lạm phát thuê nha sẽ giảm về vùng 3%. Trong hai năm tới, việc giá thuê nhà giảm sẽ khiến CPI toàn phần giảm khoảng 1.5 điểm phần trăm và CPI lõi giảm khoảng 1.8 điểm phần trăm.

Kết luận: Báo cáo CPI tháng 2 cho thấy lạm phát sẽ không biến mất nhanh chóng và Fed vẫn cần phải tiếp tục tăng lãi suất. Fed sẽ cần tăng 25bp trong cuộc họp tháng 3, sau đó lãi suất sẽ đạt đỉnh tại 5.25% Ngay cả khi tình trạng hỗn loạn của SVB khiến Fed phải tạm dừng tăng lãi suất tại cuộc họp sắp tới, điều không nằm trong kịch bản cơ sở của Bloomberg, đó cũng là một thay đổi trong chiến thuật. Chiến lược vẫn sẽ là giữ lãi suất cao trong thời gian dài hơn ít nhất là trong năm nay, thay vì cắt giảm mạnh như thị trường hiện đang định giá.

Bloomberg