Lãi suất vay mua nhà: Bài toán hóc búa cho Fed và ngành bất động sản

Ngọc Lan

Junior Editor

Một bí ẩn đang dần hé lộ trên thị trường bất động sản - lãi suất vay mua nhà đã sụt giảm mạnh mẽ, chạm ngưỡng thấp nhất kể từ đầu năm 2023, nhưng những người có ý định mua nhà dường như vẫn thờ ơ trước tin vui này. Có thể đây chỉ là vấn đề thời điểm, khi lãi suất giảm vào mùa ít giao dịch, cộng thêm tâm lý lo ngại trước cuộc bầu cử khiến người mua càng thêm e dè. Tuy nhiên, diễn biến bất thường của lãi suất vay mua nhà trong những năm gần đây cũng có thể báo hiệu một điều gì đó đáng ngại hơn.

Lãi suất cho vay kỳ hạn 30 năm đã ở quanh ở mức 7.5% trong quý cuối năm ngoái. Vì vậy, việc con số này giảm xuống còn khoảng 6.1% đáng lẽ phải là một tín hiệu đáng mừng - nhưng dường như vẫn chưa đủ sức hút với phần lớn người mua. Sự sụt giảm này có thể khiến nhiều người kỳ vọng rằng lãi suất sẽ còn tiếp tục đi xuống khi Fed bắt đầu nới lỏng chính sách tiền tệ như dự đoán. Tâm lý "chờ giá hạ" này có thể lý giải tại sao số lượng giao dịch vẫn chưa có dấu hiệu khởi sắc rõ rệt.

Số lượng giao dịch nhà ở chưa có dấu hiệu khởi sắc

Trong quá khứ, chúng ta đã quen với việc chứng kiến lãi suất vay mua nhà - cả đối với cá nhân lẫn toàn thể các hộ gia đình - phản ứng nhanh nhạy trước chính sách nới lỏng của Fed. Trước đây, chính sách tiền tệ nới lỏng hơn thường dẫn đến hai kết quả tích cực: lãi suất vay mua nhà giảm cho người mua mới (thúc đẩy giao dịch) và các chủ nhà hiện tại cũng được hưởng lợi nhờ tái cấp vốn, giúp giảm khoản thanh toán hàng tháng. Hiệu ứng kép này đã tạo ra động lực mạnh mẽ cho nền kinh tế trong những năm đầu thập niên 2000, sau cuộc khủng hoảng tài chính 2008, và trong giai đoạn đại dịch. Tuy nhiên, bối cảnh hiện nay đã thay đổi đáng kể.

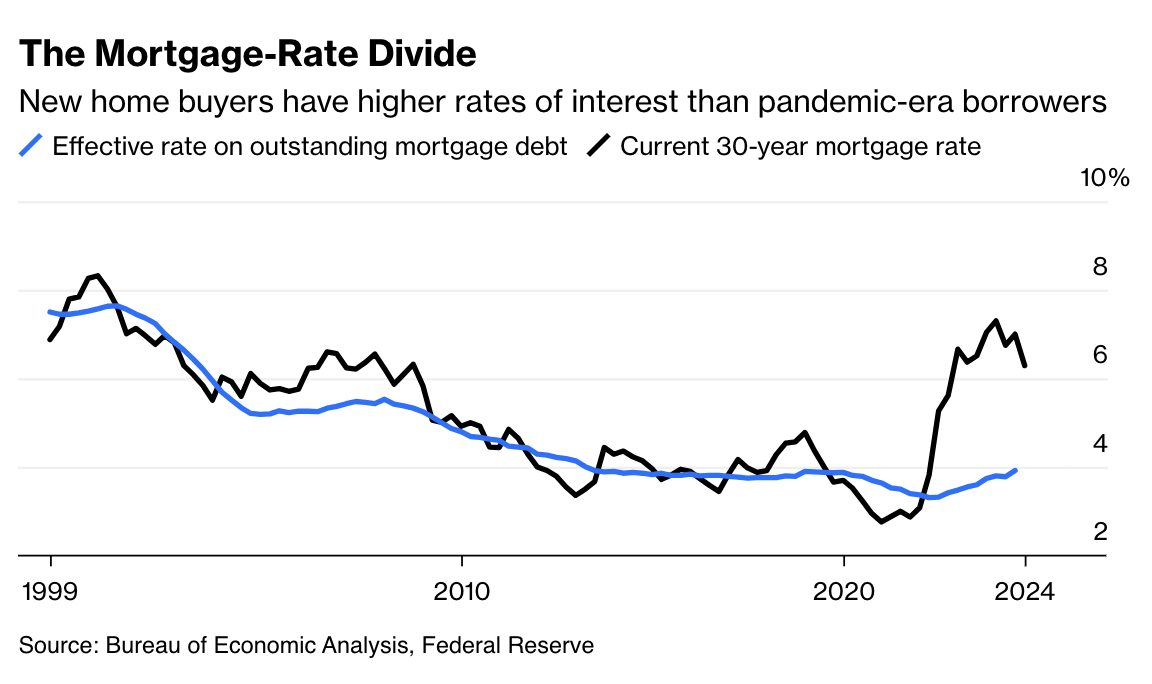

Để hiểu rõ hơn về tình hình này, chúng ta có thể so sánh lãi suất vay mua nhà hiện tại với mức lãi suất trung bình mà toàn bộ các chủ nhà đang gánh chịu. Kể từ nửa đầu năm 2022, mối tương quan giữa lãi suất vay cho người mua mới và lãi suất vay mua nhà thực tế đối với toàn nền kinh tế đã trở nên lỏng lẻo hơn. Điều này báo hiệu một sự thay đổi đáng chú ý trong cơ chế truyền dẫn chính sách tiền tệ đến thị trường bất động sản.

Chênh lệch lãi suất vay mua nhà

Lãi suất vay mua nhà phổ biến đã tăng hơn gấp đôi từ cuối năm 2021 đến cuối năm 2022, từ mức thấp khoảng 3% lên đến mức cao khoảng 6%. Tuy nhiên, lãi suất trung bình mà những người đang có khoản vay thế chấp phải trả hầu như không tăng, chỉ từ 3.37% lên 3.48%. Nhiều lắm thì chỉ có vài triệu người mua nhà mới phải chịu mức lãi suất cao ngất ngưởng này, trong khi hàng chục triệu chủ nhà vẫn được hưởng mức lãi suất thấp từ thời kỳ đại dịch mà không bị ảnh hưởng.

Hiện nay, khi lãi suất phổ biến đang có xu hướng giảm do dự đoán Fed sẽ cắt giảm lãi suất, thì lãi suất thực tế trên tất cả các khoản vay thế chấp đang lưu hành lại đang tăng lên. Và tốc độ tăng này có thể sẽ nhanh hơn trong năm tới, khi người mua mới chấp nhận mức lãi suất hiện tại và khi những người vay hiện tại tiếp tục trả nợ cho các khoản vay lãi suất thấp của họ, một số người trong đó chuyển sang mua nhà mới với lãi suất cao hơn.

Khi chúng ta phân tích tác động của chính sách nới lỏng tiền tệ của Fed đối với thị trường bất động sản và nền kinh tế trong năm 2025, có một số điểm đáng chú ý cần được cân nhắc:

Thứ nhất, tâm lý chờ đợi giá giảm mà tôi đã đề cập trước đó liên quan đến lãi suất vay mua nhà đang tạo ra một hiệu ứng trì hoãn đáng kể. Những người có ý định mua nhà đang phản ứng chậm hơn trước những biến động của thị trường. Điều này có thể buộc các nhà hoạch định chính sách phải cân nhắc giảm lãi suất một cách đáng kể trước khi người mua - đặc biệt là những người đang tìm kiếm cơ hội nâng cấp hoặc thu nhỏ quy mô nhà ở - thấy việc mua nhà thực sự hấp dẫn về mặt tài chính. Câu hỏi đặt ra là: đâu mới là mức lãi suất có thể kích thích thị trường? Phải chăng là 6%? 5.5%? Hay thậm chí là 5%?

Thứ hai, một thực tế đáng lưu ý là lãi suất vay mua nhà trung bình tổng thể dự kiến sẽ tiếp tục tăng trong suốt năm 2025. Điều này sẽ hạn chế tác động kích thích kinh tế của việc cắt giảm lãi suất vay. Chúng ta hãy xem xét một tình huống cụ thể: nếu một chủ nhà hiện đang trả lãi suất 3.50% quyết định bán căn nhà hiện tại để mua một căn mới với lãi suất 5.50%, liệu động thái này sẽ thúc đẩy hay kìm hãm hoạt động kinh tế? Bởi lẽ, mặc dù có thể tạo ra giao dịch mới trên thị trường bất động sản, nhưng đồng thời nó cũng làm giảm khả năng chi tiêu của họ cho các mặt hàng và dịch vụ khác trong nền kinh tế.

Trong bức tranh phức tạp này, một yếu tố đầy tiềm năng đang nổi lên: đó là mức vốn chủ sở hữu nhà đất đáng kể mà các chủ nhà hiện tại có thể khai thác. Từ cuối năm 2019 đến quý hai năm nay, giá trị vốn chủ sở hữu nhà của người Mỹ đã tăng vọt 80%, tương đương gần 16 nghìn tỷ USD - một con số thực sự ấn tượng. Mặc dù việc chuyển đổi sang một khoản vay mua nhà với lãi suất cao hơn để thay đổi chỗ ở có thể tốn kém, nhưng nó cũng mở ra tiềm năng chi tiêu đáng kể nếu quá trình này kèm theo việc giải phóng hàng chục nghìn USD vốn chủ sở hữu.

Cuối cùng, mức độ mà việc Fed cắt giảm lãi suất và lãi suất vay mua nhà thấp hơn có thể thúc đẩy nền kinh tế sẽ phụ thuộc rất nhiều vào sự sẵn sàng của người Mỹ trong việc khai thác vốn chủ sở hữu để duy trì chi tiêu. Tuy nhiên, cần cân nhắc đến các yếu tố đối trọng: thị trường lao động đang chậm lại và động thái lãi suất đang tạo áp lực lên bảng cân đối tài chính hộ gia đình. Điều này xảy ra khi các khoản nợ lãi suất cố định thấp mà người Mỹ vay trong thời kỳ đại dịch dần được thay thế bằng các khoản nợ mới có chi phí cao hơn - ngay cả khi lãi suất hiện hành thấp hơn so với phần lớn thời gian trong năm 2023 và 2024. Nếu người Mỹ không đủ tự tin để giải phóng và chi tiêu một phần vốn chủ sở hữu đáng kể này, có thể sẽ cần một chu kỳ cắt giảm lãi suất mạnh mẽ và quyết liệt hơn nữa để cung cấp động lực cần thiết cho nền kinh tế.

Bloomberg