Lãi suất bằng 0: Liệu kinh tế châu Âu có rơi vào "thảm cảnh" này một lần nữa?

Đặng Thùy Linh

Junior Analyst

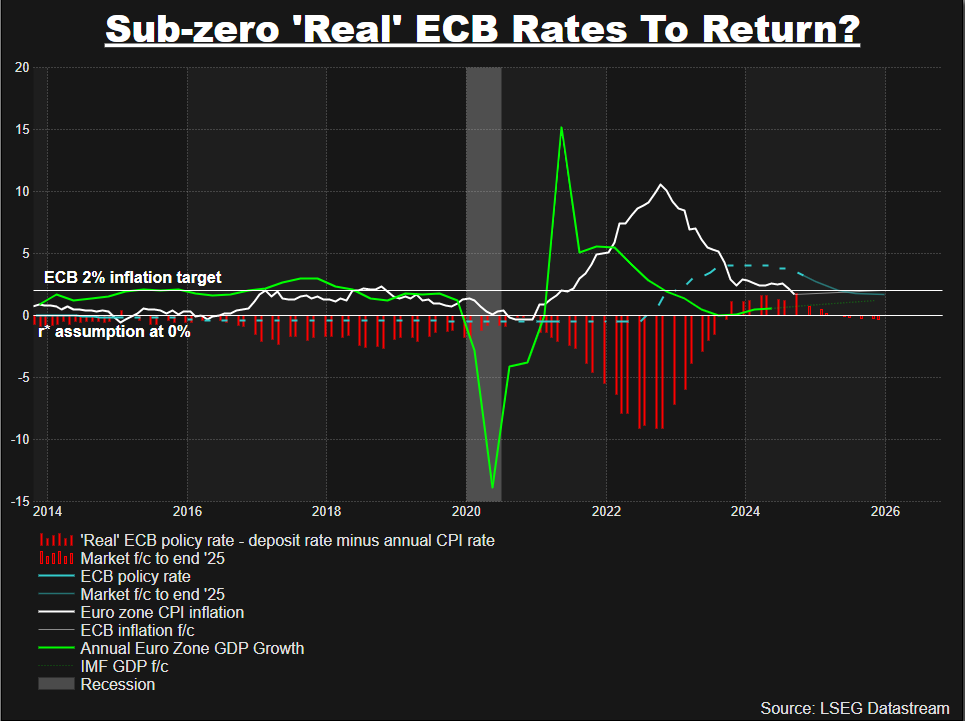

Nếu đúng như thị trường dự đoán, lãi suất điều chỉnh theo lạm phát của Ngân hàng Trung ương Châu Âu (ECB) có thể quay lại mức âm vào giữa năm tới - và khả năng lãi suất chính sách quay lại mức 0 hiện không thể bị loại trừ.

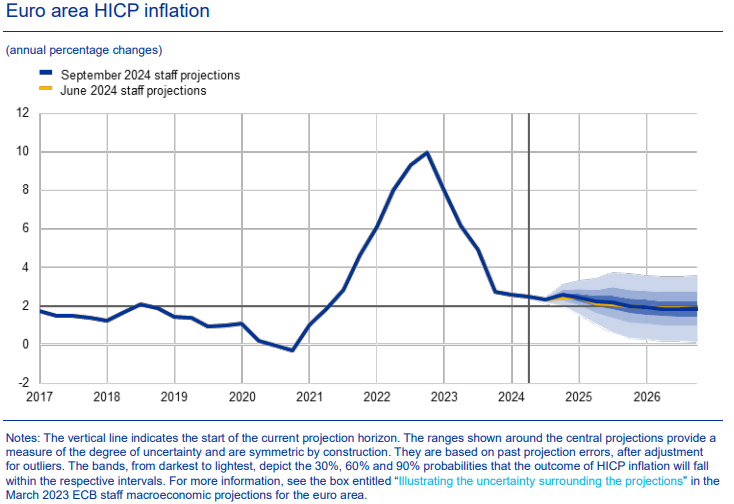

Những kỳ vọng về động thái nới lỏng chính sách của ECB dường như đã thay đổi một lần nữa sau đợt cắt giảm lãi suất thứ ba trong năm vào tuần trước và khi lạm phát đã hạ nhiệt xuống thấp hơn nhiều so với mục tiêu 2%.

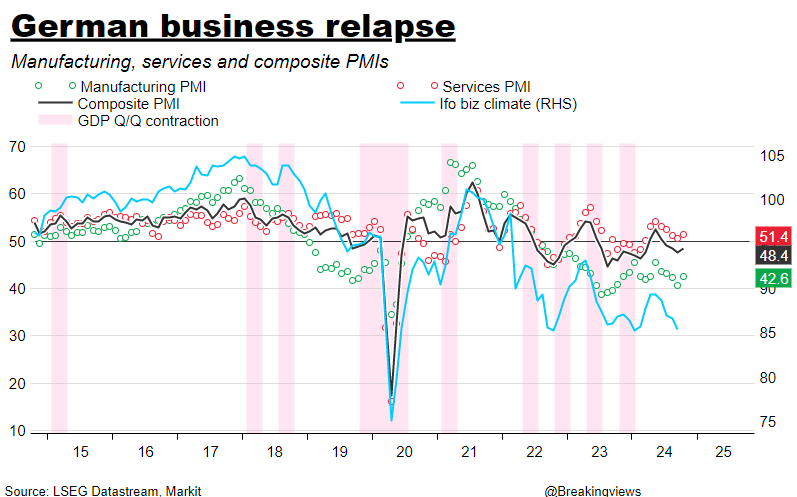

Tuần này, Quỹ Tiền tệ Quốc tế (IMF) một lần nữa cắt giảm dự báo tăng trưởng của khu vực đồng Euro trong năm tới xuống còn 1.2%, thấp hơn 0.5% so với dự báo hồi tháng 1 và thấp hơn kỳ vọng 1.3% của ECB do những khó khăn của nền kinh tế Đức ảnh hưởng đến toàn khối.

Hiện nay các quan chức ECB đang tranh luận về những biện pháp nhằm duy trì lạm phát dưới mục tiêu 2%.

Mặc dù Chủ tịch ECB Christine Lagarde và một số quan chức khác nhấn mạnh phải thận trọng với rủi ro lạm phát, cuộc thảo luận về việc liệu ngân hàng trung ương có cần bắt đầu kích thích nền kinh tế trong tương lai hay không dường như vẫn đang diễn ra nội bộ.

Thống đốc ngân hàng trung ương Ý Fabio Panetta phát biểu tại một sự kiện của IMF tuần này: "Xét đến tốc độ chậm lại của lạm phát và sự yếu kém của nền kinh tế thực, tôi cho rằng chúng ta không nên dừng lại ở mức lãi suất trung lập và không thể loại trừ khả năng lãi suất sẽ giảm xuống dưới mức trung lập".

Thị trường tiền tệ trong những tuần gần đây đã hạ dự báo về lãi suất chính sách của ECB xuống 0.5%, còn 1.7% vào cuối năm sau - đáng chú ý là dự báo về lãi suất của Cục Dự trữ Liên bang Hoa Kỳ đã tăng khoảng 0.5% trong cùng kỳ.

Tỷ giá EUR/USD giảm 4% trong tháng này, nhưng động thái này không quá bất ngờ với bối cảnh đó.

Nhưng nếu lãi suất chính sách giảm xuống dưới 1.75% kể từ tháng 7/2025 như thị trường dự đoán (giảm hơn 150bps so với mức hiện tại), điều này đồng nghĩa với việc ECB sẽ phải cắt giảm 0.25bps tại mỗi cuộc họp từ bây giờ cho đến lúc đó, hoặc tăng quy mô cắt giảm. Điều này làm dấy lên những cuộc thảo luận về động thái cắt giảm lãi suất 50 điểm cơ bản tại một trong những cuộc họp sắp tới.

Nếu lạm phát quay trở lại mức 2% vào năm tới, đúng như dự báo của ECB, thì lãi suất thực trong kịch bản đó sẽ lại trở về mức âm - trở lại thời kỳ trì trệ trong hầu hết thập kỷ qua và chỉ sau 20 tháng đã đạt mức dương.

Lãi suất liệu sẽ quay lại mức 0%?

Bức tranh này trở nên phức tạp hơn khi mọi người lo lắng về việc lãi suất cao sẽ kéo dài sau đại dịch.

Nếu lạm phát duy trì ở mức khoảng 1.7% trong năm tới (theo dự đoán của thị trường), thì đến tháng 7, lãi suất thực sẽ về mức 0.

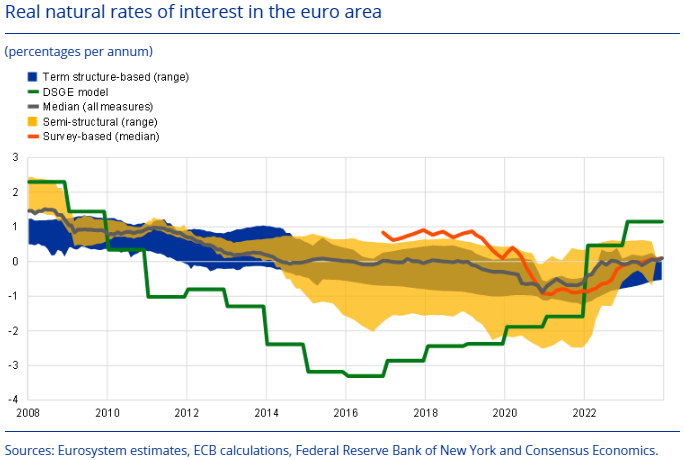

Con số 0 này trùng với mức "lãi suất trung lập" mà ECB dự đoán - mức lãi suất không kìm hãm hay thúc đẩy các hoạt động kinh tế. Điều này có nghĩa là để kích thích nền kinh tế, ECB có thể cần hạ lãi suất xuống thấp hơn mức thị trường dự đoán.

Lãi suất thực dưới mức trung lập có thể yêu cầu ECB phải thiết lập lãi suất chính sách quanh 1-1.5%. Tuy nhiên, đây chỉ là những ước tính lý thuyết về lãi suất trung lập, và ECB cũng chưa đưa ra con số chính xác nào.

Các nhà nghiên cứu của ECB đã chỉ ra rằng nhiều mô hình tính lãi suất trung lập chưa được cập nhật kể từ sau đại dịch - khi các yếu tố như thị trường lao động, chuỗi cung ứng và chính sách tài khóa bị đảo lộn.

Theo Morgan Stanley, một số thước đo "R-star" hiện tại vẫn ở quanh -0.5% đến -1.0%. Nếu điều này đúng, ECB có thể cần hạ lãi suất xuống dưới 1% để thúc đẩy nền kinh tế châu Âu nếu lạm phát kỳ vọng vẫn giữ nguyên ở mức hiện tại.

Tuy nhiên, nhiều yếu tố có thể ảnh hưởng đến quyết định này trong những tuần và tháng tới, như biến động giá năng lượng, áp lực ngành sản xuất và ô tô ở Đức, xung đột thương mại với Trung Quốc, và những bất ổn xung quanh cuộc bầu cử tại Mỹ.

Chủ tịch ECB Christine Lagarde kêu gọi thận trọng trong việc đưa ra quyết định, điều này được Carsten Brzeski của ING cho là hợp lý sau khi ECB đã chậm trễ trong việc tăng lãi suất vào thời điểm lạm phát tăng mạnh hai năm trước, và giờ đây, họ dường như không muốn chậm trễ trong việc cắt giảm lãi suất. Ông cho biết: "ECB hiện có vẻ quyết tâm đi trước một bước và đưa lãi suất về mức trung lập càng nhanh càng tốt".

"Đối với những người có lập trường ôn hoà, đây là bước đi dễ hiểu, còn đối với những người theo chủ nghĩa diều hâu, họ có thể lập luận rằng đưa lãi suất về mức trung lập sẽ tránh được việc phải sử dụng các biện pháp mạnh hơn như nới lỏng định lượng hay lãi suất âm sau này."

Dù quyết định ra sao, khả năng quay lại lãi suất 0% không còn là chuyện viển vông nữa.

Reuters