Khó khăn của đầu tư tư nhân: Biến động tạm thời hay thay đổi cốt lõi?

Huyền Trần

Junior Analyst

Cổ phiếu các tập đoàn quản lý tài sản lao dốc khi thị trường điều chỉnh, phơi bày rủi ro đến từ đòn bẩy. Mặc dù giá trị tài sản quản lý tăng mạnh, các quỹ tư nhân lại đang mắc kẹt trong bài toán thoái vốn. Nếu thế giới bước vào kỷ nguyên tài chính mới, mô hình đầu tư dựa trên nợ giá rẻ có thể đối mặt với hồi kết.

Cổ phiếu của các tập đoàn quản lý tài sản và quỹ đầu tư tư nhân lớn đã sụt giảm mạnh trong đợt điều chỉnh thị trường gần đây.

Diễn biến giá cổ phiếu các tập đoàn đầu tư tư nhân

Điều này không khó lý giải. Các công ty này vốn là những khoản đầu tư có đòn bẩy cao vào thị trường, nên khi thị trường giảm, giá cổ phiếu của họ cũng lao dốc. Bên cạnh đó, giá cổ phiếu đã tăng mạnh trong vài năm qua và có thể đã vượt quá giá trị hợp lý.

Tuy nhiên, biến động này khiến tôi nhớ lại một số nhận định đã được đề cập trong các bản tin trước vào năm 2021, khi tôi phác thảo những đặc điểm cốt lõi của đầu tư tư nhân. Chúng bao gồm năm yếu tố chính:

- Lợi nhuận vượt trội của đầu tư tư nhân so với cổ phiếu đại chúng chủ yếu đến từ đòn bẩy tài chính.

- Những quan điểm về tầm nhìn dài hạn, khả năng tránh áp lực từ thị trường công khai hay việc áp dụng các phương pháp quản lý chuyên sâu phần lớn chỉ là lý thuyết suông. Hiện chưa có bằng chứng rõ ràng nào cho thấy chúng thực sự mang lại lợi thế.

- Tuy nhiên, tầm nhìn dài hạn không phải hoàn toàn vô nghĩa. Khi các công ty đầu tư tư nhân gặp khó khăn tài chính – do đòn bẩy cao hoặc các yếu tố khác – quyền sở hữu tư nhân giúp quá trình tái cơ cấu và tái cấp vốn diễn ra dễ dàng hơn so với trên thị trường công khai. Điều này có thể hạn chế tổn thất trong khủng hoảng và giúp lợi nhuận từ đòn bẩy duy trì ổn định hơn.

- Nhu cầu từ các nhà đầu tư tổ chức đối với đầu tư tư nhân rất lớn vì tài sản này không được định giá theo thị trường liên tục, tạo cảm giác lợi nhuận ít biến động hơn so với thực tế. Không có phần bù thanh khoản trong loại tài sản này, thậm chí nhà đầu tư có thể phải trả phí cao hơn để chấp nhận tính thanh khoản thấp.

- Nguồn cung tài sản đầu tư tư nhân lớn vì trong bối cảnh phí quản lý quỹ đại chúng ngày càng bị siết chặt, các quỹ đầu tư tư nhân vẫn có thể thu phí cao.

Đây không phải là góc nhìn hoài nghi rằng đầu tư tư nhân chỉ là một “cỗ máy in tiền cho giới tỷ phú” – nơi nhà đầu tư nhận về mức lợi nhuận rủi ro kém hấp dẫn, còn nhà quản lý quỹ thì mua đảo ở Caribe. Ngược lại, điều này phản ánh một thực tế rằng nhiều công ty đã từng có cơ cấu tài chính thiên về vốn chủ sở hữu quá nhiều, trong khi đòn bẩy nợ lại quá thấp. Nếu điều chỉnh tỷ lệ này dưới quyền sở hữu tư nhân và quản lý khéo léo lượng nợ bổ sung trong giai đoạn khó khăn, lợi nhuận có thể rất cao. Nhà đầu tư vào các quỹ tư nhân nhận được mức biến động lợi nhuận thấp hơn trên bề ngoài, và nếu đủ khôn ngoan, họ có thể tránh việc phí quản lý ăn mòn hết phần lợi nhuận từ đòn bẩy.

Tuy nhiên, thị trường đã thay đổi rất nhiều trong vài năm qua. Mô hình này liệu còn hiệu quả?

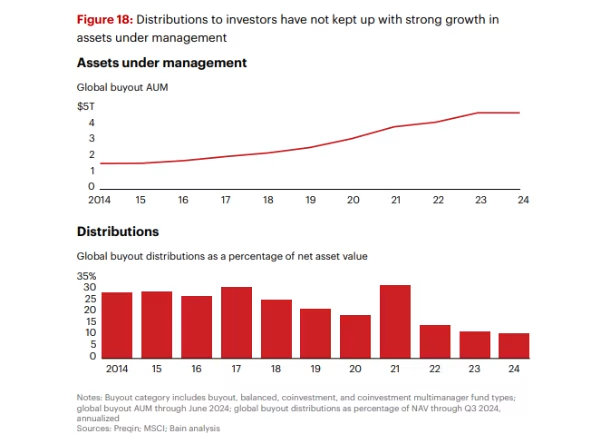

Ở một khía cạnh nào đó, đầu tư tư nhân vẫn đang hoạt động tốt. Tổng tài sản quản lý của các quỹ mua lại đã tăng trưởng mạnh, ít nhất là đến năm 2023 và nhu cầu vẫn cao. Nhưng đang xuất hiện hai vấn đề: Khó khăn trong việc triển khai vốn vào các thương vụ mới và khó khăn trong việc thoái vốn để hoàn tiền cho nhà đầu tư.

Về vấn đề thứ nhất, theo Báo cáo Đầu tư tư nhân toàn cầu của Bain, lượng vốn chưa giải ngân đã giảm nhẹ xuống 1.2 nghìn tỷ USD vào năm ngoái, nhưng tỷ lệ vốn chưa được sử dụng trong hơn bốn năm lại tăng lên 24%, so với 20% của năm trước. Điều này cho thấy các thương vụ mua lại với mức định giá hợp lý ngày càng khan hiếm, đặc biệt trong bối cảnh tài sản rủi ro – nhất là tại Mỹ – đang ở mức giá rất cao.

Vấn đề thứ hai khó giải thích hơn. Bain chỉ ra rằng: “Các quỹ mua lại đang nắm giữ gần gấp đôi lượng tài sản so với năm 2019, nhưng giá trị thoái vốn vẫn ở mức tương đương.”

Tài sản quản lý tăng mạnh, phân phối lợi nhuận chững lại trong đầu tư mua lại

Tại sao việc bán lại doanh nghiệp trở nên khó khăn dù thị trường đang sôi động? Một số giả thuyết đã được đưa ra:

- Làn sóng mua lại bùng nổ trong giai đoạn lãi suất thấp và tâm lý lạc quan lên cao, đạt đỉnh vào năm 2021. Khi lãi suất tăng mạnh sau đó, các thương vụ này bị ảnh hưởng nghiêm trọng, khiến việc thoái vốn với mức giá hợp lý trở nên khó khăn hơn.

- Sự suy giảm của các quỹ đầu tư chủ động truyền thống, nhường chỗ cho các quỹ thụ động và quỹ phòng hộ đa chiến lược, đã làm thị trường chứng khoán kém thân thiện hơn với IPO – một kênh thoái vốn quan trọng của các quỹ tư nhân.

- Trước đây, các quỹ chủ động đóng vai trò là lực lượng mua ổn định, giúp IPO ít rủi ro hơn.

Chính sách chống độc quyền chặt chẽ hơn dưới thời chính quyền Biden – và có thể tiếp tục dưới Trump – khiến việc bán doanh nghiệp cho các đối thủ trong ngành gặp nhiều rào cản hơn.

Tuy nhiên, đây chưa phải là một cuộc khủng hoảng với ngành đầu tư tư nhân. Lãi suất gần đây đã giảm, chênh lệch lợi suất trái phiếu rác vẫn nhỏ và thị trường tín dụng vẫn mở rộng. Khi những điều kiện này còn duy trì, các quỹ vẫn có thể tạo thanh khoản thông qua các đợt tái cấp vốn bằng cổ tức, bán lại trên thị trường thứ cấp hoặc vay thêm. Các thương vụ thoái vốn vẫn sẽ diễn ra, dù chậm hơn, tương tự như giai đoạn phục hồi sau khủng hoảng tài chính 2008. Nói cách khác, đây chỉ là một vấn đề mang tính chu kỳ.

Có thể. Nhưng cũng đáng để đặt câu hỏi: Liệu sự phát triển bùng nổ của ngành đầu tư tư nhân – với quy mô hàng nghìn tỷ USD và tầm ảnh hưởng sâu rộng – có phải là sản phẩm của những điều kiện tài chính toàn cầu đặc biệt trong bốn thập kỷ qua, nhất là từ sau cuộc khủng hoảng 2008?

Điều này không đơn thuần có nghĩa rằng đầu tư tư nhân không thể tồn tại trong môi trường lãi suất cao. Nhưng trong nhiều năm, đã có nhiều tranh luận về việc liệu các yếu tố như thay đổi nhân khẩu học, sự đảo ngược của toàn cầu hóa và mức nợ chính phủ ngày càng tăng có đang đẩy thế giới vào một chế độ tài chính mới hay không.

Nếu thực sự bước vào kỷ nguyên mới này, chúng ta có thể chứng kiến không chỉ lãi suất cao hơn, mà cả lạm phát cao hơn, biến động lạm phát lớn hơn, và phần bù kỳ hạn trên trái phiếu cũng tăng. Nói cách khác, sự ổn định của kỷ nguyên “đại điều tiết” (Great Moderation) sau thập niên 1980 có thể không còn nữa. Và nếu điều đó đúng, có lẽ quan niệm cốt lõi của đầu tư tư nhân – rằng hầu hết doanh nghiệp nên sử dụng nhiều nợ hơn và ít vốn chủ sở hữu hơn – không còn đúng như trước đây. Những biến động trong ngành những năm gần đây có thể chính là dấu hiệu của sự chuyển đổi sang một thực tế mới.

Financial Times