Fed tăng lãi suất 25 điểm cơ bản, gợi ý chu kỳ thắt chặt sắp kết thúc

Nguyễn Vũ Phương Nam

Junior Analyst

Fed hôm thứ Tư đã tăng lãi suất 25 điểm cơ bản, bày tỏ sự thận trọng về cuộc khủng hoảng ngân hàng gần đây và gợi ý rằng chu kỳ thắt chặt sắp kết thúc

Cùng với lần tăng thứ chín kể từ tháng 3/2022, FOMC lưu ý rằng quy mô tăng lãi suất trong tương lai sẽ phụ thuộc phần lớn vào dữ liệu sắp tới.

“FOMC sẽ xem xét kỹ lưỡng các dữ liệu và đánh giá tác động của chúng đối với chính sách tiền tệ,” tuyên bố sau cuộc họp cho biết. “FOMC dự đoán rằng một số chính sách bổ sung là phù hợp để lãi suất đạt mức đủ hạn chế nhằm đưa lạm phát trở lại mục tiêu 2%.”

Cách diễn đạt này khác với tuyên bố trước đây rằng “việc tiếp tục tăng" lãi suất là phù hợp để kiềm chế lạm phát.

Trong khi những bình luận của Chủ tịch Jerome Powell trong cuộc họp báo gợi ý Fed có thể sắp kết thúc chu kỳ tăng lãi suất, ông cũng khẳng định rằng cuộc chiến chống lạm phát vẫn chưa kết thúc.

“Quá trình đưa lạm phát trở lại mục tiêu 2% còn dài và nhiều khả năng sẽ khá khó khăn”, ông cho biết.

Ngoài ra, Chủ tịch Powell thừa nhận rằng tình trạng hỗn loạn gần đây của hệ thống ngân hàng có khả năng khiến các điều kiện tín dụng thắt chặt hơn và đó có thể là lý do cho việc giọng điệu của Fed trở nên dovish.

Tuy nhiên, bất chấp những định giá ngược lại của thị trường, ông cho biết “chúng tôi không có kế hoạch cắt giảm lãi suất” trong thời gian còn lại của năm 2023.

Thị trường chứng khoán ban đầu tăng sau quyết định lãi suất của Fed, nhưng giảm trở lại sau nhận xét của Chủ tịch Powell.

“Hệ thống ngân hàng của Mỹ rất vững chắc và sẽ sớm phục hồi,” FOMC cho biết trong tuyên bố. “Sự hỗn loạn gần đây có thể khiến các điều kiện tín dụng thắt chặt hơn đối với hộ gia đình và doanh nghiệp, đồng thời ảnh hưởng đến hoạt động kinh tế, nhu cầu tuyển dụng và lạm phát. Mức độ ảnh hưởng của những điều này là không chắc chắn. FOMC vẫn rất chú ý đến rủi ro lạm phát.”

Trong cuộc họp báo, ông Powell cho biết FOMC đã cân nhắc việc tạm dừng tăng lãi suất do cuộc khủng hoảng ngân hàng, nhưng cuối cùng nhất trí quyết định tăng lãi suất do dữ liệu lạm phát dai dẳng và thị trường lao động thắt chặt.

“FOMC cam kết khôi phục sự ổn định giá cả và thị trường tin tưởng rằng chúng tôi sẽ làm như vậy, điều này sẽ đưa lạm phát xuống mục tiêu 2%. Điều quan trọng là Fed phải duy trì tâm lý thị trường bằng hành động cũng như lời nói,” Chủ tịch Powell cho biết.

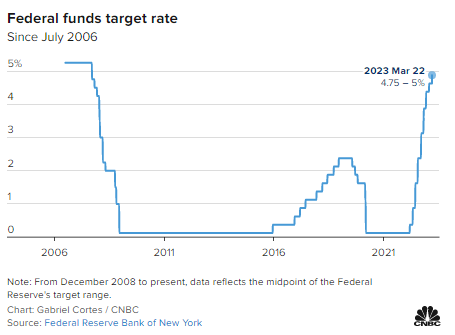

Quyết định này đã đưa lãi suất đến phạm vi mục tiêu 4.75% - 5%. Đây là mức lãi suất các ngân hàng tính cho nhau khi vay qua đêm nhưng đã gây ra rất nhiều khoản nợ tiêu dùng như thế chấp, cho vay mua ô tô và thẻ tín dụng.

Các dự báo đã chỉ ra mức đỉnh lãi suất là 5.1%, không thay đổi so với ước tính vào tháng 12 và cho thấy rằng phần lớn các quan chức kỳ vọng chỉ một đợt tăng lãi suất nữa.

Biểu đồ dot plot cho thấy rằng 7 trong số 18 quan chức Fed đã kỳ vọng lãi suất dài hạn sẽ cao hơn 5.1%.

Dự đoán về mức lãi suất trong hai năm tới cũng có sự bất đồng đáng kể giữa các thành viên. Tuy nhiên, ước tình trung bình các quan chức Fed sẽ cắt giảm 80 điểm cơ bản vào năm 2024 và 120 điểm cơ bản vào năm 2025.

Tuyên bố đã loại bỏ dữ liệu về ảnh hưởng của cuộc chiến tranh Nga - Ukraine.

Đầu tháng này, Chủ tịch Powell đã gợi ý rằng Fed có thể sẽ tăng lãi suất với quy mô lớn hơn để kiềm chế lạm phát. Nhưng cuộc khủng hoảng ngân hàng diễn ra nhanh chóng đã ngăn cản quyết định về một động thái hawkish hơn - và thúc đẩy thị trường tăng kỳ vọng rằng Fed sẽ cắt giảm lãi suất trong năm nay.

Dự đoán của các thành viên FOMC về lãi suất, lạm phát, tỷ lệ thất nghiệp và GDP đã cho thấy sự không chắc chắn đối với định hướng chính sách.

Các quan chức cũng điều chỉnh dự báo kinh tế. Kỳ vọng lạm phát đã tăng nhẹ lên 3.3% cho năm nay, so với 3.1% trong ước tính tháng 12. Tỷ lệ thất nghiệp đã giảm xuống còn 4.5%, trong khi triển vọng GDP giảm xuống 0.4%.

Các ước tính cho hai năm tới ít thay đổi, ngoại trừ dự báo GDP cho năm 2024 giảm từ 1.6% trong tháng 12 xuống 1.2%.

Dự báo của các quan chức được đưa ra trong bối cảnh đầy biến động.

Bất chấp sự hỗn loạn của hệ thống ngân hàng và những kỳ vọng không ổn định về chính sách tiền tệ, thị trường vẫn giữ vững lập trường. Chỉ số Dow Jones tăng khoảng 2% trong tuần qua, mặc dù lợi suất trái phiếu kho bạc kỳ hạn 10 năm đã tăng khoảng 20 điểm cơ bản.

Mặc dù cuối năm 2022 lạm phát có một số dấu hiệu giảm nhẹ, nhưng các báo cáo gần đây đã kém khả quan hơn.

Dữ liệu PCE, thước đo lạm phát ưa thích của Fed, đã tăng 0.6% MoM trong tháng 1 và tăng 5.4% YoY - với chỉ số PCE lõi tăng 4.7% YoY. Con số này cao hơn nhiều so với mục tiêu 2% của Fed và đã khiến Chủ tịch Powell vào ngày 7/3 cảnh báo rằng lãi suất có thể sẽ tăng nhiều hơn dự kiến.

Nhưng sự hỗn loạn trong hệ thống ngân hàng đã khiến Fed khó đưa ra quyết định lãi suất khi tốc độ thắt chặt nhanh chóng đã góp phần gây ra các vấn đề về thanh khoản.

Sự sụp đổ của Silicon Valley Bank và Signature Bank, cùng với các vấn đề về vốn của Credit Suisse và First Republic, đã làm dấy lên lo ngại lĩnh vực ngân hàng.

Trong khi các ngân hàng lớn được coi là có vốn hóa tốt, các tổ chức nhỏ hơn phải đối mặt với tình trạng khủng hoảng thanh khoản do lãi suất tăng nhanh khiến các khoản đầu tư dài hạn mất giá trị. Chẳng hạn, SVB đã phải bán lỗ trái phiếu, gây ra một cuộc khủng hoảng niềm tin.

Fed và các cơ quan quản lý khác đã can thiệp bằng các biện pháp khẩn cấp, nhưng thị trường vẫn lo lắng về mức độ thiệt hại của các ngân hàng trong khu vực.

Đồng thời, những lo ngại về suy thoái kinh tế vẫn tồn tại khi lãi suất tăng cao ảnh hưởng đến các hoạt động kinh tế.

Một chỉ số mà Fed tại New York tính toán bằng cách sử dụng chênh lệch giữa trái phiếu chính phủ Mỹ kỳ hạn 3 tháng và 10 năm cho thấy khả năng xảy ra suy thoái trong vòng 12 tháng tới là khoảng 55% vào cuối tháng Hai. Đường cong lợi suất cũng đảo ngược sâu hơn kể từ đó.

Tuy nhiên, công cụ theo dõi GDP của Fed tại Atlanta dự đoán mức tăng trưởng quý I là 3.2%. Nhu cầu tiêu dùng tăng lên, tỷ lệ thất nghiệp ở mức 3.6% trong khi tốc độ tăng trưởng tiền lương cao hơn.

CNBC