ECB đã sẵn sàng nâng lãi suất bất chấp suy thoái

Nguyễn Thanh Thùy Dung

Junior Analyst

Ngân hàng Trung ương châu Âu gần như chắc chắn sẽ tăng chi phí đi vay lên mức cao nhất trong 22 năm vào thứ Năm và để ngỏ khả năng tăng thêm nữa, tiếp tục cuộc chiến chống lại lạm phát cao ngay cả khi nền kinh tế khu vực đồng Euro bắt đầu suy yếu.

Tăng trưởng trên 20 quốc gia của khối đang suy yếu và lạm phát đã được điều tiết trong nhiều tháng, nhờ giá năng lượng thấp hơn và lãi suất tăng mạnh nhất trong lịch sử 25 năm của ECB.

Hơn nữa, Cục Dự trữ Liên bang Hoa Kỳ đã phá vỡ chuỗi 10 lần tăng lãi suất liên tiếp vào cuối ngày thứ Tư, một tín hiệu mạnh mẽ cho các nhà đầu tư trên toàn thế giới rằng chu kỳ thắt chặt hiện tại ở các nền kinh tế phát triển sắp kết thúc, ngay cả khi Hoa Kỳ vẫn có thể thắt chặt thêm nữa.

Tuy nhiên, lạm phát ở khu vực EU vẫn còn dai dẳng với 6.1% - gấp hơn ba lần so với mục tiêu 2% - và lạm phát cơ bản, thường không bao gồm lương thực và năng lượng, mới chỉ bắt đầu chậm lại.

Điều đó có thể sẽ khiến ECB tiếp tục thắt chặt chính sách, đặc biệt khi cơ quan này đã thất bại trong việc đánh giá mức độ của lạm phát và bắt đầu tăng lãi suất muộn hơn so với nhiều NHTW vào năm ngoái.

Carsten Brzeski, người đứng đầu toàn cầu về vĩ mô tại Dutchbank ING, cho biết: “Đơn giản là họ không đủ khả năng để làm mọi thứ rối tung thêm một lần nữa”.

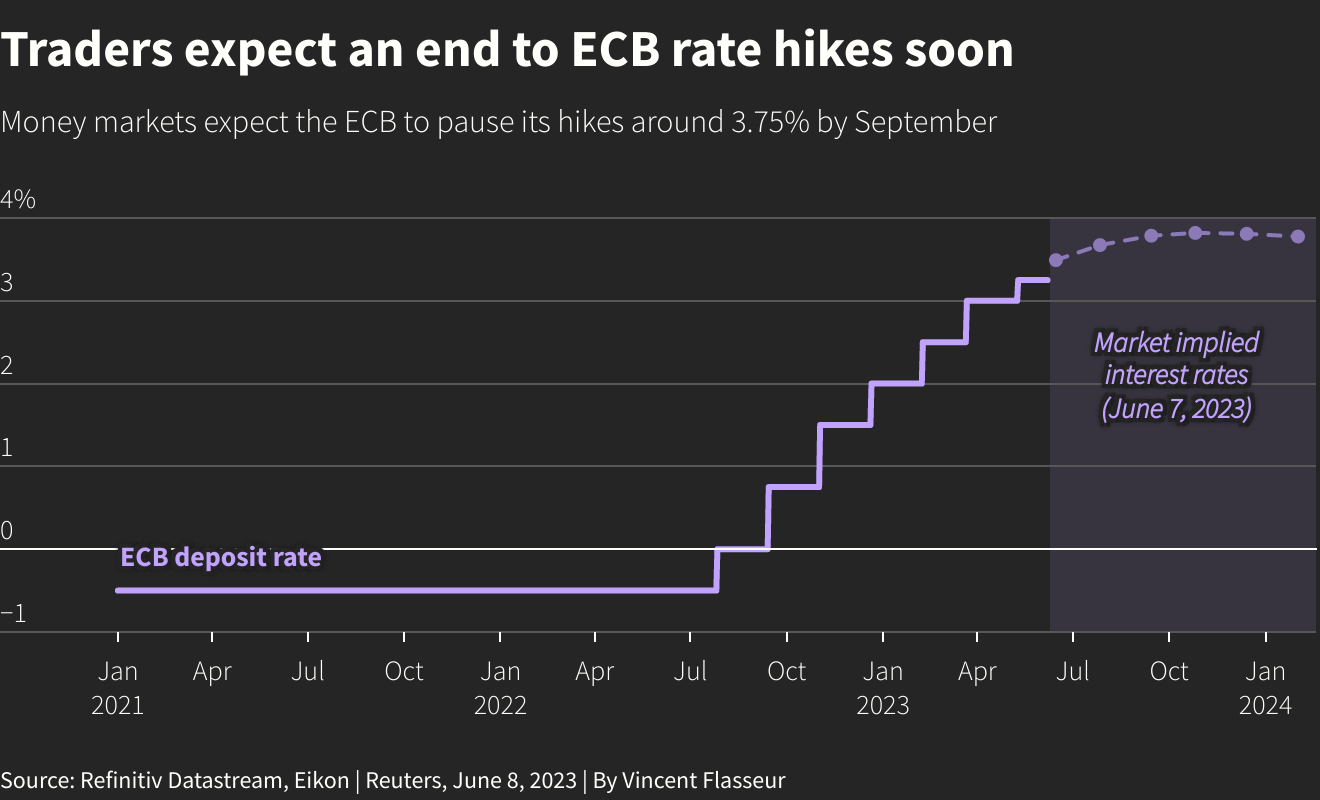

ECB được dự đoán sẽ tăng lãi suất tiền gửi - lãi suất mà các ngân hàng phải trả để giữ tiền mặt an toàn tại ngân hàng trung ương - lần thứ 8 liên tiếp, thêm 25 điểm cơ bản lên 3.5%, mức cao nhất kể từ năm 2001.

Các nhà kinh tế được thăm dò bởi Reuters cũng mong đợi một động thái tương tự vào tháng 7, điều này có thể gây áp lực lên các quan chức tham gia cuộc họp hôm thứ Năm 15/6.

Trong khi các động thái sau tháng 7 ít chắc chắn hơn, Chủ tịch ECB Christine Lagarde dự kiến sẽ tiếp tục tăng lãi suất vào tháng 9 và đẩy lùi các đặt cược của nhà đầu tư rằng ngân hàng trung ương sẽ cắt giảm lãi suất vào đầu năm tới.

Nhà kinh tế học Greg Fuzesi của JPMorgan cho biết: “Câu hỏi lquan trọng là về định hướng trong tương lai. Chúng tôi không tin rằng tuyên bố sẽ báo hiệu rằng đợt tăng lãi suất tháng 7 có thể là lần cuối cùng".

Việc tạm dừng của Fed dự kiến sẽ làm giảm định giá ECB tăng lãi suất, nhưng các trader thực sự đã đẩy kỳ vọng lãi suất của NHTW châu Âu lên cao chỉ sau một đêm và giờ đây dự kiến lãi suất tiền gửi đạt đỉnh tại 3.85%, cho thấy khả năng tăng lãi suất thêm một lần nữa sau tháng 7 là rất cao.

Bức tranh trái chiều

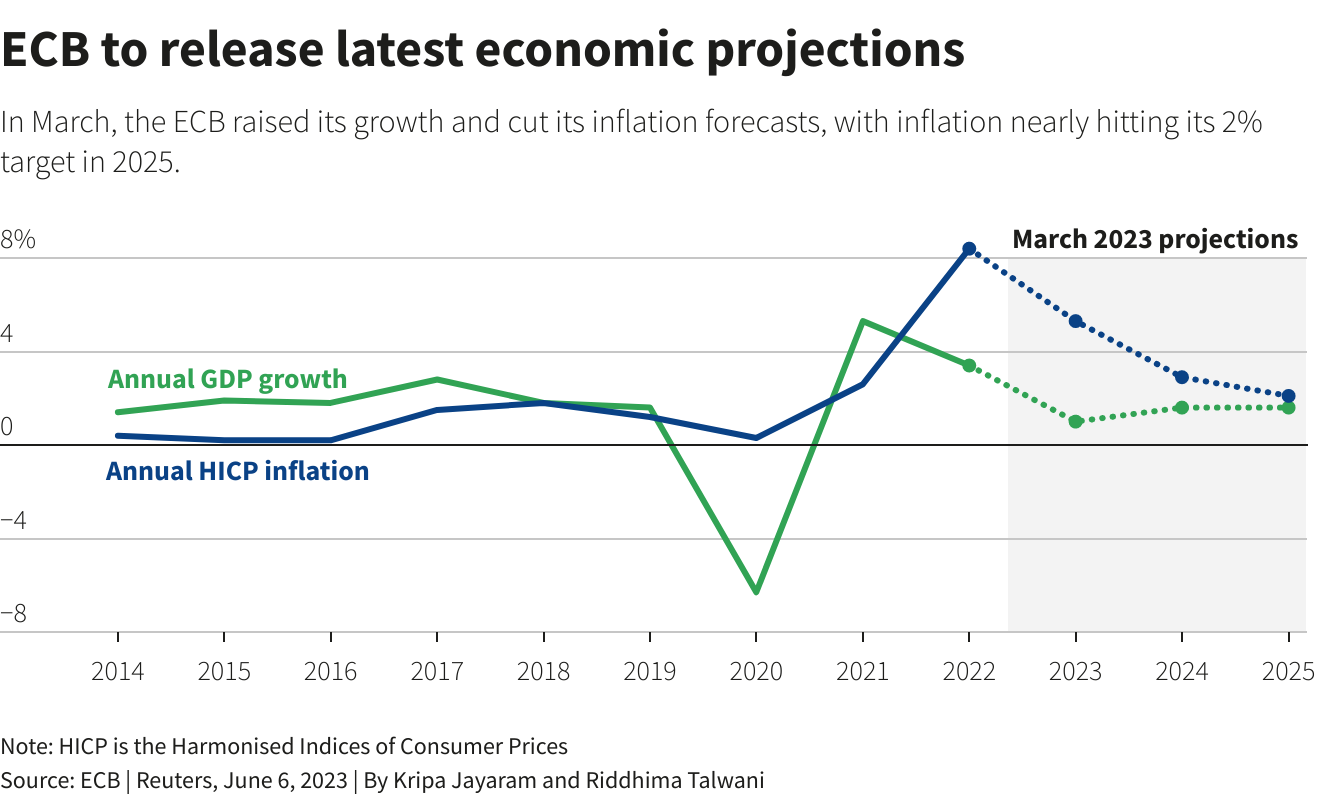

ECB sẽ cập nhật các dự báo kinh tế có khả năng đưa lạm phát tiến gần (nhưng vẫn cao hơn) 2% vào năm tới trước khi đạt được mục tiêu vào năm 2025.

Mặc dù điều này thường báo hiệu một sự tạm dừng trong việc thắt chặt chính sách, nhưng ECB đã đưa ra những dự báo của riêng mình sau nhiều năm mà họ đã bỏ lỡ mục tiêu.

Hai quý suy yếu tại cường quốc công nghiệp Đức đã kéo khu vực EU vào rơi vào cuộc suy thoái nhẹ vào mùa đông năm ngoái và nền kinh tế có thể chỉ đạt mức tăng trưởng khiêm tốn trong năm nay.

Nhưng tỷ lệ thất nghiệp đang ở mức thấp kỷ lục và tăng trưởng tiền lương đang tăng lên. Lạm phát toàn phần đã giảm mạnh sau khi đạt hai con số vào cuối năm ngoái. Tuy nhiên, lạm phát cơ bản, đáng chú ý nhất là đối với các dịch vụ, vẫn còn khó đối phó. Các nhà hoạch định chính sách của ECB cho biết họ cần phải đánh giá các dữ liệu trước khi dừng tăng lãi suất.

Chi phí đi vay cao hơn đang hạn chế nhu cầu tín dụng từ các hộ gia đình và công ty cũng như sự sẵn sàng cho vay của các ngân hàng, nhưng tiêu dùng đang tăng lên.

Những yếu tố đối lập này có khả năng cung cấp “đạn dược” cho cả hai bên trong Hội đồng quản trị của ECB - đa số diều hâu đang thúc đẩy tăng lãi suất nhiều hơn và thiểu số ủng hộ việc tạm dừng.

Do đó, các nhà kinh tế kỳ vọng ECB sẽ đưa ra một thông điệp cân bằng hơn về triển vọng so với các cuộc họp gần đây, khi cơ quan này nhấn mạnh sự cần thiết phải thắt chặt hơn nữa để hạ nhiệt nhu cầu.

Các nhà kinh tế tại Berenberg lưu ý: “ECB có thể sẽ tiếp tục nhấn mạnh rằng đường lối chính sách trong tương lai của họ phụ thuộc vào dữ liệu trong bối cảnh sự không chắc chắn gia tăng”.

Reuters