Động thái mạo hiểm: Fed và cám dỗ cắt giảm lãi suất khẩn cấp

Ngọc Lan

Junior Editor

Khi thị trường chứng khoán trên toàn cầu đang lao dốc, các trader đang bàn tán về khả năng Fed sẽ cắt giảm lãi suất khẩn cấp, sau khi cơ quan này đã bỏ lỡ cơ hội nới lỏng chính sách tiền tệ vào tuần trước. Tuy nhiên, điều này không chỉ khó có thể xảy ra mà còn có thể gây phản tác dụng.

Đợt sụt giảm cổ phiếu này về cơ bản là do sự điều chỉnh vị thế của thị trường, chứ không phải phản ứng trước một cú sốc kinh tế. Nhiều nhà đầu tư đã mạo hiểm quá mức với các giao dịch đòn bẩy cao, từ việc vay vốn rẻ bằng đồng Yên Nhật Bản có lãi suất thấp đến việc đuổi theo bong bóng cổ phiếu công nghệ, đặc biệt là bất cứ thứ gì liên quan đến trí tuệ nhân tạo (AI). Đây chính là thời khắc họ phải đối mặt với hậu quả của sự liều lĩnh của mình.

Nền kinh tế Mỹ không có gì đáng lo ngại, vì vậy không có lý do gì để các cơ quan quản lý tiền tệ can thiệp và giảm thiểu tổn thất cho những nhà đầu tư cổ phiếu đã mạo hiểm quá mức. Cái gọi là "Fed put" - chính sách bảo vệ thị trường của Fed - chỉ là một công cụ khẩn cấp được sử dụng trong trường hợp thực sự cần thiết, và chúng ta chưa đến mức đó.

Nguy cơ suy thoái ở Mỹ đã tăng lên, nhưng vẫn chưa phải là kịch bản chính. Dự báo GDP hiện tại của Fed Atlanta cho thấy tăng trưởng hơn 2% trong quý III, lặp lại sức mạnh ấn tượng của nền kinh tế trong quý II. Báo cáo việc làm tháng 7 công bố hôm thứ Sáu thấp hơn dự đoán của các nhà kinh tế, nhưng ảnh hưởng của cơn bão Beryl khiến chúng ta khó nhận ra xu hướng đáng lo ngại nào, thay vì chỉ đơn giản là một tháng có mức tăng việc làm kém mạnh mẽ hơn. Mùa báo cáo thu nhập doanh nghiệp gần đây cũng khá tốt trên toàn diện, mặc dù có một số ít ngoại lệ.

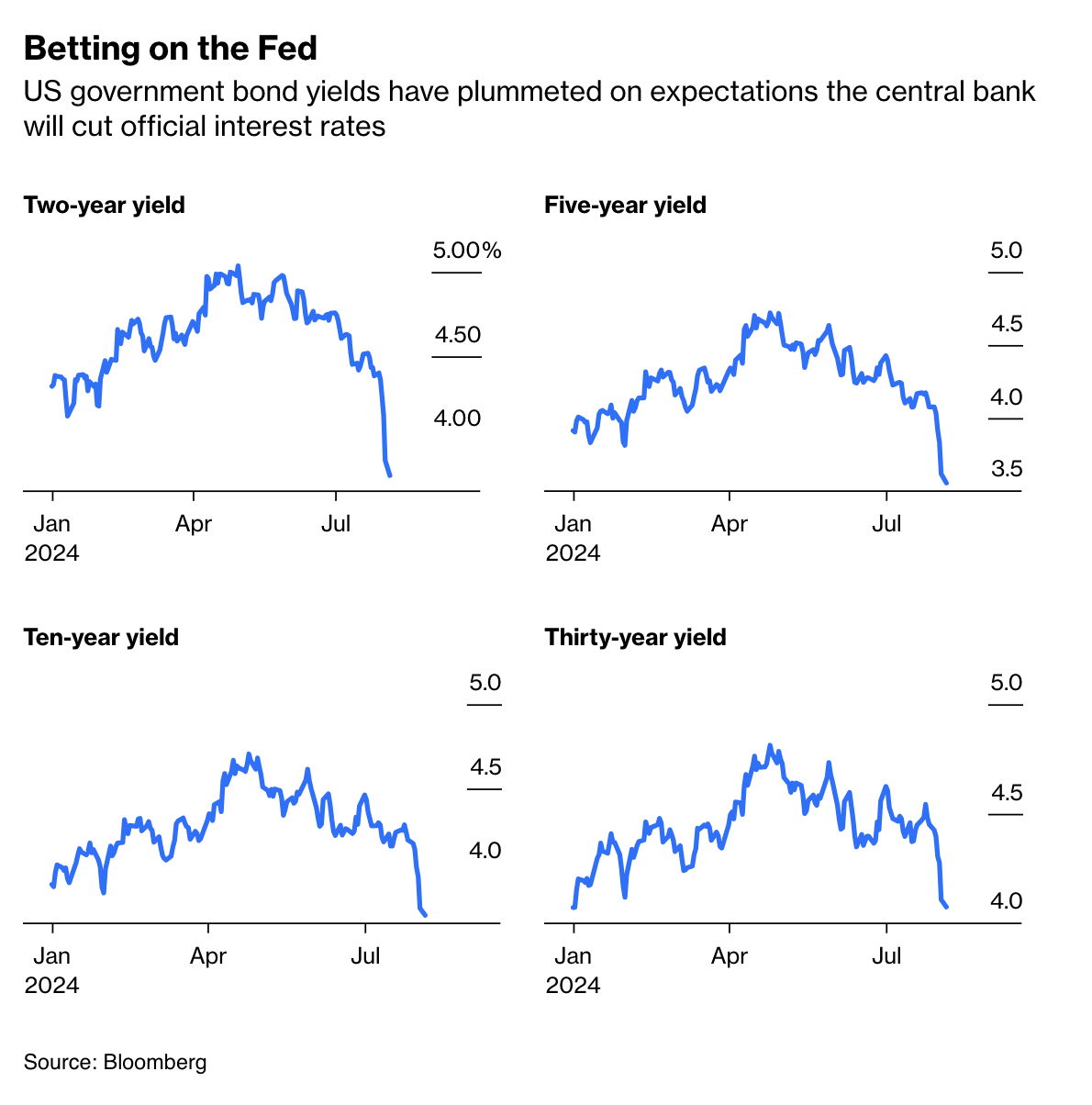

Lợi suất trái phiếu chính phủ Mỹ lao dốc do kỳ vọng Fed sẽ hạ lãi suất cơ bản

Tuy nhiên, xu hướng có thể bền vững hơn là lãi suất của chính phủ giảm xuống, sau khi các nhà đầu tư trái phiếu đã trải qua vài năm thảm hại với lợi suất trái phiếu tăng cao. Lợi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm đã giảm 100 bps xuống khoảng 3.75% trong 3 tháng qua, với một nửa mức giảm đó diễn ra trong tám phiên giao dịch gần đây. Tuy nhiên, chênh lệch lợi suất giữa trái phiếu kỳ hạn 2 năm và kỳ hạn 10 năm vẫn đảo ngược 26 bps - nhưng đây không phải là dấu hiệu cảnh báo suy thoái. Trái phiếu đang khẳng định lại vị trí của mình trong danh mục đầu tư so với cổ phiếu từng thống trị - đây là một sự tiến hóa dần dần khi bối cảnh kinh tế trở nên phức tạp hơn, và việc thắt chặt lãi suất để kiềm chế lạm phát rõ ràng trở nên ít cần thiết hơn.

Cắt giảm lãi suất khẩn cấp đôi khi xảy ra, nhưng khá hiếm và chỉ được áp dụng khi nền kinh tế đối mặt với một cú sốc đột ngột. Hai lần gần đây nhất là vào tháng 3 năm 2020 để ứng phó với đại dịch, khi lãi suất được hạ 150 bps xuống 0%, mức này được duy trì trong hai năm. Trước đó, đã có một số lần cắt giảm trong cuộc khủng hoảng tài chính toàn cầu. Có vài lần cắt giảm 50 bps giữa các cuộc họp sau khi bong bóng công nghệ vỡ năm 2001, và một động thái tiếp theo sau vụ khủng bố ngày 11/9/2001. Tuy nhiên, Fed đã rút ra bài học đắt giá từ quan niệm cho rằng họ đang bảo vệ các trader trước sự hưng phấn phi lý của chính các trader.

Mặc dù Chủ tịch Jerome Powell đã giảm nhẹ khả năng cắt giảm lãi suất mạnh ngay từ đầu trong cuộc họp báo ngày 31 tháng 7, quan điểm này có thể không còn phù hợp nữa. Fed nhận thức rõ rằng họ có thể đã duy trì lãi suất chính thức ở mức thắt chặt quá lâu. Tuy nhiên, họ không nên phản ứng thái quá, đặc biệt là trong năm bầu cử. Các chu kỳ nới lỏng tiền tệ thường bắt đầu bằng việc cắt giảm nửa điểm phần trăm, và lần này, một động thái như vậy có thể được biện minh. Nhưng điều quan trọng là phải thực hiện đúng thời điểm và đúng cách - tại một cuộc họp đã lên lịch trước, chứ không phải như một phản ứng khẩn cấp trước sự điều chỉnh đã quá muộn của thị trường chứng khoán.

Bloomberg