Điều gì có thể xảy ra sau cuộc họp Fed?

Đoàn Thu Hà

Junior Analyst

Định giá của thị trường và các dự báo đều thống nhất rằng kết quả có khả năng xảy ra nhất vào cuối ngày hôm nay là Fed tăng lãi suất thêm 75 bps.

Hiện tại, trên thị trường có 3 kịch bản như sau:

- TH1: nếu Fed gây bất ngờ bằng cách tăng 50 bps thay vì 75 bps thì đây có thể coi là tín hiệu Fed đang chuyển hướng sớm hơn dự kiến, đặt trọng tâm vào tăng trưởng kinh tế và rời bỏ mục tiêu lạm phát. - TH2: Fed tăng 75 bps nhưng đồng thời báo hiệu một mức tăng thấp hơn tại các cuộc họp tháng 9, 11 và 12.

- TH3: Fed tăng 75 bps và tiếp tục "hawkish".

Hai kịch bản đầu tiên sẽ làm dịu đi đà suy giảm gần đây ở đường cong swap của khu vực châu Á kỳ hạn 1 năm - 2 năm và 1 năm - 5 năm khi các thị trường giảm kỳ vọng châu Á và rủi ro giảm tốc do Fed thắt chặt chính sách hơn, trong đó kịch bản đầu tiên có tác động mạnh hơn. Ngoài những quyết định của Fed, triển vọng toàn cầu có thể vẫn sẽ bị kìm hãm bởi những lo lắng về tăng trưởng của Mỹ, khu vực Eurozone và rủi ro tài chính tại Trung Quốc. Chúng tôi kỳ vọng áp lực đối với lãi suất dài hạn ở châu Á sẽ giảm, chẳng hạn như lãi suất swap 5 năm và lợi tức trái phiếu 10 năm sẽ giữ nguyên. Lạm phát trên toàn châu Á đang trên đà tăng nhưng nó không thúc đẩy tỷ giá tăng như chúng ta đã thấy từ đầu năm. Thị trường swap tại châu Á đã có thời điểm đứng vững trước những thông tin nhu cầu tiêu thụ toàn cầu suy yếu cùng với sự suy giảm của giá dầu thô, kim loại và hàng hoá nông nghiệp sẽ chứng minh được khả năng kiềm chế lạm phát của khu vực châu Á. Do đó, bối cảnh thị trường hiện tại khiến việc tăng lãi suất đồng bộ trên toàn châu Á trở thành một thách thức lớn. Trên quan điểm cá nhân, tôi không đánh giá cao việc các NHTW châu Á đang tìm cách sử dụng việc tăng lãi suất để chống lại đà tăng của đồng USD. Thay vào đó, sử dụng tới dự trữ ngoại hối, dòng tiền ngoại hối và các sản phẩm phái sinh bảo hiểm rủi ro (BI, Korea NPS) sẽ là những phương án tốt hơn.

Theo FX Daily: Biến động trước thềm quyết định của FOMC khiến chỉ số Dow Jones, S&P 500 và Nasdaq giảm 0.7%, 1.2% và 1.9%. Niềm tin của người tiêu dùng Mỹ đã yếu hơn dự kiến ở mức 95.7 trong tháng 7; số liệu tháng 6 đã được điều chỉnh từ 98.7 còn 98.4. Điều đáng chú ý là sự suy giảm đến từ tình hình hiện tại (147.2 xuống 141.3) thay vì kỳ vọng (65.8 xuống 65.3), tuy nhiên hiện tại vẫn đang ở mức cao hơn gấp đôi so với kỳ vọng. Doanh số bán nhà mới của Mỹ giảm xuống mức 590,000 vào tháng 6, mức thấp nhất kể từ 4/2020. Chi phí vay mượn cao hơn, giá nhà đắt hơn và viễn cảnh xấu của nền kinh tế đã khiến ngày càng ít người mua nhà hơn.

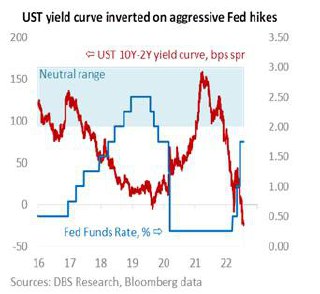

Đường cong lợi suất trái phiếu kho bạc Mỹ theo mức chênh lệch 10 năm và 2 năm đang đảo ngược xuống 24.7 bps, mức thấp nhất kể từ 2000. Trong hai ngày đầu tiên tuần này, lợi suất trái phiếu 10 năm tăng 5.7 bps lên 2.807% trong khi lợi suất 2 năm tăng 8.3 bps lên 3.053%. Tại cuộc họp FOMC hôm nay, Fed được cho là sẽ đưa ra mức tăng 75 bps liên tục lên 2.5%. Nếu vậy, lãi suất quỹ liên bang sẽ trở lại mức đỉnh của chu kỳ thắt chặt đã kết thúc vào 12/2018 và là điểm giữa của biên độ 2-3% của Fed. Mức tăng 75 bps cùng với niềm tin của người tiêu dùng, doanh nghiệp và thị trường tài chính, Fed được cho rằng sẽ bớt "hawkish" hơn. Tuy nhiên, một số người tin rằng lạm phát của Mỹ hiện quá cao để Fed có thể chuyển sang mức tăng nhỏ hơn - 50 bps vào tháng 9. Ngoài ra cuộc bầu cử giữa nhiệm kỳ vào 8/11 cũng có thể thu hẹp khả năng nâng tỷ lệ trên mức 3% trong năm nay. Do thị trường không ổn định, Fed có thể noi theo ECB để từ bỏ định hướng và chuyển sang phụ thuộc vào dữ liệu tại cuộc họp.

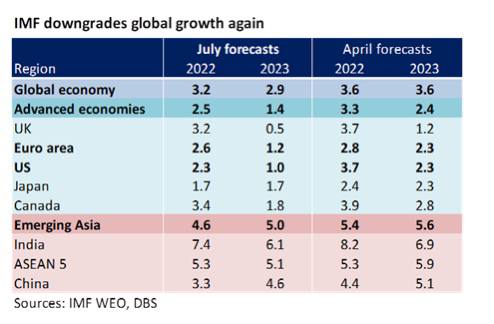

IMF đã hạ mức tăng trưởng toàn cầu 2022 từ 3.6% xuống 3.2% và dự kiến chính sách tiền tệ phi lạm phát sẽ hạ tăng trưởng toàn cầu xuống 2.9%. IMF mô tả một tương lai u ám về triển vọng toàn cầu với những rủi ro đang ngày gia tăng. Bất chấp xung đột Nga - Ukraine và lo ngại Nga ngừng cung khí đốt cho châu Âu, IMF vẫn dự đoán tăng trưởng của Mỹ sẽ kém hơn khu vực Euro trong năm 2022 và 2023. Mặc dù thị trường mới nổi châu Á không thoát khỏi kịch bản suy giảm trong năm nay nhưng IMF vẫn lạc quan về đà tăng trưởng của lục địa này, tăng từ 4.6% năm 2022 lên 5% năm 2023 với sự "trở lại" của Trung Quốc. Nhìn chung, các dự báo của IMF cho thấy đà phục hồi của đồng USD trong năm nay có khả năng đang bị tác động quá mức và nó gây áp lực lên đồng EUR và các đồng tiền châu Á, đặc biệt nếu Fed thực hiện hầu hết các biện pháp để kiềm chế lạm phát.

Bloomberg