Đầu tư theo chỉ số: Chiến lược hiệu quả dài hạn

Huyền Trần

Junior Analyst

Dữ liệu lịch sử cho thấy quỹ đầu tư theo chỉ số tiếp tục vượt trội so với phần lớn quỹ đầu tư chủ động. Bất chấp lo ngại về sự tập trung của thị trường, đầu tư thụ động vẫn là chiến lược tối ưu nhờ chi phí thấp, đa dạng hóa và tránh rủi ro cảm tính.

Mỗi năm, S&P Global Ratings công bố báo cáo so sánh hiệu suất của các quỹ đầu tư chủ động với việc đầu tư theo chỉ số chứng khoán. Những báo cáo này được xem là tiêu chuẩn vàng trong việc đánh giá hiệu quả của các quỹ dầu tư chủ động so với quỹ đầu tư theo chỉ số.

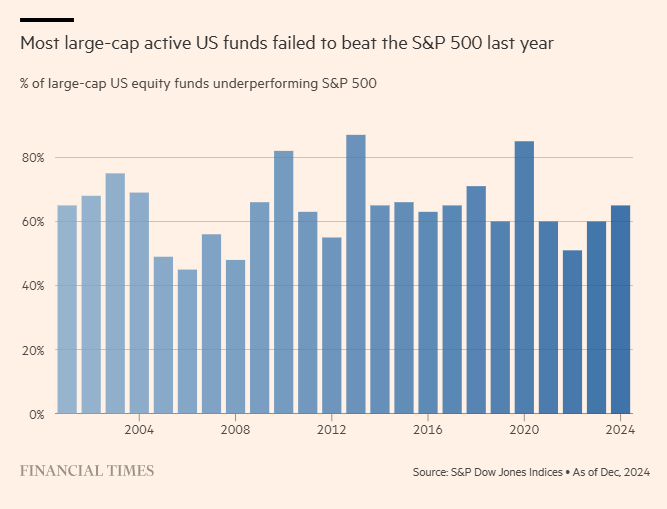

Báo cáo cuối năm 2024 không mang đến bất ngờ: Các quỹ đầu tư theo chỉ số thụ động tại Mỹ tiếp tục vượt trội hơn khoảng hai phần ba số quỹ chủ động. Xu hướng này cũng nhất quán với các năm trước, khi chỉ một phần ba số nhà quản lý quỹ có hiệu suất cao trong một năm nhưng hiếm khi duy trì được vị thế trong năm tiếp theo.

Nếu xét trên quy mô 20 năm, khoảng 90% quỹ đầu tư chủ động mang lại lợi nhuận kém hơn quỹ đầu tư vào chỉ số và quỹ ETF chi phí thấp. Xu hướng này cũng đúng với các quỹ đầu tư vào thị trường phát triển, thị trường mới nổi và trái phiếu. Ngay cả với quỹ cổ phiếu vốn hóa nhỏ – nhóm có hiệu suất tốt trong năm 2024 – chỉ 11% đạt hiệu suất vượt trội trong hai thập kỷ qua.

Không phải là không thể đánh bại thị trường, nhưng nếu thử, khả năng cao là nhà đầu tư sẽ thuộc nhóm 90% quỹ chủ động có hiệu suất thấp hơn. Qua mỗi năm, dữ liệu ngày càng khẳng định rằng đầu tư theo chỉ số vẫn là chiến lược tối ưu cho nhà đầu tư thông thường.

Những lập luận chống lại quỹ đầu tư chỉ số

Bất chấp bằng chứng rõ ràng, nhiều nhà quản lý quỹ chủ động vẫn cho rằng tương lai sẽ khác. Một số quan điểm cho rằng sự phổ biến của đầu tư thụ động đã khiến danh mục các chỉ số tập trung quá mức vào một nhóm cổ phiếu, làm gia tăng rủi ro. Một số khác lập luận rằng dòng tiền vào các quỹ chỉ số không xem xét đến yếu tố lợi nhuận doanh nghiệp hay tiềm năng tăng trưởng, dẫn đến sai lệch trong định giá và tạo cơ hội cho các nhà quản lý quỹ chủ động khai thác.

Thực tế, thị trường hiện tại có sự tập trung cao. Bảy cổ phiếu công nghệ hàng đầu (Magnificent 7) chiếm một phần ba giá trị S&P 500 và đóng góp hơn một nửa mức tăng 25% của chỉ số này trong năm 2024. Tuy nhiên, điều này không phải là hiện tượng mới.

Quỹ chủ động mỹ tiếp tục thất bại trước chỉ số S&P 500

Đầu những năm 1800, cổ phiếu ngân hàng chiếm tới ba phần tư tổng giá trị thị trường. Đầu thế kỷ XX, cổ phiếu đường sắt thống trị thị trường và đến cuối thế kỷ đó, nhóm cổ phiếu công nghệ internet giữ vị trí tương tự. Hơn nữa, nghiên cứu của Hendrick Bessembinder chỉ ra rằng kể từ năm 1926, chỉ 4% cổ phiếu niêm yết tại Mỹ đóng góp gần như toàn bộ phần lợi nhuận vượt trội của thị trường so với trái phiếu chính phủ. Do đó, một thị trường tập trung không phải là lý do để từ bỏ quỹ chỉ số. Khi sở hữu danh mục dựa theo các chỉ số, nhà đầu tư sẽ luôn nắm giữ những cổ phiếu mang lại lợi nhuận lớn nhất.

Một lập luận khác phản đối đầu tư thụ động là tốc độ tăng trưởng của quỹ chỉ số đã làm sai lệch khả năng định giá của thị trường, khiến giá cổ phiếu không còn phản ánh đúng thông tin mới. Một số ý kiến cho rằng xu hướng này đã góp phần tạo ra bong bóng trên thị trường, điển hình là cơn sốt cổ phiếu AI hiện nay.

Tuy nhiên, dữ liệu thực tế bác bỏ lo ngại này. Ngay cả khi 99% nhà đầu tư mua quỹ chỉ số, chỉ cần 1% còn lại vẫn đủ để thị trường phản ánh thông tin mới vào giá cổ phiếu.

Nếu bong bóng thực sự tạo ra cơ hội cho các quỹ chủ động vượt trội, thì dữ liệu giai đoạn bùng nổ cổ phiếu internet đến năm 2000 cho thấy điều ngược lại. Khi đó, nhiều cổ phiếu công nghệ được giao dịch với mức P/E ba chữ số, cao hơn đáng kể so với các cổ phiếu AI hiện nay. Tuy nhiên, theo dữ liệu SPIVA, trong các năm 2001, 2002 và 2003 – giai đoạn sau bong bóng – lần lượt 65%, 68% và 75% quỹ chủ động vẫn có hiệu suất kém hơn thị trường.

Lựa chọn tối ưu vẫn không thay đổi

Dữ liệu ngày càng củng cố tính hiệu quả của đầu tư theo chỉ số. Một danh mục đầu tư tối ưu nên được phân bổ rộng rãi theo chỉ số và đa dạng hóa giữa các loại tài sản. Quỹ chỉ số đảm bảo chi phí thấp, ít tốn phí giao dịch, hiệu quả thuế và tránh được sự dao động cảm tính của thị trường. Chúng có thể nhàm chán, nhưng đó cũng chính là lợi thế lớn nhất: Không bị cuốn theo làn sóng lạc quan hay bi quan của giới tài chính.

Như câu nói nổi tiếng trong Alice in Wonderland: “Đừng vội làm gì cả, hãy chờ đợi.”

Financial Times