"Đầu bếp" Fed đang "nấu" lạm phát một cách tinh tế, nhưng có lẽ Trump là thứ "gia vị" không hề phù hợp?

Trần Quốc Khải

Junior Editor

Sự tinh tế gần đây trở nên thiếu hụt, đặc biệt khi nói đến chủ đề ngày càng chính trị hóa là lạm phát. Điều này thật đáng tiếc, vì vấn đề lạm phát ở Mỹ hiện đang ở thế cân bằng tinh tế, và các nhà hoạch định chính sách sẽ cần đến sự khéo léo để xử lý. Rất nhiều thứ đang bị đe dọa.

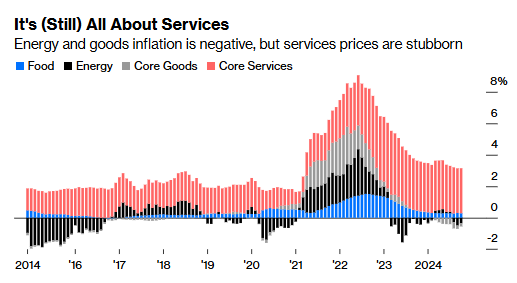

Dữ liệu lạm phát mới nhất của Mỹ cho thấy vấn đề này về cơ bản đã được kiểm soát, nhưng không có nghĩa là có thể phớt lờ. Mô hình này đang trở nên quen thuộc, và vẫn chưa rõ ràng về bước đi tiếp theo. Về bản chất, lạm phát năng lượng và hàng hóa hiện đang ở mức âm nhẹ, thực phẩm không tăng nhiều, nhưng dịch vụ - nơi tiền lương thường là yếu tố chính thúc đẩy lạm phát - vẫn còn rất nhức nhối. Điều này khiến lạm phát tổng thể vẫn ở trên 3%, còn quá cao để yên tâm:

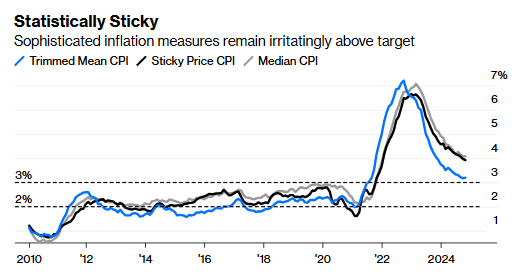

Các chỉ số chuyên biệt do các nhóm kinh tế học khác nhau của Fed đưa ra cho thấy rằng lạm phát vẫn trên 3% (ngưỡng trên trong phạm vi mục tiêu của Fed) và không còn rõ ràng cho thấy sự hạ nhiệt. Điều này đúng với mức trung lập và mức trung lập đã điều chỉnh của Fed Cleveland (loại bỏ các giá trị ngoại lai và trung bình hóa phần còn lại), cũng như mức lạm phát của Fed Atlanta:

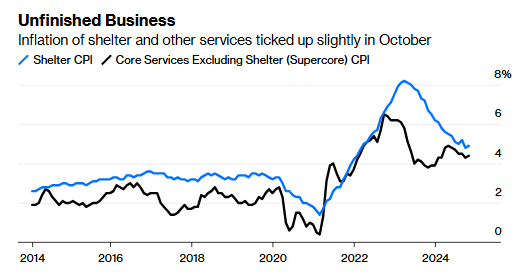

Hơn nữa, lạm phát ở các lĩnh vực nhức nhối nhất đã ngừng giảm. Cả lạm phát dịch vụ lõi loại trừ tiền thuê nhà (cái gọi là “siêu lõi” của Fed, được nhấn mạnh rất nhiều trong vài năm qua) và lạm phát tiền thuê nhà đều tăng nhẹ và vẫn ở trên 4%:

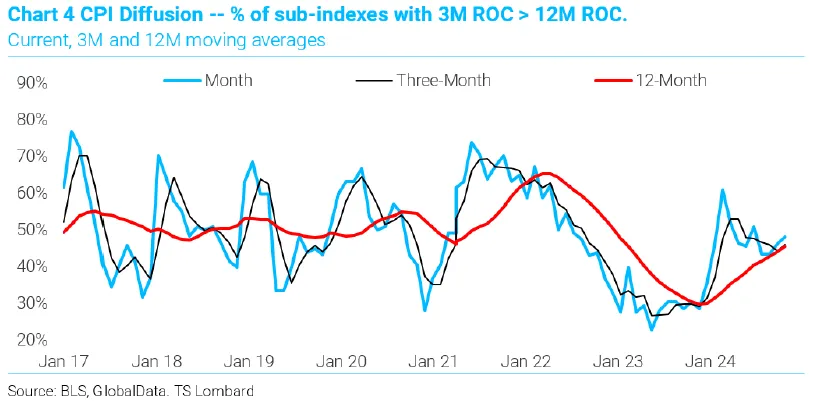

Một chỉ số khuếch tán từ Steven Blitz của TS Lombard minh họa một cách khác rằng xu hướng giảm phát (sự giảm tốc của lạm phát) đã chấm dứt. Biểu đồ này cho thấy tỷ lệ thành phần lạm phát có mức trung bình 3 tháng cao hơn mức trung bình 12 tháng của chúng, một chỉ báo về xu hướng tăng. Con số này hiện đứng ở mức 50%, không đáng chú ý, nhưng đã tăng gấp đôi kể từ đầu năm. Điều này khó có thể phù hợp với bất kỳ ý niệm nào cho rằng tiến trình lạm phát đang hướng tới mục tiêu:

Tổng hợp lại, dữ liệu có lẽ không đủ để biện minh cho việc cắt giảm lãi suất vào tháng tới. Tuy nhiên, Fed có một nhiệm vụ kép. Các con số việc làm gần đây cho thấy sự yếu kém, và do đó, phương án ít cản trở nhất là cắt giảm một lần nữa, nhưng chỉ giảm 25 bps. Hơn nữa, thị trường hiện đang mong đợi một lần cắt giảm nữa, và sẽ rất nguy hiểm nếu làm “vỡ mộng” những hy vọng này khi thị trường đã rất biến động sau bầu cử. Phản ứng của thị trường vào thứ Tư khá yên ắng vì Ủy ban Thị trường Mở Liên bang (FOMC) sẽ có thêm báo cáo hàng tháng mới về cả lạm phát và thất nghiệp trước cuộc họp tiếp theo. Trong bối cảnh đó, CPI của tháng 10 cần phải có bất ngờ lớn theo bất kỳ hướng nào để thay đổi lộ trình dự kiến của lãi suất, và điều đó đã không xảy ra. Carl Weinberg, chuyên gia kinh tế trưởng của High Frequency Economics, cho biết:

“Dự báo của chúng tôi cho cuộc họp FOMC vào ngày 18 tháng 12 là có khả năng sẽ có cắt giảm lãi suất nhưng không chắc chắn. Dữ liệu CPI hôm nay không ảnh hưởng đến dự báo đó. Chủ tịch Fed Powell nói ông tự tin rằng tiến lạm phát sẽ tiếp tục hướng tới mục tiêu. Vì vậy, các chỉ số lạm phát vẫn trên phạm vi mục tiêu trong báo cáo này không phải là bất ngờ cũng không đe dọa đến các lần cắt giảm lãi suất sắp tới.”

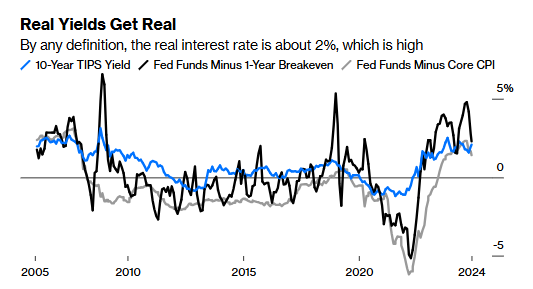

Fed cần tiếp tục đối thoại với thị trường, vốn đã nới lỏng điều kiện tài chính trong tuần qua bằng cách đẩy giá cổ phiếu lên, trong khi thắt chặt chúng bằng cách tăng lợi suất trái phiếu. Có nhiều cách để đo lường chính xác mức độ thắt chặt của điều kiện tài chính, và đợt hưng phấn mang tính đầu cơ hiện nay khiến việc tin rằng điều kiện tài chính thắt chặt là rất khó. Tuy nhiên, Fed có thể chú ý rằng lợi suất của TPCP Bảo vệ Lạm phát (TIPS) kỳ hạn 10 năm, được coi là thước đo tốt nhất của lãi suất thực dài hạn, đang ổn định trở lại trên 2%. Nếu con số này không quá tích cực, hãy biết rằng chỉ số này đã duy trì dưới 2% trong suốt 14 năm cho đến năm 2023. Điều kiện hiện tại thắt chặt hơn so với những gì mà nhiều người làm việc trong ngành tài chính từng biết.

Các vấn đề về định nghĩa đang trở nên phức tạp hơn, như Jerome Powell đã lập luận năm ngoái rằng lãi suất thực nên được xác định là lãi suất liên bang trừ đi mức lạm phát kỳ vọng trong một năm. Cách tính này tạo ra một con số dao động mạnh hơn, và vào thời điểm đó, kết quả cuối cùng cao hơn đáng kể so với lợi suất TIPS, do đó được coi là dấu hiệu bắt đầu của một lập luận rằng Fed có thể đủ khả năng để cắt giảm. Một cách tính phổ biến khác chỉ đơn giản là lấy lãi suất liên bang trừ chỉ số CPI chính.

Ba cách tính này được minh họa dưới đây. Việc thêm các định nghĩa bổ sung cho thấy: 1) việc giữ lãi suất quá thấp trong một thời gian dài sau đại dịch thực sự là điên rồ, và 2) hiện nay chúng ta có thể đồng ý rằng lãi suất thực đang cao nhưng không quá mức, khoảng 2%:

Ngoài ra, khả năng có sự thay đổi lớn trong chính sách kinh tế vĩ mô khi Donald Trump nhậm chức cũng là một yếu tố quan trọng. Nếu việc chọn đội ngũ kinh tế của ông gây ra sự tranh cãi như việc bổ nhiệm nghị sĩ Matt Gaetz, một người trung thành tuyệt đối, làm Bộ trưởng Tư pháp, thì thị trường sẽ trở nên rất thú vị. Bất kỳ ai nắm giữ vị trí đó đều sẽ hiểu rằng chính quyền mới có nhiệm vụ theo đuổi chính sách thương mại quyết liệt và kiểm soát lạm phát, và hai điều này có thể xung đột với nhau. Họ và thị trường sẽ phải tìm ra sự cân bằng.

Cho đến khi biết được đội ngũ của Trump, có vẻ như Fed sẽ cắt giảm vào tháng tới (xác suất 86% theo định giá của thị trường HĐTL lãi suất liên bang), nhưng sau đó sẽ dừng lại để chờ xem diễn biến, với xác suất chỉ 16% cho một lần cắt giảm khác vào tháng 1. Blitz đưa ra lập luận như sau:

"Tóm lại, với tỷ lệ thất nghiệp ở mức 4.1%, sức mua thực tế của người tiêu dùng được khôi phục và chi tiêu liên bang tích cực, không có lý do gì để mong đợi lạm phát sẽ hạ nhiệt. Một số yếu tố đặc biệt trong mỗi tháng - bảo hiểm xe hơi, xe đã qua sử dụng - nhưng lạm phát đang ổn định ở mức phản ánh tình hình kinh tế vĩ mô chung. Có thể sẽ có thêm một lần cắt giảm từ Fed, gọi là bảo hiểm thất nghiệp, sau đó chờ xem những gián đoạn dự kiến của Trump mang lại điều gì."

Bloomberg