Đà tăng của chứng khoán Mỹ không còn giới hạn ở cổ phiếu công nghệ

Đức Nguyễn

FX Strategist

Có những dấu hiệu cho thấy đà tăng đang lan rộng hơn, với việc các công ty vốn hóa nhỏ có tuần tốt nhất kể từ tháng 3. Các ngành từng đi sau trong quá khứ - từ vận tải đến bất động sản và năng lượng - đang trở lại dẫn dắt thị trường.

Quan điểm rằng đà tăng sẽ lan rộng sau khi chỉ tập trung vào một nhóm nhỏ các công ty công nghệ trí tuệ nhân tạo đã được ủng hộ rất nhiều trong năm nay, và giờ đang nhận động lực từ một loạt các báo cáo kinh tế cho thấy suy thoái vẫn còn xa. Cổ phiếu khắp các lĩnh vực hưởng lợi, với 9 trong số 10 nhóm ngành S&P 500 tăng điểm.

"Mọi người thường nói về Big 7 hoặc 8 hoặc 9 gì đấy khi nhắc đến Big Tech và AI, nhưng đó không phải là những cổ phiếu duy nhất đang tăng mạnh," Jeff Muhlenkamp, chuyên gia quản lý quỹ tại Muhlenkamp. Quỹ của ông đã hạ tỷ trọng tiền mặt 35% xuống 15% từ tháng Hai, mua cổ phiếu của các công ty xây dựng nhà ở, một công ty tài chính và một công ty truyền thông.

"Chắc chắn sáu tháng trước tôi đã kỳ vọng một cuộc suy thoái, nhưng giờ đây điều đó ít có khả năng xảy ra hơn," ông nói thêm. "Chúng tôi lạc quan hơn một chút về nền kinh tế so với ba, bốn tháng trước. Chúng tôi đã đầu tư một chút tiền."

Chỉ số Nasdaq 100 với tỷ trọng công nghệ lớn đã tăng gần 40% trong nửa đầu năm, khôi phục lại phần lớn mức giảm giảm năm 2022. Một số cổ phiếu lớn nhất, những công ty tập trung vào AI, cũng đã giúp chỉ số S&P 500 tăng khoảng 16%. Chỉ số Russell 2000 tập trung vào các cổ phiếu vốn hóa nhỏ tăng nhẹ 7.2%.

Muhlenkamp không phải là người duy nhất đang mua cổ phiếu. Theo dữ liệu được tổng hợp bởi Bloomberg, quỹ ETF Invesco S&P 500 Equal Weight đang ghi nhận dòng vốn vào kỷ lục 5 tỷ USD trong tháng Sáu. ETF Russell 2000 cũng thu hút thêm khoảng 1.8 tỷ USD trong cùng giai đoạn. Tâm lý lạc quan đã giúp chỉ số Russell 2000 vượt trội so với chỉ số Nasdaq trong tháng đầu tiên của năm nay.

Một pha tăng 6 nghìn tỷ USD không phải điều Wall Street dự báo trong năm 2023. Vào tháng 1, các chiến lược gia dự báo S&P 500 sẽ kết thúc năm tại mức 4,050 điểm. Mặc dù còn thời gian để dự báo của họ thành hiện thực, chỉ số hiện tại đã vượt mục tiêu đó 400 điểm.

Mặc dù báo cáo vào thứ Sáu cho thấy chi tiêu tiêu dùng đi ngang và lạm phát hạ nhiệt, dữ liệu trước đó, từ GDP đến doanh số bán nhà mới và đơn đặt hàng hàng lâu bền đều vượt dự báo.

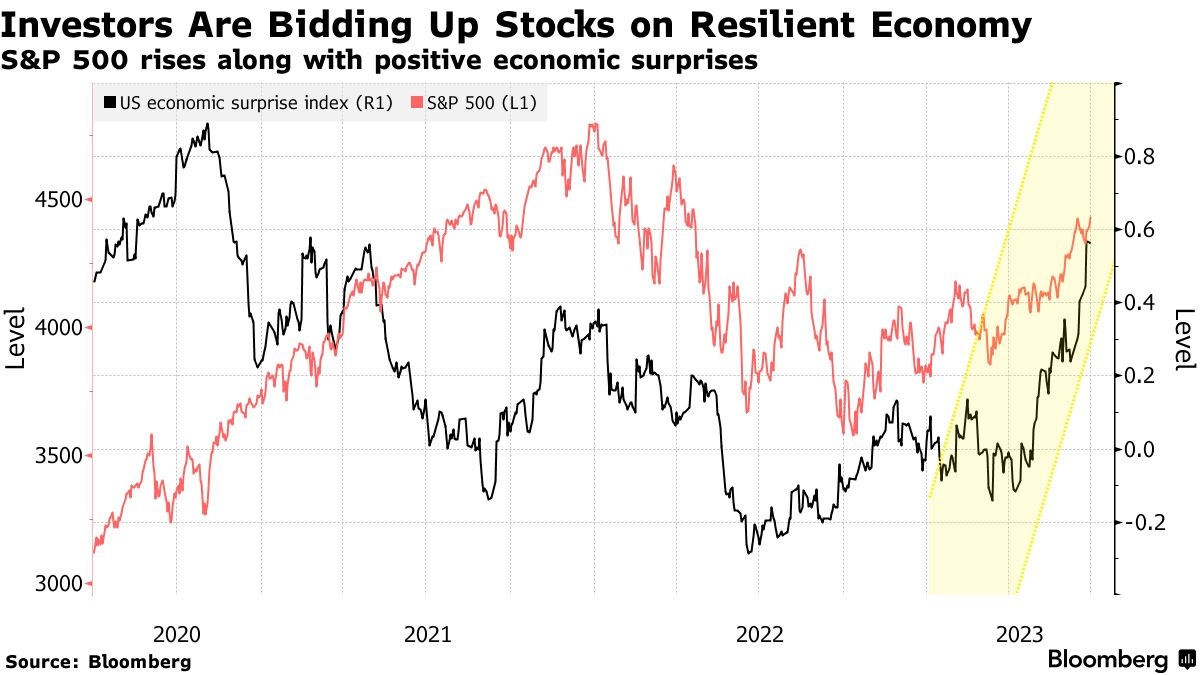

Chỉ số bất ngờ kinh tế Bloomberg đã tăng trong gần như tất cả các tuần từ đầu tháng Tư và đạt mức cao nhất trong hơn hai năm.

Sức mạnh của nền kinh tế, cùng tín hiệu từ Chủ tịch Cục Dự trữ Liên bang Jerome Powell cho biết sẽ tăng lãi suất thêm hai lần vào năm 2023, đã khiến lợi suất tăng vọt. Tuy nhiên, khác với năm 2022, khi lãi suất tăng gây áp lực lên cổ phiếu, giờ điều này đang củng cố quan điểm rằng lạm phát đang đi xa dần.

"Điều đó cũng đóng góp vào câu chuyện," Lauren Goodwin, chuyên gia kinh tế và cơ cấu danh mục tại New York Life Investments cho biết. "Sự mở rộng trong hoạt động kinh tế có thể kích thích niềm tin về hiệu suất thị trường chứng khoán mạnh hơn."

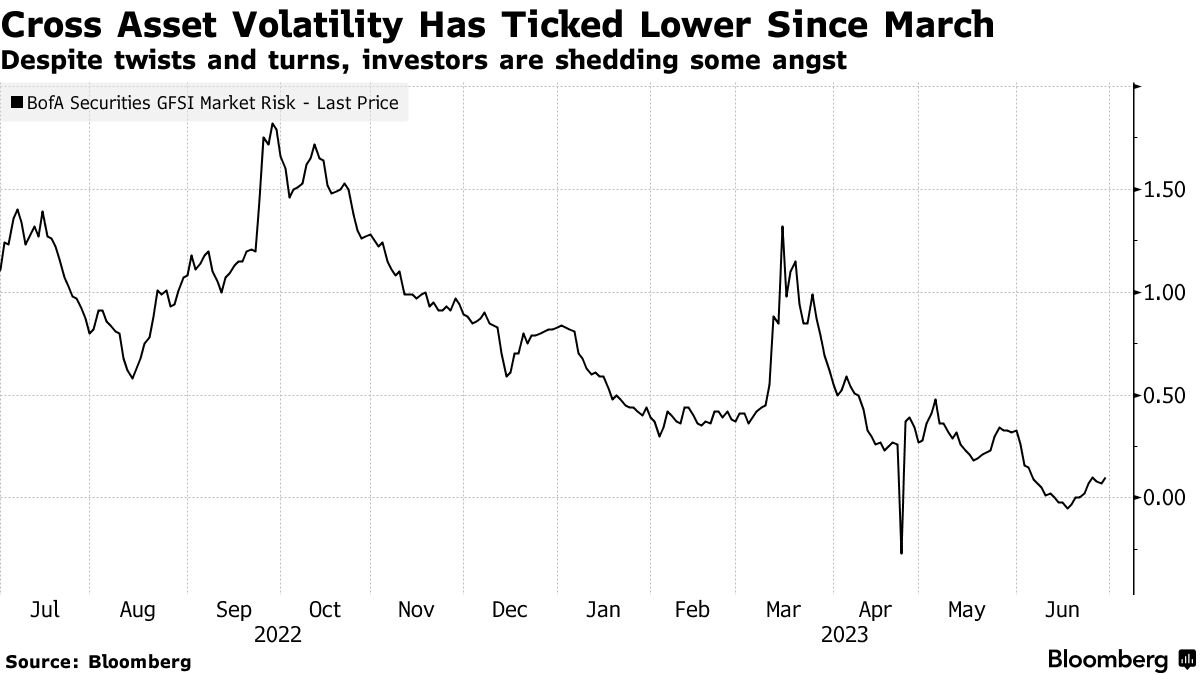

Một kết quả của nền kinh tế mạnh mẽ là biến động giảm, không chỉ trong cổ phiếu. Một chỉ số đo rủi ro chéo giữa các tài sản do BofA theo dõi đã giảm đều trong năm 2023, ngoại trừ một pha tăng trong cuộc khủng hoảng ngân hàng vào tháng 3. Biến động ngụ ý thấp đang hỗ trợ thị trường, theo John Kolovos, trưởng bộ phận chiến lược kỹ thuật của Macro Risk Advisors.

"Lo ngại mà ta đều có đã tan biến," ông nói. "Khi bất ổn vĩ mô suy yếu, cổ phiếu thường hưởng lợi nhiều."

Cơn sốt cổ phiếu FAANG có thể nhận được nhiều sự chú ý, nhưng triển vọng lợi nhuận của các công ty nhỏ dự kiến sẽ cải thiện vào cuối năm nay. Dữ liệu được tổng hợp bởi Bloomberg cho thấy, trong khi tăng trưởng thu nhập từ các công ty Russell 2000 dự kiến sẽ thấp hơn so với S&P 500 trong quý ba, nó sẽ tăng trở lại trong bốn giai đoạn tiếp theo, với lợi nhuận mở rộng gấp ba lần so với S&P 500 vào giữa năm 2024.

Hiệu suất trong các chỉ số dựa trên yếu tố - công cụ lọc cổ phiếu dựa trên các đặc điểm cụ thể - cũng cải thiện về độ rộng thị trường. Trong tháng 6, chỉ số Dow Jones U.S. Thematic Market Neutral Momentum, tập trung vào các cổ phiếu có động lượng tăng tốt, đã không đạt kết quả tốt như các chiến lược đầu tư giá trị, mua cổ phiếu rẻ. Tính đến nay, điều ngược lại đã xảy ra, mặc dù cả hai đều không có hiệu suất tốt.

"Khi động lượng bắt đầu đuối, không vượt trội so với các yếu tố khác, độ rộng thị trường đang được cải thiện," Omar Aguilar, giám đốc điều hành và đầu tư của Schwab Asset Management cho biết.

Tất nhiên, tâm lý đầu tư sẽ phụ thuộc vào những gì họ chọn để chú ý: đường cong lợi suất đảo chiều, Nasdaq tăng mạnh, chính sách của ngân hàng trung ương, hoặc một cái gì khác hoàn toàn. Và một tháng tốt của các công ty nhỏ cũng không đảm bảo rằng thị trường đã ổn, sẽ tránh được suy thoái, hoặc rằng S&P 500 có thể trở lại đỉnh năm 2022.

Nhưng đó vẫn là một xu hướng đáng theo dõi, theo Kolovos từ Macro Risk Advisors.

"Về độ rộng thị trường, mọi thứ đã tốt hơn," ông nói. "Tôi không dám nói rằng mọi thứ đều tốt, nhưng nó đang dần tiến triển."

Bloomberg