Chuyên gia Goldman Sachs đánh giá về tình trạng bất động sản thương mại năm 2024

Bùi Thu Phương

Junior Analyst

Một năm sau khi các ngân hàng trong khu vực sụp đổ do các yếu tố như nợ quá hạn tăng, giá trị tài sản giảm và giá trị các khoản vay mua bất động sản thương mại giảm. Tình trạng đáng lo ngại của lĩnh vực bất động sản thương mại thời điểm hiện tại là khi mà giá cho thuê sụt giảm nhưng hầu hết các văn phòng chỉ thấy khách thuê nhiều nhất là 3-4 ngày/tuần. Liệu điều này có hợp lý?

Để có câu trả lời, chuyên gia về quỹ đầu tư tín thác bất động sản (REIT) và bất động sản thương mại (CRE) của Goldman Chandhi Luthra đã công bố một báo cáo mới nhất đánh giá trực quan về tình trạng CRE trong năm 2024 về kỳ hạn vay nợ năm 2023, nhóm tài sản và các ngân hàng cho vay. Chandhi Luthra cũng xem xét các khối lượng giao dịch và cho thuê mới nhất và chia sẻ một số điều quan trọng.

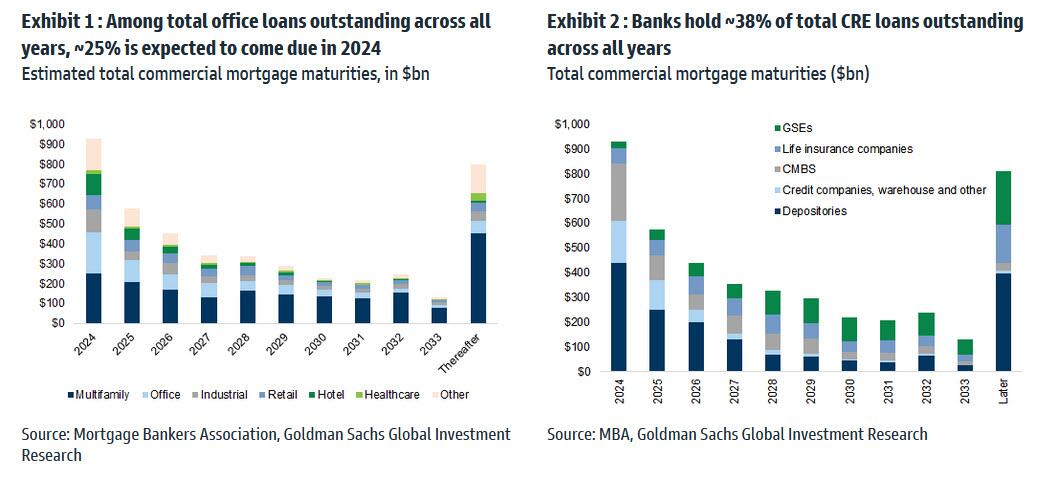

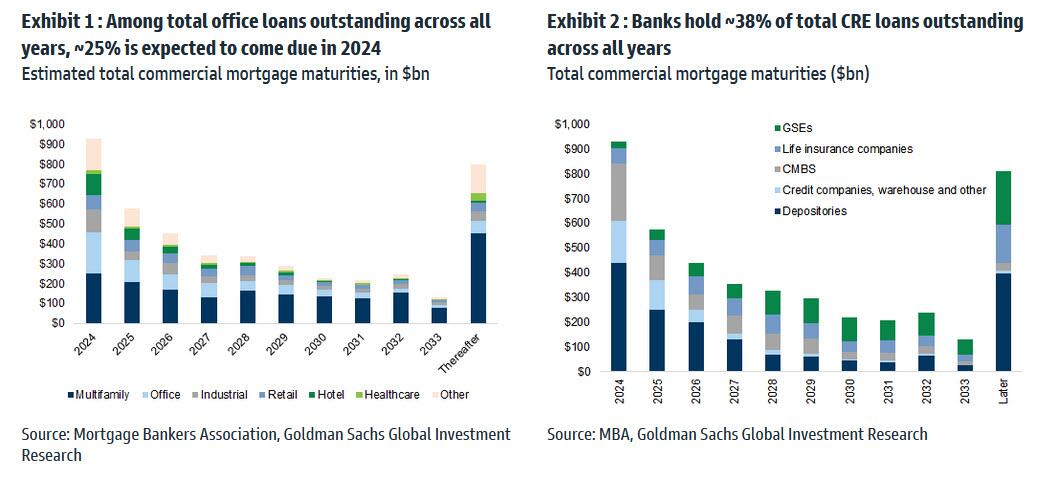

- Khoảng 4.7 nghìn tỷ USD các khoản vay thế chấp bất động sản thương mại/vay hộ gia đình chưa thanh toán theo số liệu Khảo sát khoản vay bất động sản thương mại năm 2023 của Hiệp hội các Ngân hàng cho vay thế chấp.

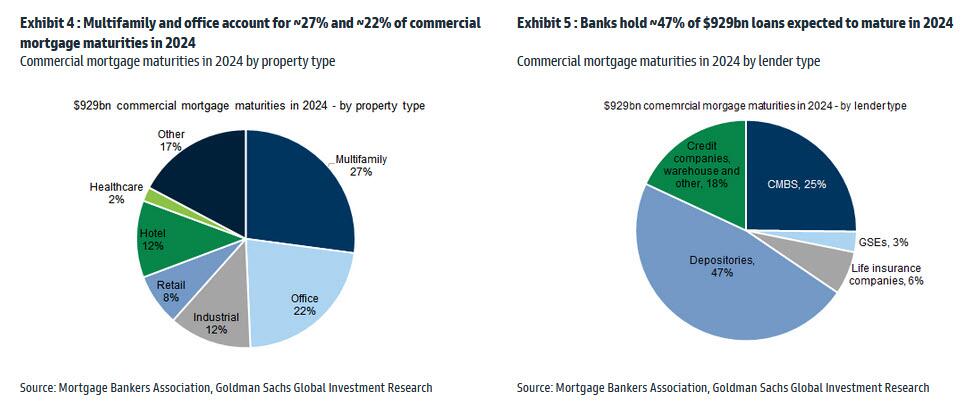

- Cụ thể hơn vào năm 2024, các khoản thế chấp CRE giá trị khoảng 929 tỷ USD sẽ đáo hạn, chiếm 20% trong tổng số 4.7 nghìn tỷ USD tổng nợ chưa thanh toán. Xét về loại hình tài sản, chung cư và văn phòng lần lượt chiếm 27% và 22% trong tổng số nợ đáo hạn năm 2024. Xét về loại hình cho vay, các ngân hàng nắm giữ 47% tổng nợ đáo hạn năm 2024, tiếp theo là các khoản CMBS chiếm 25%.

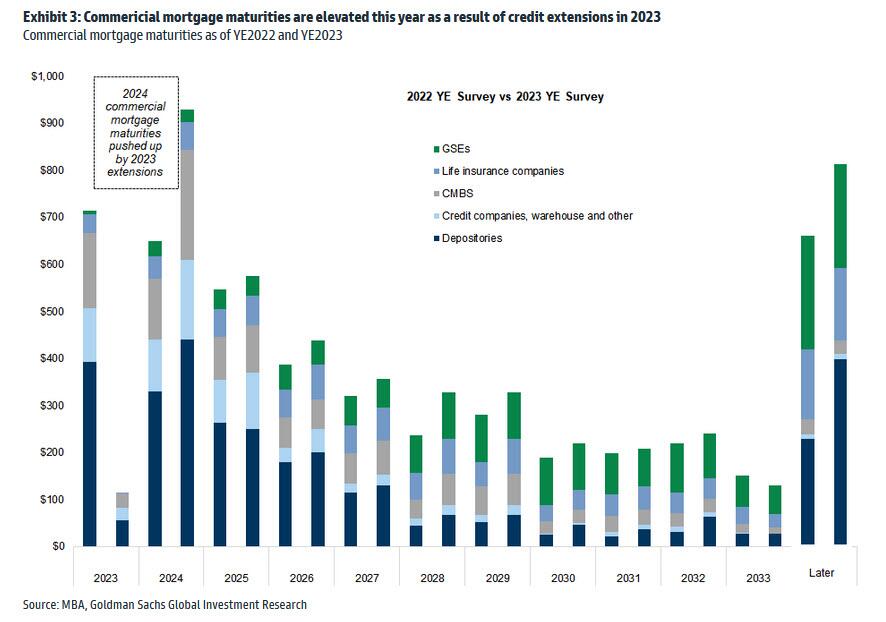

Điều đáng chú ý là lượng thế chấp thương mại đáo hạn năm 2024 tăng lên là do sự gia hạn trong năm 2023. Cụ thể trong số các khoản vay CRE dự kiến đáo hạn vào năm 2023 khoảng 610 tỷ USD đã được tái cấp vốn, với 300 tỷ USD được đẩy sang năm 2024 và phần còn lại được chuyển sang các năm sau. Do đó, tổng khối lượng tái cấp vốn CRE dự kiến sẽ là 929 tỷ USD vào năm 2024.

Tất nhiên, không chỉ dừng lại ở đó và vì không có cải thiện cơ bản nào nên chắc chắn rằng khối lượng nợ gia hạn năm 2024 cũng sẽ cao. Tuy nhiên, theo nhà phân tích của Goldman dự báo lãi suất sẽ giảm, nhu cầu tái cấp vốn vào năm 2024 có thể vượt qua năm 2023 (lãi suất vẫn cao hơn nhiều so với thời điểm hầu hết các khoản vay được cấp cách đây vài năm). Đồng thời, đối với các khoản vay đã được gia hạn trước đó, việc gia hạn trong tương lai cũng có thể khó khăn hơn.

Dự kiến 25% các khoản vay được đảm bảo bằng bất động sản văn phòng sẽ đáo hạn vào năm 2024. Xét về loại hình cho vay, các ngân hàng (chủ yếu là ngân hàng nhỏ, ngân hàng địa phương) nắm giữ khoảng 38% tổng dư nợ cho vay CRE trong tất cả các năm, tiếp theo là GSE ở mức 20%.

Quan sát các chỉ số nợ khác nhau, chỉ số khả năng trả nợ (DSCR) cho bất động sản thương mại (văn phòng, công nghiệp và bán lẻ kết hợp) ở mức 1.52 trong tháng 12, dưới mức trung bình lịch sử là 1.69. Tỷ suất lợi nhuận từ bất động sản thương mại đã duy trì ở mức cao hơn so với mức trung bình 11% trong những quý gần đây.

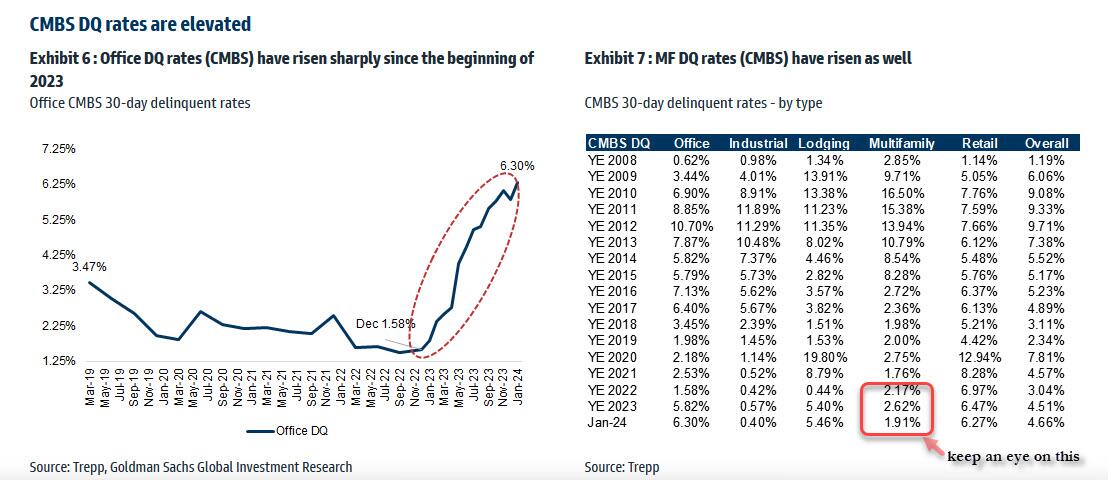

Tỷ lệ nợ quá hạn của các khoản vay thế chấp bất động sản văn phòng (DQ CMBS) ở mức 6.3%trong tháng 1, tăng mạnh so với mức 1.58% vào tháng 12/2022. DQ CMBS của bất động sản hộ gia đình ở mức 1.91% giảm so với 2.62% trong tháng 12. Sự sụt giảm liên tục liên quan đến một khoản vay lớn cho chung cư ở San Francisco vừa được thanh lý gần đây. Tỷ lệ nợ quá hạn tổng thể ở mức 4.66% trong tháng Một.

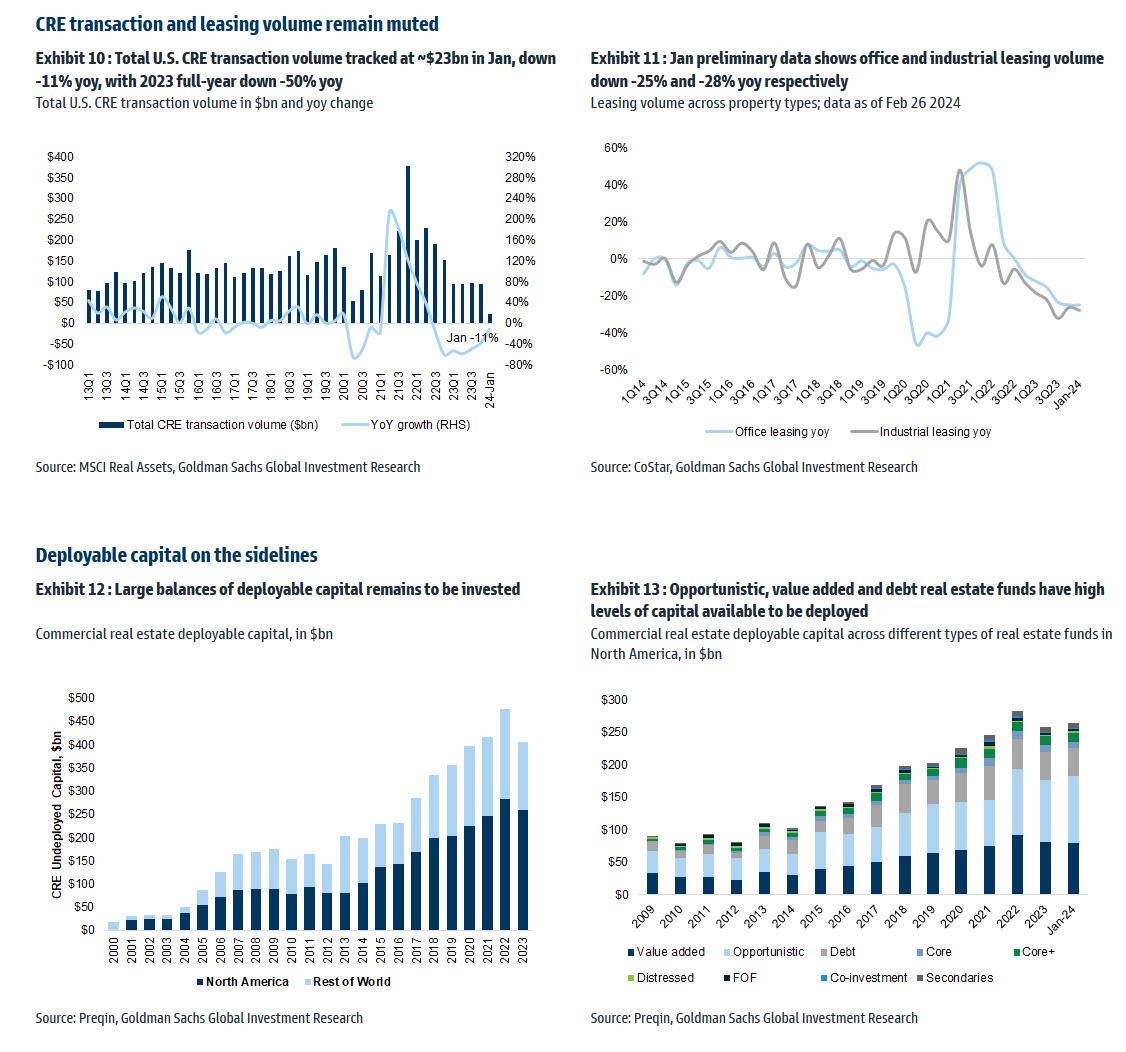

Nhà chiến lược của Goldman kết luận rằng thị trường giao dịch BĐS thương mại Mỹ tiếp tục trầm lắng chủ yếu do lãi suất cao, nguồn vốn hạn chế và sự chênh lệch giá cả giữa người mua và người bán. Khối lượng giao dịch tháng 1 giảm 11% so với cùng kỳ năm trước. Đối với hoạt động cho thuê, xu hướng dự báo sơ bộ tháng 1 cho thấy sự sụt giảm, với văn phòng giảm 25% so với cùng kỳ năm trước và công nghiệp giảm 28% so với cùng kỳ năm trước.

Zerohedge