Chiến lược của thống đốc Ueda và áp lực từ đồng yên suy yếu

Huyền Trần

Junior Analyst

Sự thận trọng của Thống đốc Kazuo Ueda và đồng yên suy yếu đặt ra thách thức cho chiến lược bình thường hóa chính sách của BoJ. Quyết định trì hoãn tăng lãi suất gây tranh cãi và khiến thị trường đặt câu hỏi về thông điệp chính sách

Sự thận trọng gần đây của Thống đốc Ngân hàng Trung ương Nhật Bản (BoJ) Kazuo Ueda cùng với sự suy yếu trở lại của đồng yên có thể làm tổn hại đến tính logic trong chiến lược bình thường hóa chính sách theo sự phát triển của nền kinh tế.

Các nhà kinh tế cho rằng, nếu ông Ueda tăng lãi suất chủ yếu để ngăn đồng yên giảm giá sâu hơn thay vì dựa vào dữ liệu kinh tế, uy tín của thông điệp chính sách sẽ bị ảnh hưởng.

Cuộc họp BoJ tuần trước được xem là thời điểm lý tưởng để tăng lãi suất, khi lạm phát, tiền lương và nền kinh tế đều đạt kỳ vọng của ngân hàng trung ương, đồng thời đồng yên cũng đã ổn định hơn so với tháng trước. Một khảo sát của Bloomberg cho thấy 86% chuyên gia kinh tế tin rằng thời điểm này phù hợp để hành động. Tuy nhiên, BoJ lại quyết định chờ đợi.

Tình hình chính trị phức tạp trong nước và những bất ổn từ khả năng Donald Trump trở lại Nhà Trắng có thể là những yếu tố ảnh hưởng đến quyết định này. Nhưng điều khiến thị trường bất ngờ là ông Ueda gợi ý rằng có thể tiếp tục trì hoãn tăng lãi suất cho đến tháng 3 hoặc lâu hơn. Điều này khiến đồng yên giảm xuống mức thấp nhất trong 5 tháng, đồng thời đặt ra nhiều câu hỏi mới về chiến lược truyền thông của BoJ.

“Tôi không nghĩ ông ấy sẽ cam kết tăng lãi suất vào tháng 1,” Ryutaro Kono, chuyên gia kinh tế trưởng tại BNP Paribas, nhận định. “Nhưng tôi kỳ vọng ông sẽ ám chỉ về khả năng tăng lãi suất trong tương lai gần để cảnh báo về rủi ro đồng yên suy yếu thêm.”

Dường như ông Ueda đang cố tránh bị ràng buộc bởi một cam kết tăng lãi suất vào tháng 1. Tuy nhiên, thông điệp không như kỳ vọng này lại khiến đồng yên suy yếu, có thể buộc ông phải hành động sớm hơn dự tính, vì những lý do không hoàn toàn phù hợp với chiến lược dài hạn của mình.

Nếu muốn chờ đến mùa xuân để tăng lãi suất, ông Ueda có thể sẽ dựa vào Bộ Tài chính để kiềm chế các nhà đầu cơ bằng cách đe dọa can thiệp.

“Tôi không chắc đồng yên có thể ổn định đến tháng 3,” Daisuke Karakama, chuyên gia kinh tế trưởng tại Mizuho Bank, nhận định. “Không loại trừ khả năng đồng yên sẽ phá ngưỡng 160 trước cuộc họp tháng 1. Nếu BoJ buộc phải hành động vào thời điểm đó, điều này có thể tạo cảm giác rằng chính sách tiền tệ đang bị chuyển hướng thành công cụ kiểm soát tỷ giá.”

Sáng thứ Hai, tỷ giá USD/JPYgiao dịch ở mức 156.53, sau khi chạm đáy mức 157.93 vào thứ Sáu.

Trước đó, Bộ trưởng Tài chính Katsunobu Kato đã cảnh báo về các giao dịch đầu cơ, nhấn mạnh rằng ông “rất lo ngại” về sự giảm giá nhanh của đồng yên sau khi đồng tiền này chạm mức thấp nhất kể từ tháng 7. Từ đầu tháng 12, đồng yên đã mất giá 4.9%, và giảm tới 10.6% từ giữa tháng 9.

Chuỗi phát ngôn của BoJ và Bộ Tài chính gần đây phản ánh mô hình quen thuộc dưới thời Thống đốc Haruhiko Kuroda. Thường thì các phát biểu của BoJ gây áp lực giảm giá đồng yên, sau đó Bộ Tài chính phải can thiệp để cảnh báo thị trường. Cuối cùng, chính phủ sẽ chi hàng tỷ USD để hỗ trợ đồng tiền trước khi BoJ đưa ra hành động điều chỉnh nhằm làm dịu tình hình.

Khi nhậm chức Thống đốc BoJ vào tháng 4 năm 2023, Kazuo Ueda mang theo kỳ vọng lớn với mục tiêu bình thường hóa chính sách mà không làm thị trường rơi vào biến động. Trong năm đầu tiên, Ueda đã nhanh chóng vượt kỳ vọng khi dỡ bỏ chính sách kiểm soát lợi suất, chấm dứt lãi suất âm và tăng lãi suất lần đầu tiên sau 17 năm. Đây là bước tiến quan trọng nhằm thoát khỏi di sản kích thích kinh tế khổng lồ của người tiền nhiệm Haruhiko Kuroda.

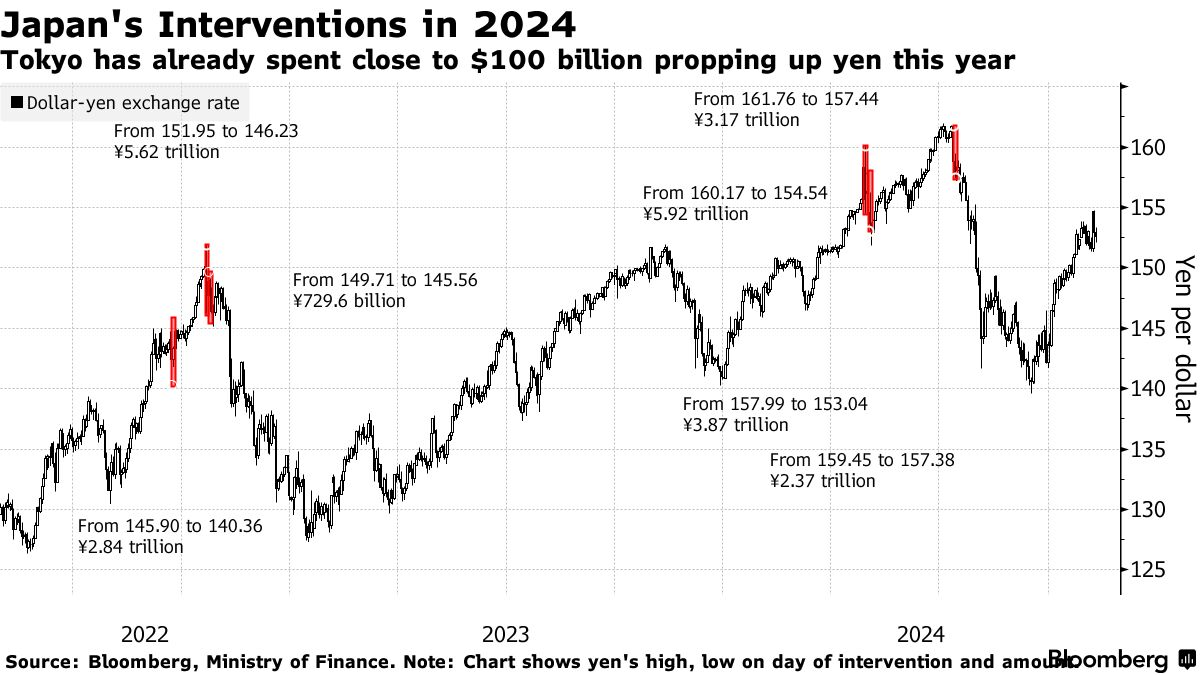

Tuy nhiên, những tháng sau đó, Ueda bắt đầu cho thấy sự thận trọng. Các phát ngôn của ông vào tháng 4 đã khiến đồng yên sụt giá mạnh, buộc Bộ Tài chính phải can thiệp. Đến tháng 7, khi tỷ giá USD/JPY vượt ngưỡng 160, chính phủ tiếp tục can thiệp, nâng tổng chi phí lên gần 100 tỷ USD trong năm. Quyết định tăng lãi suất vào tháng 7 được coi là biện pháp ứng phó nhằm kìm hãm đà giảm giá của đồng yên hơn là phản ánh các điều kiện kinh tế nội tại.

Sự can thiệp của chính phủ Nhật Bản trong năm 2024

Động thái này cũng dẫn đến biến động trên thị trường toàn cầu khi các nhà đầu tư cảm thấy thông điệp từBoJ thiếu rõ ràng. Tuy nhiên, nó lại cho thấy BOJ dễ tăng lãi suất hơn khi đồng yên suy yếu, bởi sự mất giá của đồng tiền này làm gia tăng áp lực đối với các hộ gia đình và doanh nghiệp. Trước quyết định tháng 7, một số nhà lập pháp đã công khai kêu gọi tăng lãi suất để kiểm soát tình hình.

Cuối tháng trước, khi Ueda trả lời phỏng vấn tờ Nikkei rằng việc tăng lãi suất đang “đến gần,” thị trường đã kỳ vọng một tín hiệu rõ ràng hơn, có thể là một động thái vào tháng 12 hoặc tháng 1. Thêm vào đó, việc BoJ công bố bài phát biểu của một Phó Thống đốc vào tháng 1 càng làm dấy lên dự đoán về cuộc họp ngày 23-24 tháng 1.

Trong buổi họp báo gần đây, Ueda không bác bỏ khả năng tăng lãi suất vào tháng 1 và khẳng định rằng BoJ không cần đợi đến khi mọi yếu tố bất định được giải quyết. Tuy nhiên, phát biểu của ông rằng cần thêm thời gian để đánh giá xu hướng tiền lương và tác động từ chính sách của Mỹ đã khiến đồng yên tiếp tục giảm giá.

“Không có dấu hiệu nào cho thấy BoJ đang cố gắng ngăn chặn đồng yên suy yếu nhanh hoặc kiểm soát kỳ vọng về việc tăng lãi suất,” Naoya Hasegawa, chiến lược gia trưởng về trái phiếu tại Okasan Securities, nhận xét trong một báo cáo.

Ueda dự kiến có bài phát biểu vào ngày Giáng sinh, một sự kiện mà thường không thu hút sự chú ý từ thị trường. Tuy nhiên, trước những chỉ trích ngày càng tăng về cách BoJ truyền đạt thông điệp, đây có thể là cơ hội để ông làm sáng tỏ hơn quan điểm của mình. Các nhà giao dịch tiền tệ chắc chắn sẽ theo dõi sát mọi thay đổi trong lập trường của ông.

Bloomberg