Các trader đang ở thời điểm tiên quyết trong việc "timing" chu kỳ thắt chặt của Fed

Ngô Văn Thịnh

Economic Analyst

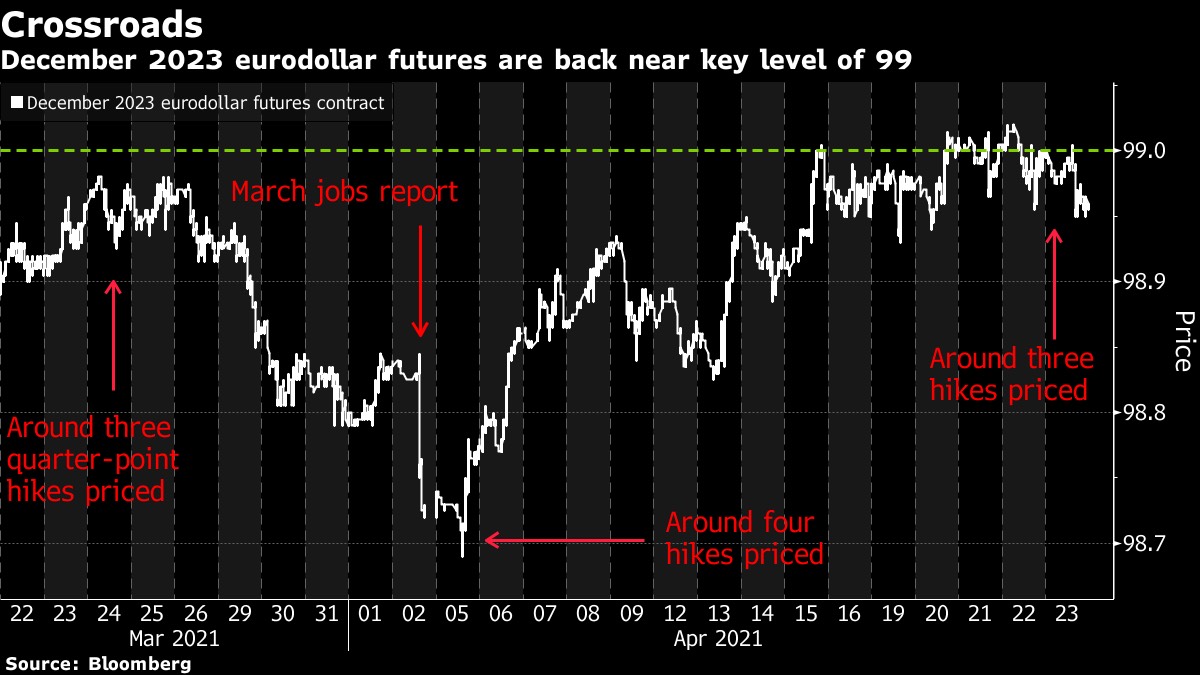

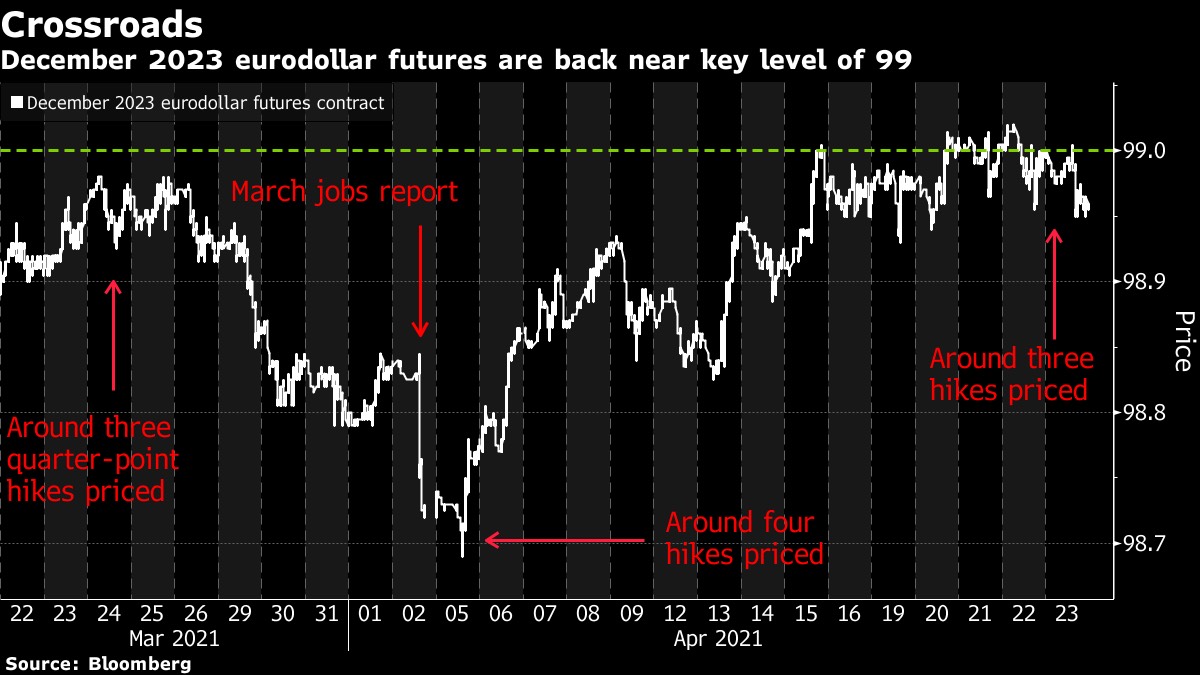

Đối với các nhà giao dịch trái phiếu đang băn khoăn về việc các chính sách của Cục Dự trữ Liên bang sẽ ra sao trong vài năm tới, con số quan trọng nhất là 99.

Về cơ bản, đó là mức giá mà hợp đồng tương lai eurodollar đáo hạn vào tháng 12 năm 2023 đã bị mắc kẹt trong hơn một tuần. Và điều đó có nghĩa là thị trường đã bình tĩnh lại đáng kể kể từ thời điểm hàng loạt các vị thế đặt cược gây sốt vào đầu tháng 4 rằng các nhà hoạch định chính sách sẽ bị lôi vào một lập trường hawkish hơn.

Thị trường có vẻ đã sẵn sàng rơi vào trạng thái chờ đợi lúc này. Rất ít người mong đợi các ngân hàng trung ương sẽ điều chỉnh lập trường của họ khi Ủy ban Thị trường Mở Liên bang họp vào thứ tư này hay báo hiệu rằng họ đã sẵn sàng bắt đầu giảm bớt chương trình mua trái phiếu. Quyết định hôm thứ Tư, cùng với cuộc họp báo của Chủ tịch Fed Jerome Powell, có thể mở đường cho niềm tin lớn hơn trên thị trường, nhưng điều đó có nhiều khả năng xảy ra trong những ngày và tuần tiếp theo khi các báo cáo kinh tế được công bố. Hầu hết các nhà hoạch định chính sách đã kiên quyết rằng họ không có kế hoạch tăng lãi suất trước khi kết thúc năm 2023.

Michael Lorizio, nhà giao dịch trái phiếu cấp cao tại Manulife Investment Management ở Boston, cho biết: “Chúng ta cần được thấy một số thông tin mới, có lẽ các dữ liệu còn mạnh một cách bất ngờ hơn nữa”. "Fed đã làm khá tốt công việc của mình trong cuộc họp tháng 3 khi chỉ ra rằng khuôn khổ mới của họ sẽ giữ các nhà hoạch định chính sách đứng ngoài trong một thời gian khá dài."

Vị thế thị trường hiện tại của eurodollar nhấn mạnh nhu cầu về các động lực mới để củng cố kỳ vọng của các nhà giao dịch vào thời điểm bắt đầu chu kỳ thắt chặt tiếp theo của Fed. Thời điểm là yếu tố vô cùng quan trọng vì thị trường có xu hướng điều chỉnh mạnh khi cần thiết để phù hợp với mức tăng trưởng nhanh hơn dự kiến, như đã được chứng minh trong quý đầu tiên - một động lực có thể xuất hiện nếu cả các trader và Fed đều đi sau đường cong.

Như hợp đồng eurodollars đáo hạn tháng 12 năm 2023 cho thấy, các nhà giao dịch đã điều chỉnh quan điểm của họ về chính sách của Fed trong cả năm. Vào tháng 1 và phần lớn tháng 2, giá của hợp đồng ở mức trên 99, cho thấy các nhà giao dịch đã "gần gũi" hơn với quan điểm dovish của Fed về lãi suất.

Sau đó, nó đã giảm xuống dưới mức đó vào cuối tháng Hai và chủ yếu vẫn ở dưới đó, cho thấy kỳ vọng đã chuyển sang một Fed hawkish hơn. Đợt bán tháo diễn ra mạnh mẽ nhất vào ngày 5 tháng 4, khi nó chạm đáy dưới 98.7 sau một báo cáo việc làm mạnh hơn dự kiến rất nhiều. Nhưng giá đã tăng trở lại khoảng 99 kể từ giữa tháng 4.

Không chỉ hợp đồng eurodollars đang ở ngã ba đường. Trong một ghi chú hôm thứ Sáu, các chiến lược gia William O’Donnell, Ed Acton và Yangyi Li của Citigroup Inc. đã viết rằng thị trường lợi suất của Hoa Kỳ đang ở “thời điểm của sự thật [chiến thuật]”. Các nhà giao dịch sẽ sớm quyết định xem liệu đợt tăng giá ngắn hạn gần đây của trái phiếu có tiếp tục hay không hay xu hướng reflation sẽ tự lặp lại chính nó.

Họ tập trung vào lợi suất trái phiếu kho bạc kỳ hạn 5 năm và lợi suất thực kỳ hạn 10 năm, loại bỏ lạm phát để phản ánh mức tăng trưởng thuần túy. Phân tích kỹ thuật cho thấy trái phiếu kỳ hạn 5 năm không chỉ ở mức quá mua, mà động lực gần đây đằng sau đợt phục hồi tháng 4 của nó đang bắt đầu chậm lại. Lợi suất ở mức khoảng 0.82% vào thứ Sáu.

Trong khi đó, lợi suất thực kỳ hạn 10 năm, vào khoảng âm 0.78% vào thứ Sáu, đang dao động không xa mức đáy của biên độ được thấy kể từ tháng 2 và có vẻ đang ở trạng thái "chìm sâu trong vùng quá mua bởi dòng tiền trong nước", các chiến lược gia cho biết.

Đối với Greg Wilensky tại Janus Henderson Investors, sẽ có "rất nhiều khoảnh khắc của sự thật" trong vòng 3 đến 6 tháng tới.

"Liệu chúng ta có thể thấy một vài biến động rất mạnh hay không?" người đứng đầu bộ phận trái phiếu Hoa Kỳ có trụ sở tại Denver đã hỏi. “Rất có thể đó, dựa trên kết quả của việc mọi người thay đổi quan điểm. Nhưng một nhịp biến động theo một hướng nào đó không có nghĩa là xu hướng đó sẽ tiếp tục".

Các sự kiện quan trọng sắp tới:

• Ngày 26 tháng 4: Đơn hàng lâu bền và đơn hàng máy móc sản xuất; Chỉ số sản xuất của Fed Dallas.

• Ngày 27 tháng 4: Dữ liệu giá nhà của FHFA; Giá nhà S&P CoreLogic; Niềm tin người tiêu dùng; Thước đo sản xuất của Fed Richmond .

• Ngày 28 tháng 4: Số đơn thế chấp MBA; cán cân thương mại hàng hóa; hàng tồn kho bán buôn và bán lẻ; Quyết định của FOMC.

• Ngày 29 tháng 4: Số đơn xin trợ cấp thất nghiệp; Tổng sản phẩm quốc nội; Chỉ số sự thoải mái của người tiêu dùng Langer; số nhà bán đang chờ xử lý.

• Ngày 30 tháng 4: Chỉ số chi phí việc làm; thu nhập và chi tiêu cá nhân; chỉ số PCE; Chỉ số PMI MNI Chicago; các dữ liệu của Đại học Michigan.

Bloomberg