BofA: Thị trường đang ngồi trên thùng thuốc súng!

Quỳnh Chi

Junior Editor

Phòng Nghiên cứu Phái sinh Cổ phiếu Toàn cầu của BofA đánh giá chi tiết diễn biến năm 2024 và bài học kinh nghiệm cho 2025

1. 2024 - Khởi đầu của một chu kỳ tăng trưởng mới?

2. Diễn biến 2024 mang nhiều đặc điểm của giai đoạn 1996 - 1997 hơn là 1998 - 1999

3. Trong thị trường bong bóng, khả năng duy trì vị thế của nhóm dẫn dắt thường vượt quá thời gian chịu đựng được của vị thế underweight

4. Tuy nhiên, động lượng và định giá hiện đã vượt ngưỡng cho phép để tránh đợt điều chỉnh

5. Chỉ số VIX phản ánh tính dễ tổn thương của thị trường và nguy cơ xuất hiện cú sốc

6. Kinh nghiệm tháng 8/2024: Tích lũy trong điều chỉnh & cố định vị thế khi biến động tăng; tối ưu hóa delta 'SkeU' trong năm 2025

7. Nợ tăng cao + lạm phát dai dẳng = áp lực từ bond vigilantes là rủi ro vĩ mô đáng ngại nhất

8. Tính dễ tổn thương + tốc độ phản ứng nhanh + định giá cao khiến biến động khó lặp lại kịch bản 2017

9. Chiến thắng của Trump làm dấy lên rủi ro chiến tranh thương mại; Blue-chips EU có thể là mục tiêu tiếp theo?

10. Định giá EU hấp dẫn & thiếu sự chú ý - tránh short; Thanh khoản thấp = biến động ít gây tổn thương

11. Vượt trội của TTCK Trung Quốc so với Nhật năm 2024 có thể tiếp diễn nếu Fed hạ lãi suất

12. Số liệu quyền chọn VIX cho thấy rủi ro vị thế vẫn hiện hữu

13. Cổ tức ngân hàng EZ vượt NDX trong 6 tháng qua; cần phòng ngừa cho kịch bản đảo chiều 2025

14. YenMageddon cảnh báo về biến động Nikkei do tác động từ tỷ giá USD/JPY trong 2025

Chi tiết các luận điểm trọng yếu:

1. 2024 - Khởi đầu của một chu kỳ tăng trưởng mới?

Diễn biến thị trường: TTCK Mỹ duy trì đà tăng vững chắc trong 2024 với ít dấu hiệu suy yếu, S&P 500 ghi nhận năm thứ hai liên tiếp tăng trên 20%, được dẫn dắt bởi sự thống trị của nhóm công nghệ có vốn hoá lớn.

Triển vọng về chính sách phi điều tiết và cải cách thuế từ nội các của Donald Trump sắp nhậm chức đã bổ sung động lực tăng trưởng cho thị trường cổ phiếu sau bầu cử, với khả năng kéo dài sang 2025.

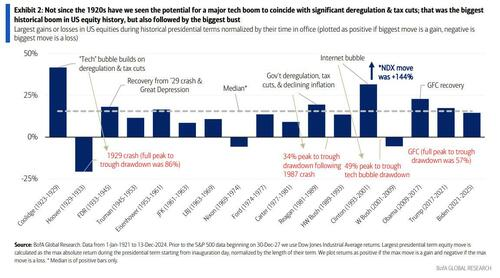

Ý nghĩa: Xét về mặt lịch sử, chính sách kinh tế tự do, cải cách thuế và phi điều tiết luôn thúc đẩy lạm phát giá tài sản (điển hình là thời kỳ Coolidge, Reagan), tương tự như các làn sóng đổi mới công nghệ (ô tô/radio 1920s, internet 1990s).

2025 là thời điểm hiếm hoi hai yếu tố này hội tụ, khi định hướng chính sách của chính quyền Trump gặp làn sóng cách mạng AI. Sự kết hợp chưa từng có kể từ thời kỳ Roaring '20s này có thể gia tăng rủi ro đuôi phải trong 2025 vượt kỳ vọng thị trường.

3. Vị thế dẫn dắt trong thị trường "bong bóng"

Diễn biến thị trường: Sau cuộc bầu cử, nhóm cổ phiếu vốn hóa nhỏ của Mỹ đã trải qua một đợt bùng nổ đáng kể, tạo nên làn sóng tăng giá mạnh mẽ nhưng ngắn hạn sau thời gian dài hoạt động dưới kỳ vọng. Tuy nhiên, sự hưng phấn này không kéo dài khi nhóm vốn hóa lớn, đặc biệt là các "gã khổng lồ" công nghệ, nhanh chóng lấy lại vị thế thống lĩnh thị trường. Mặc dù một số nhà đầu tư đang dự báo và chuẩn bị cho sự thay đổi vị thế khỏi nhóm dẫn dắt 2024, nhưng động lực từ làn sóng AI cùng với môi trường lãi suất cao có thể tiếp tục củng cố vị thế vượt trội của các công ty công nghệ hàng đầu - một kịch bản rủi ro đang bị thị trường đánh giá thấp.

Ý nghĩa: Phần lớn nhà đầu tư đang đối mặt với hai thách thức: hoặc không thể nâng tỷ trọng theo kịp thị trường trong nhóm công nghệ vốn hóa lớn, hoặc lo ngại về yếu tố tâm lý và mức định giá cao kỷ lục. Tuy nhiên, thực tế cho thấy việc duy trì tỷ trọng thấp trong các cổ phiếu Mỹ/vốn hóa lớn/công nghệ đã và đang là chiến lược gây tổn thất đáng kể trong nhiều năm qua, và vẫn tiếp tục là rủi ro không thể bỏ qua cho năm 2025.

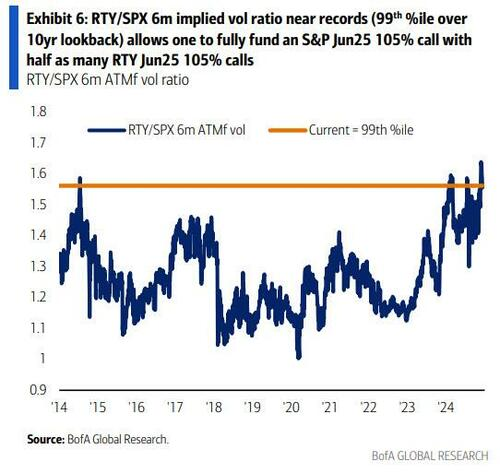

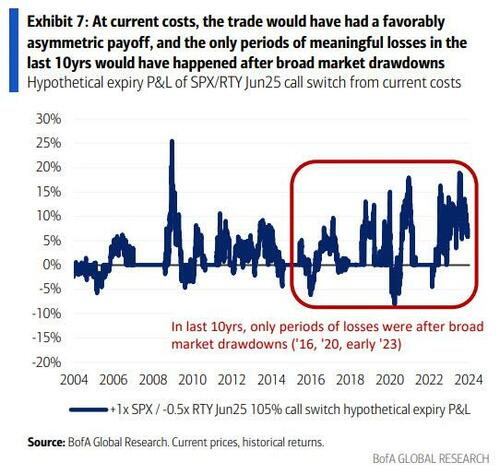

May mắn là nhà đầu tư có thể tận dụng biến động RTY/SPX ở mức kỷ lục để phòng ngừa rủi ro underperform benchmark trong 6 tháng tới, qua quyền chọn outperformance kích hoạt khi RTY tăng hoặc tài trợ vị thế long SPX calls bằng short RTY calls.

Quyền chọn outperformance có điều kiện RTY tăng giới hạn rủi ro với chi phí thấp. Cấu trúc đề xuất cho 2025 chỉ tốn 18% so với vanilla outperformance và đã sinh lời 67% thời gian trong 10 năm qua.

4. Momentum & Định giá vượt ngưỡng

Diễn biến thị trường: Chỉ số S&P 500 đang trong đà tăng phi mã với khả năng ghi nhận hai năm liên tiếp tăng trưởng trên 20%, động lực tăng vẫn duy trì mạnh mẽ khi khép lại năm 2024. Tuy nhiên, hệ số P/E forward vượt ngưỡng 25 lần đang phản ánh mức định giá đã căng thẳng đáng kể khi bước vào năm mới.

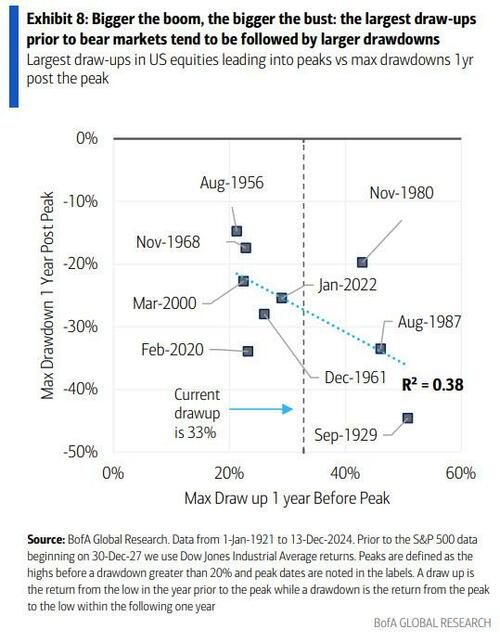

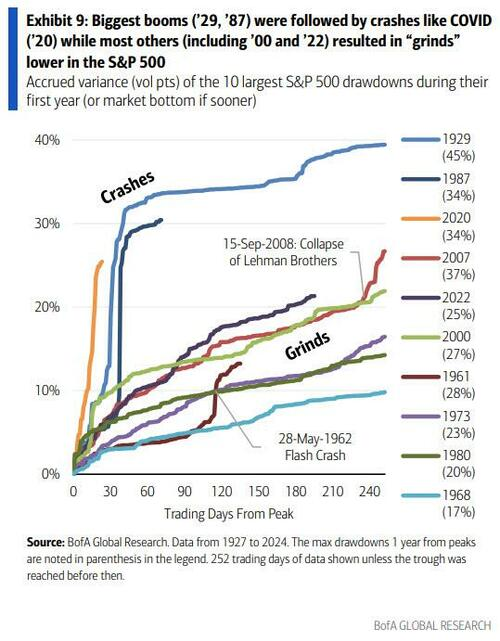

Ý nghĩa: Mặc dù các chính sách phi điều tiết và làn sóng đổi mới công nghệ đang thúc đẩy thị trường bùng nổ mạnh mẽ, lịch sử cho thấy những giai đoạn tăng trưởng nóng như vậy thường kết thúc bằng những đợt sụp đổ sâu. Đặc biệt, các giai đoạn tăng trưởng đột biến của cổ phiếu Mỹ trước thị trường gấu (bear market) thường dẫn đến những đợt điều chỉnh mạnh nhất trong năm tiếp theo.

5. Rủi ro từ chỉ số VIX

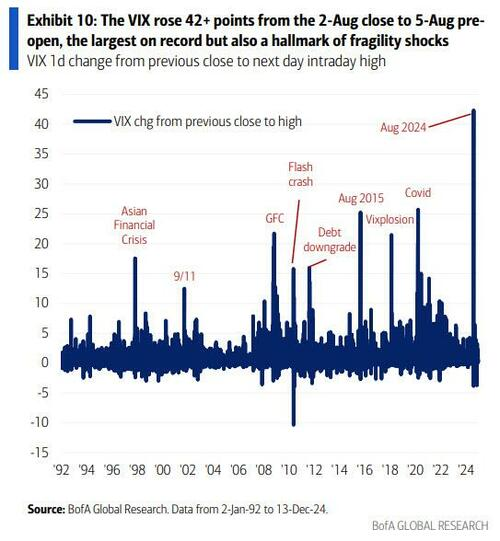

Diễn biến thị trường: Sự kiện chấn động ngày 5/8/24 với chỉ số VIX tăng vọt 42 điểm trong phiên giao dịch trước giờ mở cửa - phản ứng với mức sụt giảm chỉ -4.4% của hợp đồng tương lai S&P - đã đánh dấu mức tăng kỷ lục trong 34 năm lịch sử của chỉ số này.

Nghiên cứu chuyên sâu đã xác định rằng biến cố này không xuất phát từ những nguyên nhân thường thấy như giao dịch quyền chọn hết hạn trong ngày (0DTEs), hoạt động của các quỹ định lượng, hay hiện tượng thanh lý đồng loạt các vị thế bán biến động (short volatility). Thực chất, đây là một cuộc khủng hoảng thanh khoản nghiêm trọng trên thị trường phòng vệ rủi ro toàn cầu (cụ thể là thị trường quyền chọn S&P và các công cụ phái sinh VIX), tình huống càng trở nên trầm trọng do vị thế của các nhà tạo lập thị trường trong phân khúc quyền chọn VIX.

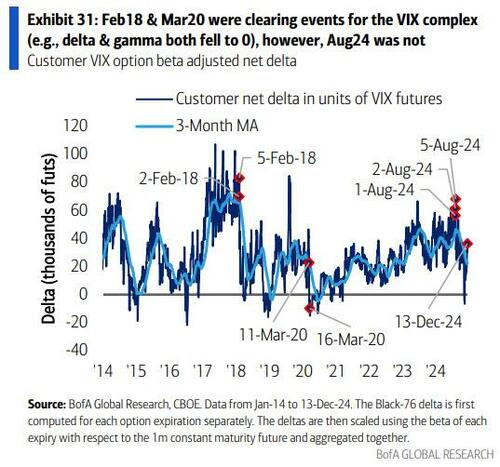

12. Cảnh báo từ thị trường quyền chọn VIX

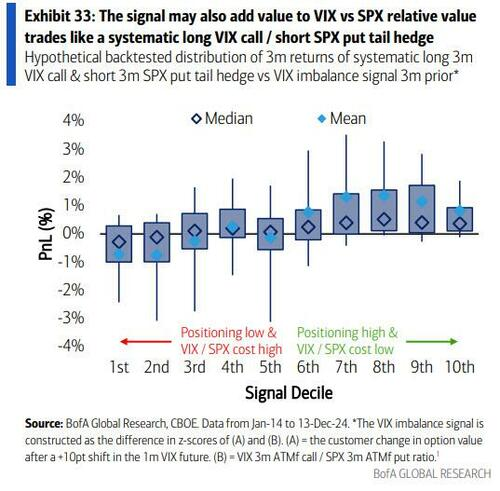

Diễn biến thị trường: Nhìn từ góc độ biến động, biến cố ngày 5/8 nổi lên như sự kiện đáng chú ý nhất trong năm 2024, gióng lên hồi chuông cảnh báo về tính dễ tổn thương của thị trường và nguy cơ thanh khoản có thể bốc hơi trong chớp mắt khi thị trường cần nhất. Đáng chú ý hơn, sự tách biệt giữa VIX và biến động cổ phiếu đã đạt mức cực đoan chưa từng thấy kể từ tháng 2/2018, làm nổi bật tầm quan trọng của việc theo dõi chặt chẽ thông tin vị thế và giám sát các mất cân bằng dòng tiền mới phát sinh trên thị trường VIX.

Kết luận: Năm 2024 chứng kiến tính mong manh của thị trường bởi xung đột giữa động lượng tăng trưởng từ công nghệ AI và những biến động địa chính trị... Các yếu tố này nhiều khả năng sẽ tiếp tục định hình diễn biến thị trường trong năm 2025.

ZeroHedge