BoE và ECB cần học hỏi "sự quyết đoán" từ Fed nếu không muốn rơi vào tình thế "tiến thoái lưỡng nan"!

Trần Quốc Khải

Junior Editor

Fed quyết đoán cắt giảm lãi suất, trong khi BoE và ECB chậm trễ, có nguy cơ lặp lại sai lầm và đối mặt rủi ro kinh tế lớn.

Thật hiếm khi các NHTW bày tỏ quan điểm rõ ràng, nhưng chủ tịch Fed Chicago Austan Goolsbee đã không hề che giấu lời nói của mình vào thứ Hai. Ông cho biết lãi suất cần phải được hạ đáng kể nhằm bảo vệ thị trường lao động và nền kinh tế Hoa Kỳ. Ông ủng hộ nhiều lần cắt giảm lãi suất hơn nữa trong năm tới. Đó là hướng dẫn vô cùng cần thiết. Châu Âu cũng nên hành động quyết liệt như vậy.

Thông điệp tự tin của Fed khác hẳn với sự do dự của BoE và ECB. Cả hai đều cắt giảm lãi suất trước Fed, nhưng nếu có lợi thế của người đi trước thì lợi thế đó đã bị mất một lần nữa bởi một sự lo lắng khác. Tư duy chờ đợi và quan sát của các tổ chức có nguy cơ lặp lại sai lầm của năm 2021 khi mất quá nhiều thời gian để gửi tín hiệu chính sách tiền tệ dứt khoát. Bằng cách chỉ hạ lãi suất 25 bps mỗi quý, cả hai NHTW không phải là người dẫn đầu mà chỉ đơn giản là phản ứng với dữ liệu hướng về quá khứ. Họ đang “giậm chân tại chỗ” mà không có mục đích rõ ràng nào.

Họ nên học hỏi sự quyết đoán của Fed, ngân hàng đã có khởi đầu táo bạo với mức 50 bps cho chu kỳ cắt giảm lãi suất của mình, thực hiện biện pháp bảo hiểm chống lại suy thoái kinh tế. Nếu nền kinh tế Hoa Kỳ hoạt động tốt hơn, họ có thể tạm dừng cắt giảm. Điều này xảy ra mặc dù PMI tổng hợp của tháng 9 đang ở mức mạnh trong vùng mở rộng 54.4. Lạm phát của Hoa Kỳ ở mức 2.5%, không đạt mục tiêu, nhưng Fed rõ ràng đang chuyển trọng tâm sang khía cạnh việc làm trong lộ trình của mình.

Những người thiết lập lãi suất của châu Âu đang tụt hậu so với đường cong, điều này thu hẹp các lựa chọn của họ. Việc giảm lãi suất chính thức thêm hai lần nữa trong năm nay, thay vì chỉ một lần, sẽ nâng cao khả năng quản lý nền kinh tế đang chậm lại của họ và ngăn chặn việc bị buộc phải cắt giảm 50 bps. Nếu họ tiếp tục trì hoãn lâu hơn nữa, việc cắt giảm có thể trở nên không thể tránh khỏi.

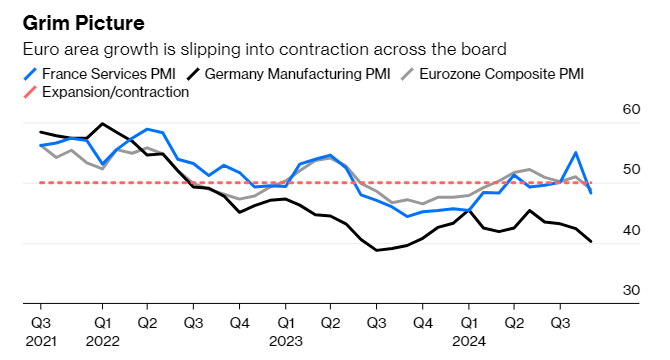

Các cuộc khảo sát về PMI trong tháng 9 cho thấy rủi ro suy thoái đang gia tăng ở Eurozone. Pháp cùng với Ý, phải đối mặt với một mùa thu rất khó khăn khi chuẩn bị kế hoạch ngân sách để Ủy ban châu Âu tại Brussels phê duyệt. Cả hai quốc gia đều đã bị đưa vào quá trình thâm hụt quá mức, có khả năng sẽ cần phải thắt chặt chính sách tài khóa đáng kể vào thời điểm tồi tệ nhất.

Tăng trưởng của Eurozone đang giảm dần trên diện rộng

Không có dấu hiệu nào cho thấy nền kinh tế Trung Quốc đang gặp khó khăn nghiêm trọng, ảnh hưởng đến xuất khẩu của châu Âu từ hàng công nghiệp đến hàng xa xỉ. Trung Quốc đã công bố thêm các biện pháp kích thích và cắt giảm lãi suất trong tuần này, nhưng cho đến nay không có biện pháp nào của nước này tạo ra bất kỳ tác động đáng kể nào.

Bloomberg Economics dự kiến tăng trưởng của Eurozone trong năm nay ở mức 0.7%, nhưng chỉ là sự tích cực do các quốc gia Nam u gánh vác phần lớn, trong khi Pháp và Đức lại chao đảo. Lạm phát dự kiến sẽ giảm xuống dưới mục tiêu 2% của ECB vào năm tới. Trước đại dịch, Eurozone đã trải qua một thập kỷ gian nan để chống lại tình trạng giảm phát. Khu vực này phải tránh quay trở lại tình trạng suy yếu này.

Thế “tiến thoái lưỡng nan” của BoE có lẽ ít ảm đạm hơn nhưng cũng bị ảnh hưởng bởi sự trì trệ đang bị bỏ qua khi bối cảnh kinh tế có khả năng thay đổi nhanh chóng. Lạm phát đã giảm trở lại rất gần với mục tiêu 2% và tăng trưởng đã đi ngang vào cả tháng 6 và tháng 7. Niềm tin của người tiêu dùng Anh đã bị ảnh hưởng bởi thông điệp liên tục về sự u ám và bi quan từ chính phủ mới.

Kế hoạch ngân sách đầu tiên của bộ trưởng Tài chính Rachel Reeves sẽ được BoE công bố trong đợt đánh giá quý tiếp theo vào ngày 7 tháng 11. Việc cắt giảm lãi suất lần thứ hai xuống 4.75% đã được định giá đầy đủ. Việc cắt giảm tiếp theo tại cuộc họp ngày 19 tháng 12 gần như sẽ xảy ra vì phát biểu từ thống đốc Andrew Bailey đều hướng về việc lạm phát đang hạ nhiệt.

Tuy nhiên, người theo chủ nghĩa hawkish nổi bật nhất trong Ủy ban Chính sách Tiền tệ, Catherine Mann, đã nêu ra triển vọng cắt giảm lãi suất nhanh hơn khi rủi ro lạm phát qua đi, bà đã nêu chi tiết trong bài phát biểu quan trọng vào thứ Sáu về cách tiếp cận của mình có thể thay đổi như thế nào. Mann cũng nhấn mạnh đến những rủi ro đối với Anh và theo hàm ý là phần còn lại của thế giới, về tác động lan tỏa của chiến dịch cắt giảm lãi suất mạnh mẽ của Fed. Mặc dù bà lập luận rằng cần thận trọng, nhưng thực tế cách đơn giản nhất để xử lý vấn đề này là không để khoảng cách lãi suất giữa các NHTW lớn trở nên quá rộng. Điều này cũng sẽ làm giảm các động thái tích cực tiềm ẩn trên thị trường tiền tệ.

Ổn định, nhưng với tốc độ nhanh hơn một chút, sẽ là cách an toàn nhất để cả ECB và BoE tiếp cận việc thiết lập lãi suất trong phần còn lại của năm nay. Điều này có nghĩa là hai lần cắt giảm 25 bps, không chỉ một lần, vào cuối năm. Điều này sẽ đưa châu Âu vào vị thế mạnh hơn nhiều để xử lý bất kỳ tình huống nào có thể xảy ra vào năm 2025.

Bloomberg