2023 sẽ không còn là năm của đồng bạc xanh

Nguyễn Vũ Phương Nam

Junior Analyst

Năm 2022 là năm của USD. Với việc Fed được kỳ vọng sẽ xoay trục lãi suất, đà tăng của USD khó có thể tiếp tục vào năm 2023

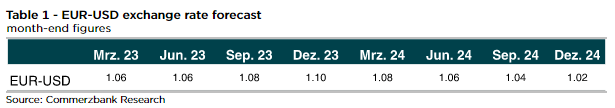

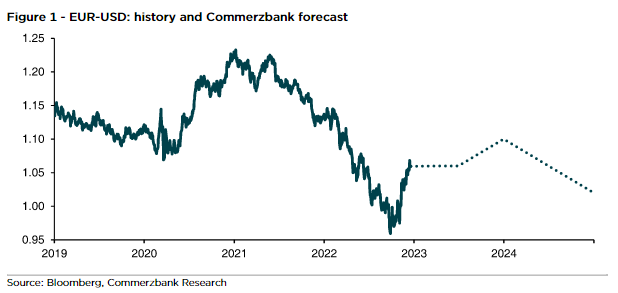

Nếu ECB không cắt giảm lãi suất vào năm tới, EUR có thể tiếp tục hồi phục nhanh hơn hơn so với năm nay. Mục tiêu EUR/USD cho năm 2023 là 1.10.

Trong khoảng thời gian tốt nhất của năm 2022, USD được hưởng lợi từ việc Fed tăng lãi suất nhiều hơn so với hầu hết các ngân hàng trung ương khác. Chính sách lãi suất của Fed ngày càng hawkish khiến USD trở nên hấp dẫn. ECB có vẻ thiếu quyết đoán hơn, đặc biệt là vì họ bắt đầu chu kỳ lãi suất muộn hơn Fed.

Và bởi vì rủi ro xuất hiện đáng kể khi lạm phát tăng nhanh và dai dẳng, đồng tiền của ngân hàng trung ương quyết tâm kiềm chế lạm phát nhất sẽ trở nên đặc biệt hấp dẫn: USD.

Sự suy yếu của đồng EUR trở nên nghiêm trọng (ở mức gần 0.9500) khi châu Âu có nguy cơ xảy ra một cuộc khủng hoảng năng lượng. Nguy cơ này hiện đang thấp hơn. Dường như ít có khả năng xảy ra một sự cố cung cấp điện hoặc khí đốt trong tương lai gần hơn so với cách đây không lâu. EUR có thể gần đây được hưởng lợi từ điều này. Liên quan đến việc EUR gặp bất lợi so với USD do lãi suất, giờ đây đồng tiền này không còn "rẻ" so với các loại tiền tệ G10 khác.

Ngay cả khi khu vực eurozone rơi vào suy thoái trong năm tới (theo chúng tôi dự đoán), thì đó có thể chỉ là một cuộc suy thoái "bình thường", chủ yếu do chính sách tiền tệ thắt chặt của ECB. Hậu quả của việc này có thể thấy trước - không giống như việc mất điện và khí đốt trên diện rộng. Nếu ECB hạn chế việc cắt giảm lãi suất vào năm tới, thị trường tiền tệ có nhiều khả năng sẽ ổn định hơn vì họ đã bớt hawkish so với Fed vào năm 2022.

Thị trường dự đoán ECB sẽ tăng lãi suất tiền gửi lên 3.25% và giữ ở mức đó cho đến cuối năm 2024. Ngược lại, Fed có thể sẽ cắt giảm lãi suất lần đầu tiên vào năm 2023 và tiếp theo vào đầu năm 2024. Vào năm 2014, EUR/USD đã bị ảnh hưởng bởi việc ECB hoàn toàn không theo kịp chu kỳ tăng lãi suất của Fed. Nếu vào năm 2023 ECB không tham gia cắt giảm lãi suất như Fed, thì điều này ngược lại sẽ giúp ích cho EUR/USD.

Nếu tỷ lệ lạm phát toàn cầu giảm đáng kể vào năm 2023 do giá năng lượng ổn định và các nút thắt trong chuỗi cung ứng được tháo gỡ, thì thị trường có thể kết luận rằng tốc độ tăng lãi suất của Fed vào năm 2022 là không quá nhanh. Chính sách tiền tệ chậm hơn của ECB sau đó có thể được đánh giá cao hơn. Do đó, một số mức mà USD đạt được vào năm 2022 có thể bị mất vào năm 2023.

Chúng tôi kỳ vọng EUR/USD sẽ phục hồi trong năm tới và đạt mức 1.10. Một số yếu tố ảnh hưởng tích cực đối với EUR:

(1.) Trái ngược với thị trường lãi suất qua đêm OIS, chúng tôi dự đoán rằng chu kỳ lãi suất của ECB sẽ đạt đỉnh vào nửa đầu năm 2023.

(2.) Trong khi lãi suất OIS đang phản ánh kỳ vọng ECB cắt giảm lãi suất vào năm 2024, chúng tôi nhận định rằng ECB sẽ giữ mức 3.25% cho đến cuối năm 2024.

Trong trung và dài hạn, thị trường đang nghi ngờ về mức độ giảm phát. Chúng tôi dự đoán tỷ lệ lạm phát ở Mỹ và khu vực eurozone sẽ giảm vào năm 2023, nhưng không quay trở lại mức mục tiêu của các ngân hàng trung ương, cả vào năm 2023 và sau đó. Nếu điều đó có bằng chứng rõ ràng, USD sẽ lại được hưởng lợi do Fed là ngân hàng trung ương chống lạm phát tích cực hơn so với ECB. Nhưng điều đó có nhiều khả năng trở thành một vấn đề cho năm 2024 khi EUR/USD có khả năng sẽ giảm trở lại. Năm tới thị trường có lẽ sẽ bị chi phối bởi niềm tin rằng lạm phát cuối cùng đã hạ nhiệt.

Commerzbank