Xu hướng giảm phát Trung Quốc dự báo sẽ hỗ trợ trái phiếu các nền kinh tế đang phát triển

Quỳnh Chi

Junior Editor

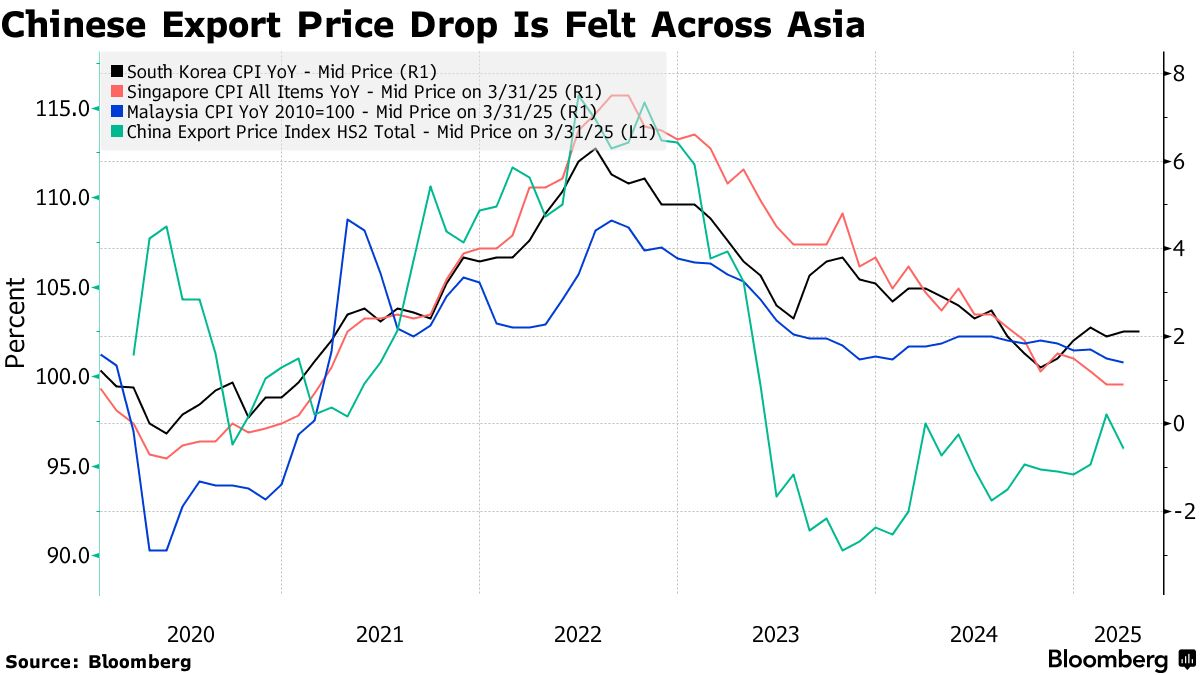

Làn sóng xuất khẩu từ Trung Quốc đang chuyển hướng sang các thị trường mới nổi, dự kiến sẽ đóng vai trò kiềm chế lạm phát trên toàn khu vực đang phát triển và tăng cường sức mạnh cho trái phiếu dài hạn.

Theo Principal Asset Management, Banque Lombard Odier et Cie và Barclays, dòng hàng hóa từ quốc gia châu Á này dự báo sẽ dịch chuyển khỏi Hoa Kỳ do chính sách tăng thuế của Tổng thống Donald Trump, và trở thành nhân tố thúc đẩy giảm phát tại các khu vực khác. Barclays chỉ ra rằng trái phiếu tại các quốc gia có tỷ trọng nhập khẩu từ Trung Quốc cao sẽ hưởng lợi lớn nhất, đặc biệt là Malaysia, Brazil và Nam Phi.

"Khả năng các động lực giảm phát sẽ lan tỏa" sang các quốc gia khác xuất phát từ công suất dư thừa tại Trung Quốc, Howe Chung Wan, Giám đốc Bộ phận Thu nhập cố định châu Á tại Principal Asset tại Singapore nhận định. "Chúng tôi ưa chuộng kỳ hạn dài" và nghiêng về trái phiếu chính phủ tại các thị trường nội địa có áp dụng biện pháp phòng ngừa rủi ro tiền tệ, ông bổ sung.

Trái phiếu nội tệ của các thị trường mới nổi đã tăng trưởng trong tháng qua, với chỉ số Bloomberg đo lường các chứng khoán này ghi nhận mức tăng khoảng 2%, khi những đe dọa áp thuế từ Trump đã làm suy yếu đồng đô la và gây áp lực giảm giá dầu. Xu hướng giảm lạm phát, kết hợp với đà tăng giá của các đồng tiền nội địa, được đánh giá sẽ tạo thêm dư địa cho các ngân hàng trung ương hạ lãi suất, từ đó nâng cao sức hấp dẫn của các công cụ nợ dài hạn.

Xuất khẩu của Trung Quốc sang Hoa Kỳ sụt giảm 21% trong tháng 4 so với cùng kỳ năm trước sau khi các mức thuế cao hơn được áp dụng vào đầu tháng, theo số liệu chính thức công bố tuần trước. Đồng thời, các doanh nghiệp nước này đã thành công trong việc mở rộng doanh số bán hàng sang các thị trường khác để bù đắp, với tổng kim ngạch xuất khẩu tăng mạnh 8,1% trong giai đoạn này, vượt xa dự báo của giới phân tích kinh tế.

Trung Quốc và Hoa Kỳ vừa đạt được thỏa thuận ngừng bắn thương mại trong tuần này, theo đó mức thuế tổng hợp 145% của Hoa Kỳ áp dụng lên phần lớn hàng nhập khẩu Trung Quốc sẽ giảm xuống còn 30%, trong khi thuế suất 125% của Trung Quốc đối với hàng hóa Mỹ sẽ giảm xuống 10%. Tuy nhiên, thỏa thuận này sẽ đáo hạn sau 90 ngày nếu không đạt được thỏa thuận mới.

HIỆU ỨNG NHẬP KHẨU GIÁ THẤP

Một trong những lý do chính khiến giới đầu tư lạc quan về triển vọng trái phiếu dài hạn tại thị trường mới nổi là việc làn sóng giảm phát do Trung Quốc thúc đẩy sẽ tạo điều kiện cho các nhà hoạch định chính sách tiền tệ hạ lãi suất, theo Guan Yi Low, Quản lý danh mục đầu tư trái phiếu tại M&G ở Singapore.

"Trong ngắn hạn, chúng ta có thể đối mặt với áp lực giảm phát mạnh hơn từ làn sóng hàng nhập khẩu giá rẻ của Trung Quốc," bà nhận định. "Điều này mở rộng dư địa cho nhiều ngân hàng trung ương châu Á đẩy nhanh tiến độ nới lỏng chính sách." Xu hướng suy yếu của đồng đô la cũng đồng nghĩa với việc các nhà hoạch định chính sách sẽ không còn phải lo ngại về nguy cơ mất giá của đồng nội tệ khi thực hiện cắt giảm lãi suất, bà bổ sung.

Sự gia tăng hàng nhập khẩu giá thấp từ Trung Quốc không phải lúc nào cũng được nhìn nhận tích cực. Ngân hàng Trung ương Thái Lan và các doanh nghiệp Thái đã cảnh báo về tác động tiêu cực của hiện tượng hàng Trung Quốc "tràn ngập" thị trường Đông Nam Á và gây áp lực cạnh tranh lên các nhà sản xuất trong khu vực.

Một số nhà đầu tư vẫn duy trì thái độ thận trọng khi mua vào trái phiếu nội tệ của thị trường mới nổi, lập luận rằng mức chênh lệch lãi suất cao của Hoa Kỳ sẽ tiếp tục hạn chế dòng vốn đổ vào các công cụ nợ này.

Khách hàng của Lombard Odier vẫn ưu tiên các công cụ nợ định danh bằng đô la, theo John Woods, Giám đốc đầu tư khu vực châu Á tại Hồng Kông. "Tôi chưa sẵn sàng dự báo đồng đô la sẽ suy yếu mạnh," ông phát biểu. "Chênh lệch lãi suất vẫn duy trì ở mức khá rộng."

Trong khi đó, một số nhà đầu tư lại tỏ ra lạc quan hơn. MFS Investment Management tiết lộ họ đang duy trì vị thế vượt trọng số đối với trái phiếu châu Á nhờ đánh giá tích cực về duration (độ nhạy của giá trái phiếu đối với biến động lãi suất).

"Duration hiện là yếu tố mà chúng tôi đánh giá có định giá hấp dẫn nhất, bởi các ngân hàng trung ương sẽ tận dụng cơ hội từ sự suy yếu của đồng đô la để đẩy mạnh cắt giảm lãi suất," Ward Brown, quản lý danh mục đầu tư tại công ty quản lý tài sản có trụ sở tại Boston chia sẻ. "Chúng tôi đã không nắm giữ vị thế vượt trọng số đối với duration châu Á trong một thời gian dài, nhưng hiện tại chúng tôi đã bắt đầu xây dựng lại vị thế này."

Bloomberg