Vàng và S&P 500: Mô hình đỉnh tiềm ẩn ngay trước mắt | Investing.com

Diệu Linh

Junior Editor

Vậy là, Moody’s đã hạ xếp hạng tín dụng quốc gia của Hoa Kỳ từ AAA xuống AA1, nghĩa là nợ của Hoa Kỳ không còn được xếp hạng cao nhất. Đây là cơ quan xếp hạng lớn cuối cùng hạ mức xếp hạng này. Điều này thay đổi gì? Phân tích bởi chuyên gia từ Investing.com

Tác động thực sự của việc hạ cấp

Về cơ bản là không có tác động gì nhiều lắm, vì Hoa Kỳ vẫn là quốc gia dẫn đầu thế giới ở nhiều hạng mục bao gồm cả GDP, và nước này có quân đội mạnh nhất thế giới. Việc thay đổi ý kiến của một trong các cơ quan xếp hạng tín dụng về nợ của quốc gia không làm thay đổi hai điều kể trên.

Xếp hạng của các cơ quan dường như có ý nghĩa lớn hơn đối với các nền kinh tế đang phát triển, vì chúng giúp các nhà đầu tư đánh giá rủi ro đi kèm khi kinh doanh hoặc đầu tư vào một quốc gia hoặc thị trường chứng khoán của quốc gia đó.

Hoa Kỳ không phải là một nền kinh tế đang phát triển. Sẽ chẳng có ai từ chối đầu tư vào Hoa Kỳ chỉ vì nước này bị hạ xếp hạng tín nhiệm (có thể ngoại trừ một số hệ thống tự động).

Nghĩa là đối với Hoa Kỳ, việc hạ cấp này chỉ có tác động rất ngắn ngủi, chỉ số DXY đã phản ứng rồi, và chỉ đến mức đó, các biến động giá phản ứng với động thái của Moody's có thể đã kết thúc.

Hai thị trường chính bị ảnh hưởng bởi những điều trên là USD và thị trường chứng khoán Hoa Kỳ.

Cả hai đều có tác động đến các thị trường khác, vì vậy những gì xảy ra với hai thị trường này là quan trọng. Vì vậy, hãy cùng xem các biểu đồ.

Chỉ số USD đã giảm, và dừng lại ở đường hỗ trợ giảm giá đã bị phá vỡ trước đó và tại mức 100 quan trọng về mặt tâm lý. Đây là sự kết hợp mạnh mẽ của các mức hỗ trợ và điều này khiến tôi nghĩ rằng đợt giảm giá đã kết thúc.

Xét cho cùng, USD rất có thể đang ở sau một đáy trung hạn lớn.

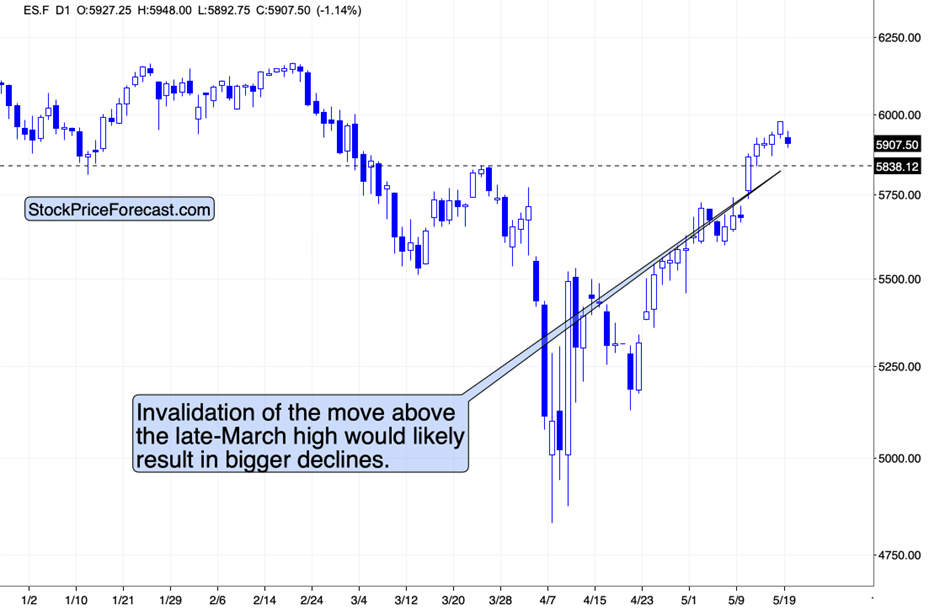

Thị trường bị ảnh hưởng khác là chứng khoán. Cho đến nay, hợp đồng tương lai Chỉ số S&P 500 đã giảm khoảng 1%.

Giảm như vậy là không đáng kể, nhưng nó không phải là một tín hiệu tốt. Một khi chứng khoán mất đà tăng vượt qua mức cao cuối tháng 3 thì có khả năng mở ra đà giảm sâu hơn nhiều – có thể kéo theo nhiều thị trường khác.

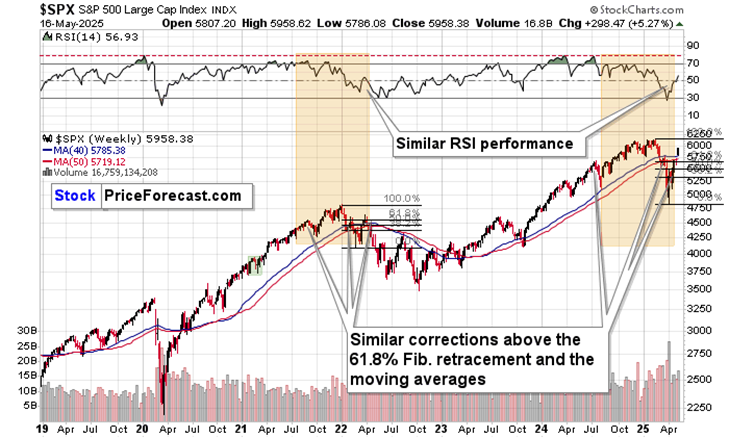

Cách chứng khoán đang hoạt động vẫn tương tự như hồi đỉnh năm 2021/2022, tức là tăng nhẹ vượt mức thoái lui 61.8% cũng như các đường trung bình động, và RSI đã tăng vượt 50.

Tuy nhiên, nếu các yếu tố này diễn ra đơn lẻ thì không có gì đáng nói lắm, vấn đề là chúng chồng chất lên tất cả các dấu hiệu mà tôi đã thảo luận vào thứ Sáu.

Nhân nói về vàng, chứng khoán và cổ phiếu khai thác, tôi muốn nhân cơ hội này để chỉ cho bạn một điều đã bị ẩn giấu ngay trước mắt – và điều đó có thể nhìn thấy trên biểu đồ thể hiện tỷ lệ giữa giá vàng và giá trị của Chỉ số S&P 500.

Vấn đề là tỷ lệ này đã tăng vọt trong năm nay, nhưng ngoài ra, nó khá ổn định kể từ năm 2018.

Giải thích: ngoại trừ năm nay, giá vàng chỉ tăng cùng tốc độ với chứng khoán Mỹ – không hơn không kém.

Nếu chỉ xét đến một mình vàng thì sự tăng trưởng của nó trông có vẻ kinh khủng, nhưng khi đứng cùng chứng khoán Mỹ thì không có gì đáng nói. Đúng vậy, giá vàng đã tăng cao hơn, nhưng nó không vượt trội hơn chứng khoán bất chấp những khoản tăng trưởng của năm nay. Và những khoản tăng trưởng đó hiện đang bị xóa bỏ.

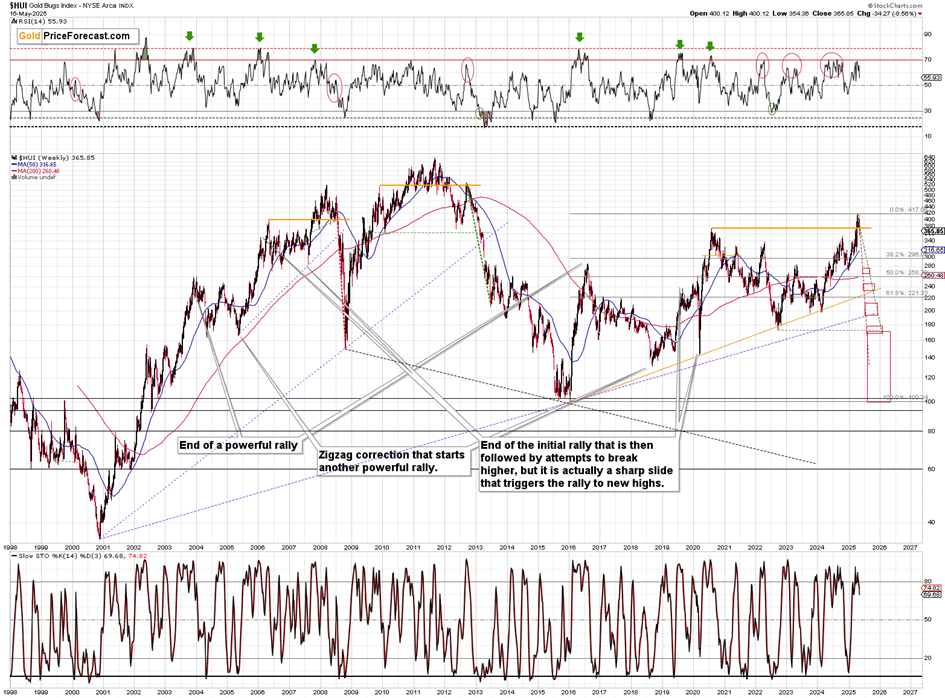

Điều còn thú vị hơn là những đợt tăng ngắn hạn trong tỷ lệ vàng:S&P thường (trong cả ba trường hợp từ những năm trước ngoại trừ năm 2020, có thể so sánh với bất kỳ năm nào khác) là dấu hiệu của các đỉnh lớn – bao gồm cả cổ phiếu vàng mà bạn có thể thấy ở nền biểu đồ.

Chỉ báo RSI rất có ích trong việc chỉ ra khi nào các đợt tăng giá là quá mức – đó là những lúc nó tăng vượt mức 70. Điều đó đã xảy ra ở đỉnh năm 2006, đỉnh năm 2008 và đỉnh năm 2011.

Như bạn đã biết, chúng ta đã có rất nhiều điểm tương đồng giữa năm 2008, 2011 và hiện tại, và những điều trên càng củng cố chúng hơn nữa.

Một khi Chỉ số XAU (đại diện cho cổ phiếu vàng và cổ phiếu bạc) giảm trở lại dưới mức cao năm 2022, chúng ta sẽ có sự xác nhận ngay từ những nhà khai thác rằng đợt giảm giá lớn tiếp theo đã bắt đầu.

Dù còn cần các yếu tố khác để chắc chắn, nhưng xuất hiện thêm một xác nhận nữa sẽ củng cố thêm triển vọng này.

Còn một đại diện khác cho cổ phiếu vàng là Chỉ số HUI, con số này đã mất đà tăng vượt mức cao năm 2020, báo hiệu đà giảm của vàng.

Sự phân tâm khỏi các xu hướng lớn hơn

Tóm lại, trong khi việc Moody’s hạ cấp đã thu hút sự chú ý của nhà đầu tư, nó dường như chỉ là một đốm sáng trên màn hình radar, và các động thái mà nó kích hoạt có khả năng sẽ sớm bị vô hiệu hóa – ít nhất là những động thái ở Chỉ số USD và ở vàng. Các dấu hiệu quan trọng hơn nhiều đến từ các biểu đồ dài hạn, chẳng hạn như biểu đồ thể hiện tỷ lệ vàng trên S&P 500. Và những dấu hiệu đó chỉ ra giá kim loại quý sẽ thấp hơn trong những tuần tới.