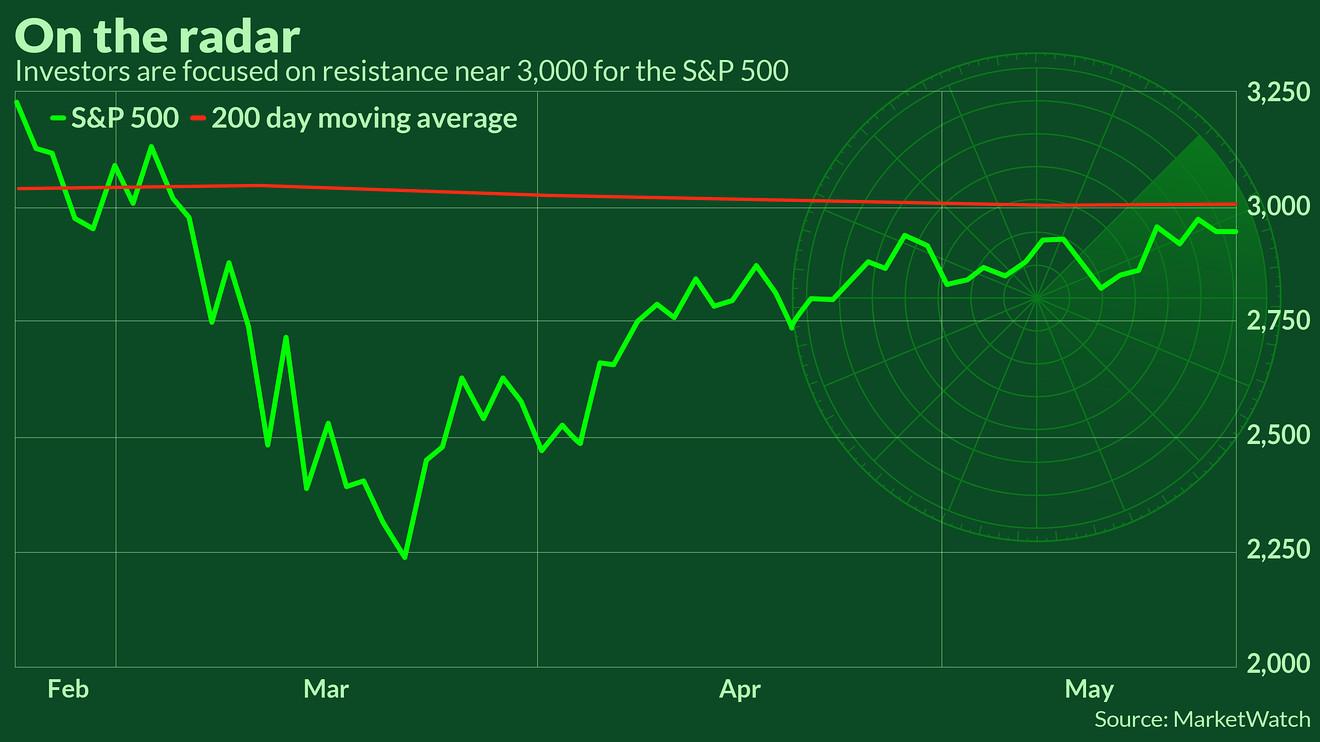

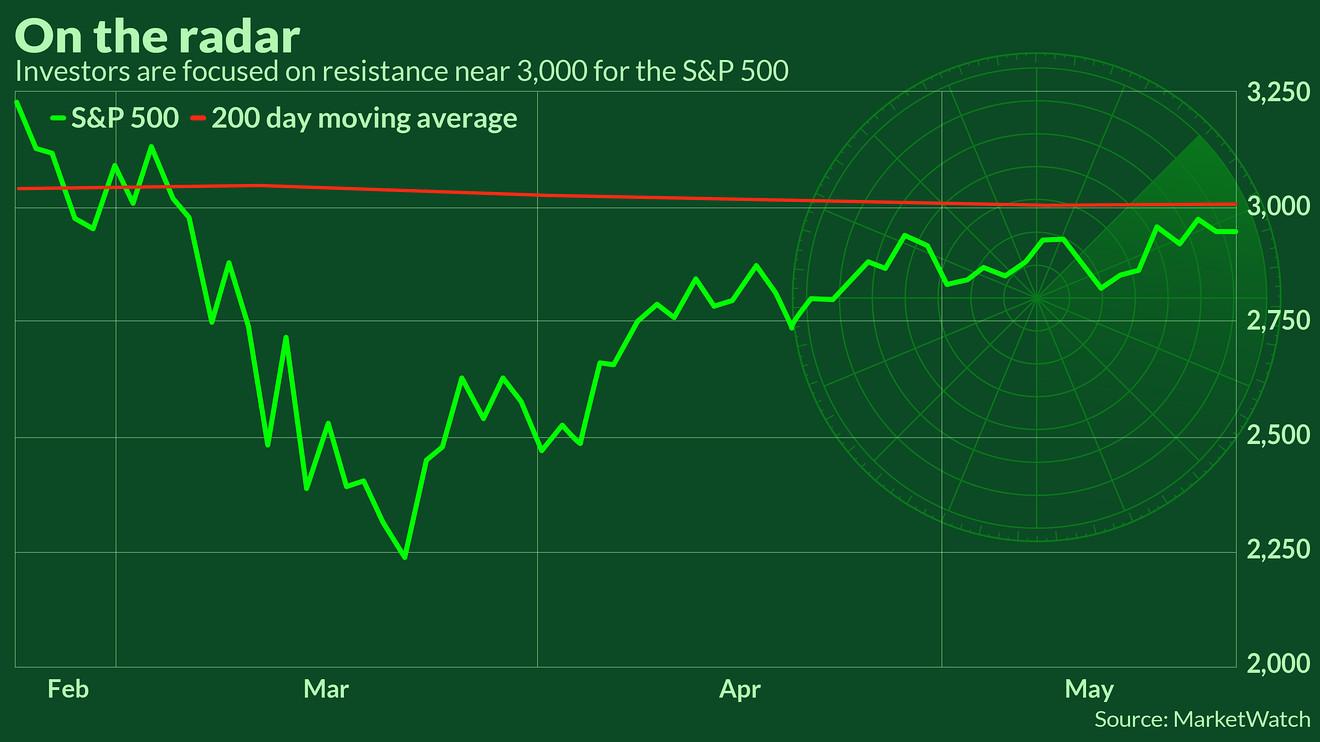

Traders đã chuẩn bị cho vùng tranh chấp khi S&P 500 tiến gần đến đường trung bình động MA 200 ngày.

Đỗ Duy Đạt

Associate Manager, FX G7

Nhưng lịch sử cho thấy dù giá có phá lên trên mức kháng cự không có nghĩa là xu hướng tăng sẽ tiếp tục kéo dài.

Việc di chuyển lên trên hoặc xuống dưới đường trung bình động MA 200 ngày - một tín hiệu cho thấy những thay đổi trong xu hướng dài hạn của một loại tài sản - luôn được các traders theo dõi chặt chẽ, nhưng mối quan hệ của S&P 500 và mốc quan trọng này dường như đang trở thành một thứ gì đó cố định trên Phố Wall.

Nhưng ngay cả khi chỉ số này di chuyển lên trên MA 200 ngày, lịch sử chỉ ra rằng việc tiếp diễn xu hướng tăng là không được đảm bảo.

Sự tập trung vào MA 200 ngày có thể được tăng cường bởi thực tế là đường trung bình theo mức giá đóng cửa thứ Sáu đang nằm ở 2,999.67 ngay dưới dưới một mốc tâm lý rất lớn (3,000).

Cuộc tranh chấp

“Thực tế là S&P 500 đang trong một đợt tăng 35% và MA 200 ngày này đang ở gần mốc quan trọng 3,000, dường như làm cho khu vực này trở nên đặc biệt quan trọng,” Kevin Dempter, nhà phân tích tại Renaissance Macro Research cho biết trong một ghi chú hôm thứ Sáu. “Một cú breakout sẽ không đến một cách dễ dàng và chúng tôi mong đợi một cuộc tranh chấp ở đây xung quanh mốc MA 200 ngày.”

S&P500 đã đóng cửa ở mức cao kỷ lục vào ngày 19 tháng 2, sau đó bắt đầu giảm mạnh khi những lo ngại về sự bùng phát của COVID-19 bắt đầu gia tăng. Việc bán tháo tiếp tục đến hết ngày 23 tháng 3, với việc chỉ số này giảm khoảng 34% dưới mức cao nhất mọi thời đại của nó. Kể từ đó, nó đã bật tăng trở lại mạnh mẽ, đóng cửa ngày thứ Sáu chỉ 12.7% dưới mức cao nhất của nó. Nhưng đường trung bình động MA 200 ngày trông giống như một mức trần hạn chế xu hướng tăng này sau khi chỉ số S&P500 lần đầu tiên tiếp cận nó vào khoảng ba tuần trước.

Bị mắc kẹt giữa các khung thời gian

Đồng thời, nó đang giữ vững trên mức trung bình động MA 50 ngày, một chỉ số được các traders sử dụng để đánh giá xu hướng ngắn hạn của tài sản. Nói cách khác, S&P500 “bị kẹt giữa các khung thời gian,” viết bởi Jason Goepfert, người đứng đầu SentimenTrader và người sáng lập công ty nghiên cứu đầu tư độc lập Sundial Capital Research, trong một ghi chú hôm thứ Sáu (xem biểu đồ bên dưới). Đến hết ngày thứ Sáu, chỉ số vẫn duy trì giữa hai đường trung bình động MA 50 và MA 200 ngày trong 21 phiên liên tiếp.

Kể từ năm 1928, đã có 29 lần như vậy kéo dài đến ít nhất 20 ngày - và 21 trong số đó đã kết thúc với việc S&P 500 giảm xuống dưới mức trung bình động MA 50 ngày, trong khi chỉ có 8 lần kết thúc với một cú tăng giá đẩy chỉ số lên trên MA 200 ngày, ông lưu ý, đưa đến xác suất khoảng 72% chỉ số sẽ bứt phá xuống dưới.

Nhưng ngay cả khi chỉ số này bứt phá lên trên, nó có thể không mang lại cho nhà đầu tư nhiều sự thoải mái, Goepfert lưu ý. Khi điều đó xảy ra trong quá khứ, lợi nhuận trung bình một năm sau đó là -9.2%, với việc chỉ số này tạo ra lợi nhuận dương chỉ 3 trong số 8 lần.

Sự "khó tiêu" mãn tính

Thật vậy, việc bứt phá lên trên mức trung bình động MA 200 ngày kể từ năm 2009 đã luôn gặp phải một vài khó khăn, ông Mark Arbeter, chủ tịch của Arbeter Investments, đã viết trong một ghi chú vào thứ Năm.

Ông ấy nhớ lại:

Khi S&P lần đầu tiên bứt phá lên trên mức 200 ngày vào tháng 6 năm 2009, khi chúng ta vừa ra khỏi thị trường giảm giá và các cuộc khủng hoảng tài chính, chỉ số đã tích lũy và sau đó tăng khoảng 7% lên phía trên đường MA 200 ngày trong khoảng một tháng. Chỉ số S&P500 đã bứt phá xuống dưới MA 200 ngày vào tháng 6 năm 2010, sau một cú sụt giảm nhanh chóng, tạm dừng và sau đó tiếp tục giảm xuống mức thấp điều chỉnh mới.

Đường MA 200 ngày đã bị vượt qua vào tháng 8 năm 2010 và sau đó lại tiếp tục bị bứt phá. Sau đợt điều chỉnh lớn vào năm 2011, chỉ số S&P 500 đã tăng trở lại lên trên đường MA 200 ngày trong 2 ngày và sau đó giảm 9.8%. Chúng ta đã chứng kiến price action tương tự trong năm 2015 và 2016 khi đợt tăng giá muộn lên trên đường MA 200 vào tháng 10 năm 2015 đã thất bại thảm hại.

“Mọi người sẽ nghĩ rằng sau một đợt điều chỉnh lớn hoặc thị trường giảm giá, và sau đó bứt phá mức đường trung bình quan trọng này, “những con bò” sẽ phát điên, “những con gấu” sẽ đầu hàng và thị trường chứng khoán sẽ go to the moon. KHÔNG PHẢI ĐÂU!" ông cho biết.

Tuy nhiên, một số người theo dõi biểu đồ vẫn được khuyến khích bởi hành động gần đây của thị trường, ít nhất là trong ngắn hạn, nếu S&P 500 có thể bứt phá vùng kháng cự quan trọng này.

"Chỉ số này đóng cửa trên mô hình double top ngắn hạn ở mức 2,955 vào đầu tuần này, chuyển sự tập trung vào đường trung bình động MA 200 ngày,” George Davis, nhà phân tích kỹ thuật tại RBC Capital Markets cho biết trong một ghi chú (biểu đồ phía dưới).

Trong khi sẽ có một vài vị thế bán được đặt ở mức đó, thị trường đang không ở vùng quá mua, điều đó có nghĩa là tâm lý risk-on có thể giúp chỉ số tiếp tục tăng. Nếu giá bứt phá và kiểm tra thanh công vùng kháng cự này, mức 3,050 sẽ là vùng trọng tâm tiếp theo, ông nói, trong một ghi chú, theo sau là mức 3,110 đánh dấu mức phục hồi 76.4% của đợt bán tháo tháng 2-tháng 3.